锌半年报:供给端长期利好 需求端限制锌价

本文首发于微信公众号:一德菁英汇。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

作者:车美超

有色金属研发中心高级分析师

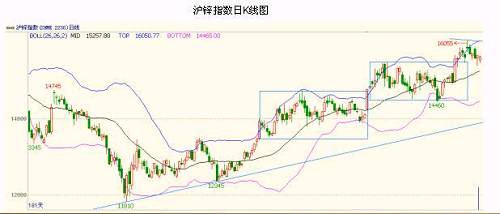

一、2016年上半年沪锌走势

新年伊始,沪锌呈强势低位反弹之势。一季度最低点12345,最高点14745,上涨19.44%。3、4月份传统消费旺季,但整体需求并未出现增量,下游多按需采购,冶炼厂长协交付为主。4月下旬期锌价格回调后资金助推新一轮涨势,截至目前指数最高达16055,提前反应了接下来的消费旺季。若下半年需求真的转暖,那么价格会进一步上升;如果需求依旧没有明显改善,加之下半年美联储加息概率增大,则价格将会出现一定程度的回落,而回落的幅度要根据当时的影响因素综合判断。

|

美联储加息进程放缓,但仍在加息周期内。一般情况下,美元指数同大宗商品呈现负相关关系。回顾上半年,每次大宗商品价格阶段上涨都是美联储议息会议前夕,国际市场拉高出货后迅速下跌。下半年美联储加息概率大大增加,基本金属也因此承压。

|

|

经济下行,人民币贬值引发的资本外流和国内资产价格坍塌。

房地产泡沫挤破引发的地方债风险和银行流动性风险。

信贷、债券、理财违约等引发的金融及信用风险。

资本逐步开放,国际资本引发风险的可能性增大。

2.中国经济面临的机遇

(1)高层领导的发展思路正在发生改变:

“供给侧改革”和“先富于民”。

2016经济定出10个关键点有7条指向实体经济。

认识、适应、引领新常态;针对产能过剩进行结构性改革。

(2)2016年五个主要任务:

去产能、去库存、去杠杆、降成本、补短板

(3)五大发展理念意义重大:

创新、协调、绿色、开放、共享。

三、基本面分析

1.储量与资源

据美国地质调查局公布的资料,2013年世界已查明的锌资源量超过19亿吨,储量2.5亿吨,大约可供开采20年。其中储量较多的国家为澳大利亚、中国、秘鲁、墨西哥、印度、美国、哈萨克斯坦和俄罗斯。

|

|

|

|

|

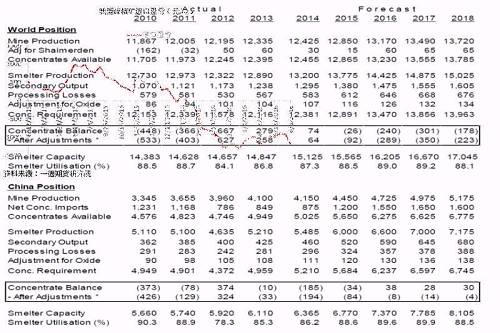

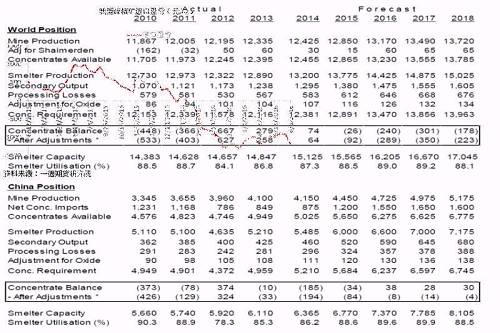

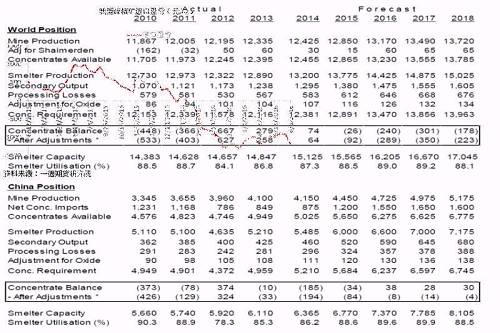

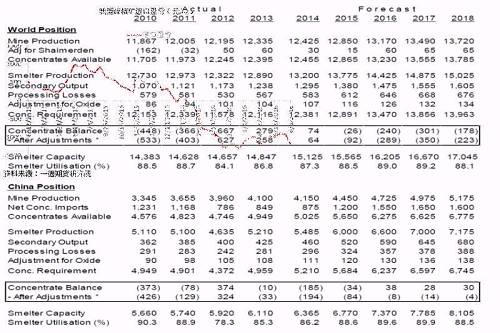

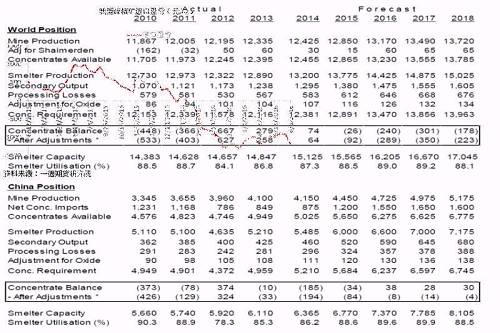

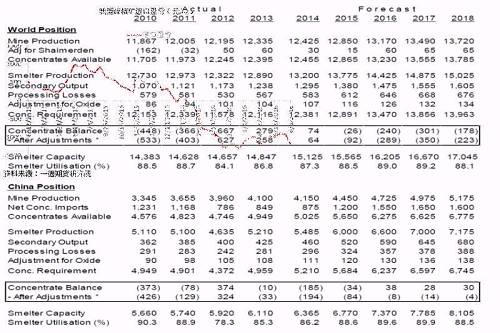

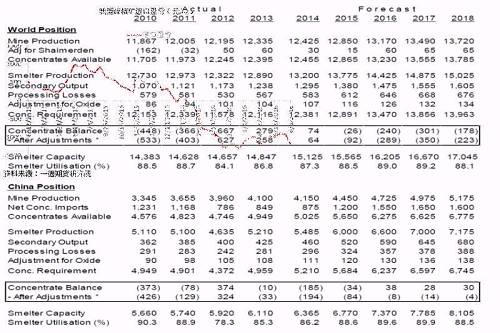

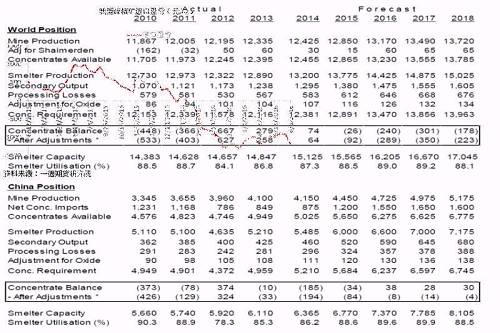

全球范围看,近年老矿山品味下降,寿命将尽,新矿山投产缓慢,锌矿供应或将迎来供应不足,国外锌精矿偏紧格局凸显。

|

矿石品味下降也是影响精矿产量的重要因素。部分矿山开足马力生产,矿石处理量创新高,但是锌精矿的产量却未见显著提高。

在建锌矿品位梯度很大,拉大矿山开采现金成本区间。在建矿山主流锌品位在4%到8%之间。按照最低500美元/金属吨剔除锌加工费之后,锌价在2000美元/吨时,超过一半新建矿山完全成本亏损,30%以上矿山现金成本亏损。

(1)五矿资源的新产能推迟到2018年投产

五矿2009年获得世纪矿。矿山于2015年中旬消耗殆尽,并于2015年年内彻底将库存选矿完毕退出供给。公司在2013年和2014年大幅提高对DugaldRiver锌矿山投资,但正式投产要到2018年。2016年预计五矿资源锌产量在12-13万吨,全部来自Rosebery和Golden Grove矿山,比2015年大幅减少33万吨左右。

(2)Vendata的锌矿山投资已反应在锌矿产量上

2013年起Vendata大幅增加对印度子公司的锌矿山投资,2013年至2015年分别在锌业务上投资了1.62亿美元、2.43亿美元和1.72亿美元。投资主要涉及HZL矿山增产项目以及新矿探矿项目。HZL的Sindesar Khurd项目2016年选矿量增长50%至3百万吨/年,Shaft项目也将在2018年中进行投产。其余投资在公司主要矿山Rampura Agucha的探矿和可持续开采项目上,不涉及增产。公司主要两个大矿山Lisheen和Rampura Agucha矿山分别耗尽和减产(矿石不足导致的被迫减产),分别减少15万吨和1万吨金属量。整体上公司2016年产量将小幅提升。除了2018年将要投产的Shaft项目之外,公司近三年矿山投资均已反应在产量上。

(3)Teck的锌矿新增产能小于已有产能关闭

公司Duck Pond矿山在2015年中关闭,减产1.5万吨/年,Red Dog矿山减产4.5万吨/年。Pend Oreile矿区近两年进行复产投资,两年合计投资4900万美金,增产4万吨/年。Antamina增产0.5万吨/年。公司2015年锌精矿产量65.8万吨,预计2016年产量小幅下降至64.5万吨。

(4)Nystar近年来减少矿产投资并计划退出采矿行业

公司计划出售矿产资源并重新将业务重心放在冶炼业务上。并且,公司在2015年底已关闭中田纳西锌矿场以减少费用开支。自2016年1月开始启动出售计划以来,已经收到多家收购要约。公司计划在2016年年终完成含锌矿出售,包括墨西哥Campo Morado矿、秘鲁Contoga和Pucarrajo锌矿等。2015年公司共铲出锌精矿23.4万吨,比上年减少15.8%。2016年预计会进一步降低矿山开采。

(5)必和必拓锌产能空间不大

公司主要锌矿产出来自Cannington和Antamina两个矿山,其中Cannington为铅锌银矿,产量每年保持3000吨锌精矿左右增幅,2015年产量为6万吨。公司近年来矿产投资主要在铜业务上,锌开发投资几乎为0,近年来并没有增产扩能的投资。

(6)三井矿业已有产能扩产能力有限

公司近年来没有对矿产进行投资。4月公司曾宣布提高2016年锌矿产量至11.8万吨,比去年提高12.6%。

(7)Boliden产能扩张完成

公司主要锌矿山Garpenberg在2015年完成扩产投资计划,矿石处理能力扩至250万吨/年。Boliden锌精矿产量自2013年27.2万吨提升至2015年29.9万吨。2016年Garpenberg将满产运转,公司整体锌精矿产量将提高8%,至32.3万吨。

(8)Goldcorp锌产量2016年持平

Goldcorp是全球第十大锌矿生产商。公司锌矿开采集中在Peñasquito矿山。Peñasquito为黄金伴生银、锌矿山。近年来公司没有对锌矿有新投资,预计2016年锌产量持平。

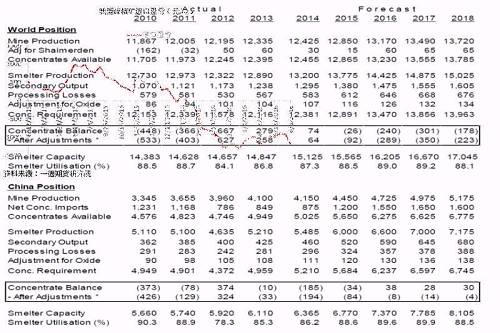

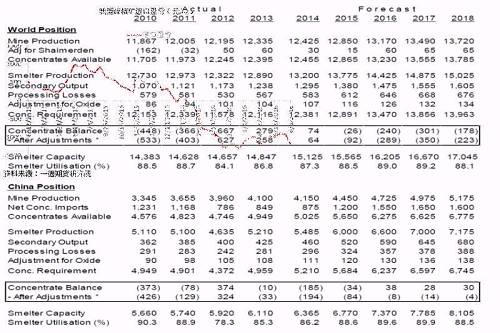

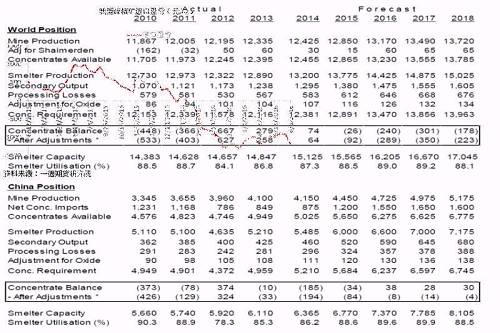

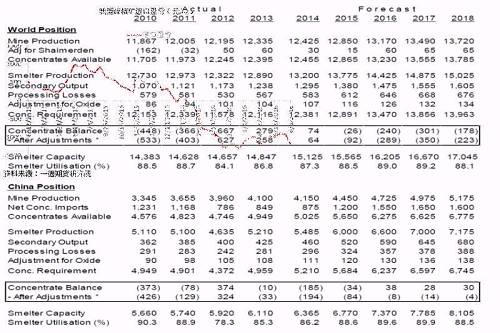

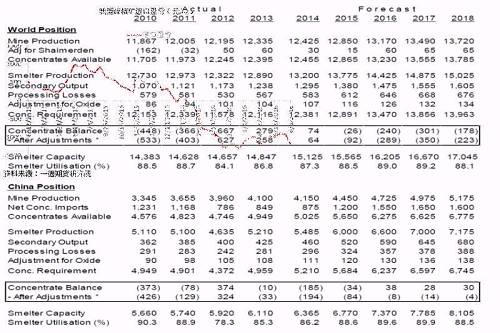

未来锌价上涨核心因素:供应紧张

最近几年全球锌供给严重依赖已有矿山,同时由于锌回收量较少以及开发投资急剧减少,严重制约了新增供给。未来三年产能弹性主要是嘉能可已经停产的50万吨产能复产。嘉能可日前称价格稳定在2150至2300美元/吨之间才会复产。但是即便复产,因为Century、Lisheen等大型矿山枯竭造成的产出缺口仍无法填补。新矿山进入少加上旧矿山退出供给共同影响导致锌精矿供给未来两年将处于短缺状态。

5.生产成本上升

锌价中枢上移的主要因素:货币贬值、能源和劳务价格上涨导致锌生产成本上升

货币贬值导致能源价格上涨和全球劳务价格上涨,特别是我国劳务成本进入快速增长期;另外铅锌生产业环保需求也增加了生产成本,它们是锌制造成本上升的主要因素。

我国矿山产量约占全球产量的32%,也就是说与中国锌业成本上升相对应的全球锌业成本也山上升了。这样导致国际市场锌价的中枢上移。

6.我国锌精矿

|

|

去年进口矿价格优于国产矿,加之我国锌精矿产量大幅下降,因此2015年锌精矿进口量大增。2016年国外矿山供应减少,加工费降至低位,预计今年进口量将大幅下降,约为90万吨(金属量),相比2015年净进口量为150万吨。

|

|

|

矿业与冶炼的利润分配格局分化明显、矛盾突出。加工费低迷,回收稀贵金属为主的资源综合利用占冶炼企业利润来源的95%以上,以弥补原料和产成品的价格倒挂,冶炼行业的主业毛利率仅有1%,开工率偏低,并与企业规模成正比。

冶炼企业大而不强,产业集中度为55%,竞争力差。冶炼技术装备有了显著的提升,采选冶一体化的企业少,同质化竞争严重,冶炼加工费低迷,综合回收较少,抗市场风险能力差,经济效益下降,部分企业连续亏损,产能利用率约70-80%。

10.冶炼产能

|

1994年我国约有500家冶炼厂,目前只剩50余家,产能在10万以下的几乎退出了市场,一些中小型企业不是关停就是被收购。

2016年,锌价在13000元/吨时,国内锌冶炼加工费在5700元,在15000-16000元/吨时,加工费在5000元,目前许多企业只有4800。

2015年锌进口加工精炼费为每吨245美元。今年费用下降说明锌矿产出不足,这对锌价构成支撑,冶炼厂将以较低的费用来加工越来越少的锌精矿。未来锌加工精炼费有望进一步下滑,这也反映出锌精矿市场供应愈发紧张的局面。

12.精炼锌市场

|

预计2016年全球精炼锌小幅短缺,这也是我们判断锌价向下空间有限的主要原因。至于到底在什么位置可以企稳还需密切关注减产的实际数量、库存的消化程度和下游需求的变化情况。

|

|

2016年处于去库存状态,过剩程度将逐步得到缓解。不过目前库存依旧较大,对价格构成一定压力。

矿石锌库存2012年达到高点,自此开始回落。根据WMBS和ILZSG的数据测算,在不复产的情况下,预计2016年锌商业库存进一步下降至40.8万吨,不足半月消耗量;2017年锌商业库存或下降至10.6万吨。

|

锌主要以镀锌板、合金等形式主要应用于基建、建筑、汽车、家电、船舶、化工等领域。其中中国消费量占全球50%,受中国稳增长措施影响,主要下游行业好转,今年中国锌需求预计微幅增长。未来几年在“L型走势”大政策目标下,中国需求大概率呈现平稳状态。而包括印度在内新兴国家和德国为首等发达国家需求增速显著。因此,未来三年需求端整体将呈现温和偏弱的增长状态。

锌的主要消费领域为:镀锌钢材,黄铜合金,铸造合金,锌材和氧化锌。

|

|

对于货车,镀锌板主要用于驾驶室、挡泥板和前后围等,钢种通常为Q235、IF钢、08Al等。对于轿车,镀锌板主要用于车身、发动机外板、车门外板、底盘、仪表盘、侧围、车架、立柱、保险杠等。

|

18.汽车产销

汽车行业整体发展进入成熟期,市场用量逐步进入平顶期。对于锌锭用量在达到峰值后将经历瓶颈期。

|

房地产作为中国经济的支柱性产业,2014年投资增速开始逐级下滑,2015年更是不容乐观持续。目前中国经济主要看房地产,房地产主要看开发投资增速,整个房地产产业链对商品的价格影响约三分之二。2015年度我国房地产市场不断降温,从而拖累锌市消费。不过当前利好政策刺激出现,降息周期的开始将对地产和基建产生持续利好,企业融资成本的下降有助于制造业进一步持续复苏。但是对于需求的复苏拉动作用将是逐渐产生而非一蹴而就的,因此,我们认为锌价中长期筑底之后重心会逐步上移。

|

四、总结

2016年我国面临经济风险较大,人民币贬值以及美联储加息对基本金属市场均构成压力。基本面看,供应端锌矿短缺仍是市场炒作预期,后期有效去库存、去产能成为关键,锌市场的需求决定锌价反弹的高度。下半年给出中性策略。由于前期涨幅过快,提前消化了旺季价格,料短期继续调整,待利空因素完全消化,供应端短缺加剧与库存出清,需求转暖交织,那时锌价一定会上升至一个全新的高度。资本市场资金永远会炒作有故事的品种,锌恰好就是有故事的基本金属。

关注因素:

1.供给侧改革;企业联合减产

2.库存变化;比价情况

3.宏观面影响(美联储加息政策、欧洲危机)

文章来源:微信公众号一德菁英汇

(责任编辑:王雪冰 HF074)