甲醇三季度先抑后扬震荡运行

本文首发于微信公众号:交易员联盟。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

一、基本面情况

1.国内装置

二季度国内甲醇装置重启,开工率于4月中旬达到上半年高位,后由于烯烃装置检修导致市场价格回落,前期推迟检修装置选择保护性检修,开工率于5月末达到上半年低点,目前开工率已恢复至年内平均水平附近,市场供需大体均衡,后期检修压力不大。

近几周,甲醇装置多短停后重启,预计三季度检修及重启产能相差不大。

2.国际装置

二季度外围装置中,主供中国的装置开工率稳中有升,主供欧洲及北美的部分甲醇装置因电力及缺气的问题检修;此外,中美价差大幅收窄,跨洋套利利润暴降,但随着近期南美多套装置重启,预计后期海地区外围到港仍将保持高位。

目前主供欧洲多套装置仍处于检修状态,但我国沿海地区到港充足,预计三季度沿海供给将继续增加。

3.甲醇开工率

截止6月16日,国内甲醇整体开工率61.98%,西北开工率71.58%;本周西北宁煤、久泰、中浩等多套装置重启,整体开工率上涨。

总体看,二季度开工率环比一季度上升,同比去年二季度大幅上升。

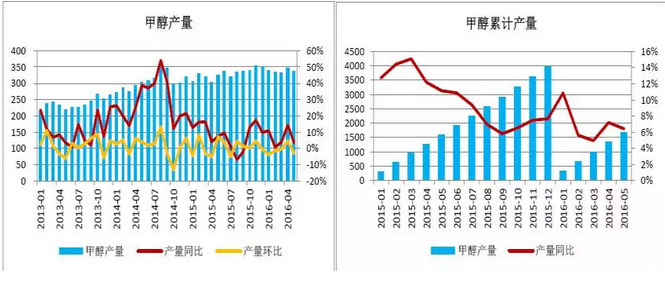

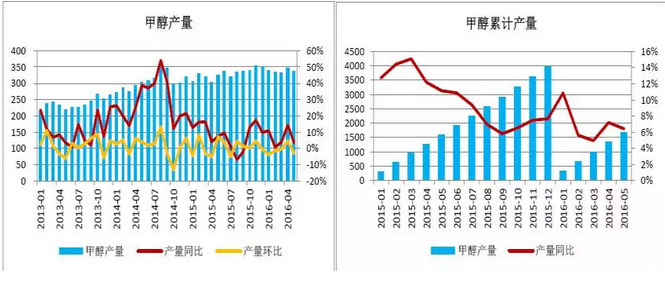

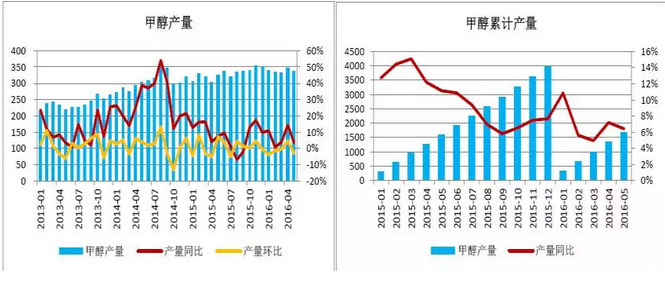

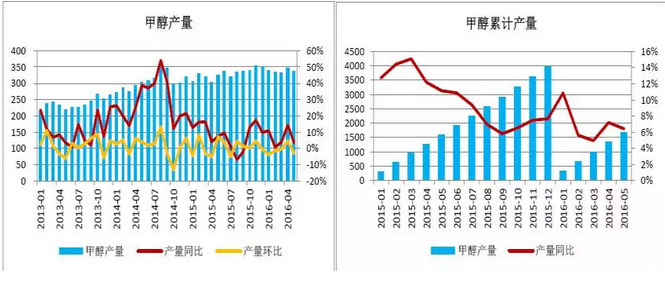

4.甲醇产量

5月份甲醇产量预计335.95万吨,同比上升3.34%,环比下降3.02%;1-5月份累计产量预计1685.54万吨,同比上升6.40%。

5.进口情况

4月份甲醇进口量72.4万吨,同比上升41.41%,环比上升15.27%;1-4月份累计进口量预计242.91万吨,同比上升40.87%。

6.出口情况

4月份甲醇出口量预计0.65万吨,同比下降82.26%,环比上升2523.06%;1-4月份累计出口量预计1.72万吨,同比下降85.97%。

7.表观情况

4月份甲醇表观需求预计418.15万吨,同比上升19.19%,环比上升5.98%;1-4月份累计表观量预计1590.78万吨,同比上升12.08%。

8.到港情况

二季度以来沿海到港量继续增加,一方面是由于前期检修装置重启,中东、东南亚等地对华供给全面恢复;另一方面是内地套利窗口保持关闭,沿海加大外采;此外,未来国际甲醇迎来投产高峰,外盘商家提前开辟对华货贸易路线。

因此,沿海供给增加将会长期持续;预计本月底仍有15-16万吨到港,其中江苏7万吨,浙江4-5万吨,华南在4-6吨,6月末或7月初到港可能较为集中。

9.港口库存

截止6月16日,沿海可流通库存28.39万吨,较上周减少5.59%;沿海总库存83.04万吨,较上周增加3.10%。

总体看,二季度港口库存相比一季度有明显上涨,但相比14年高位还有一定距离。

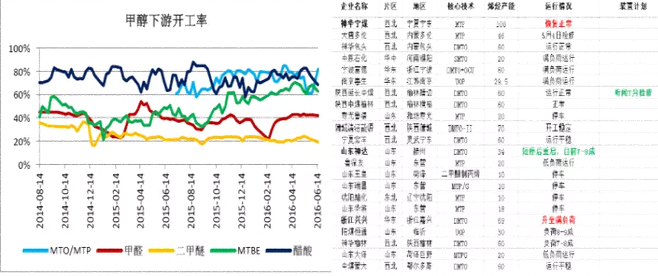

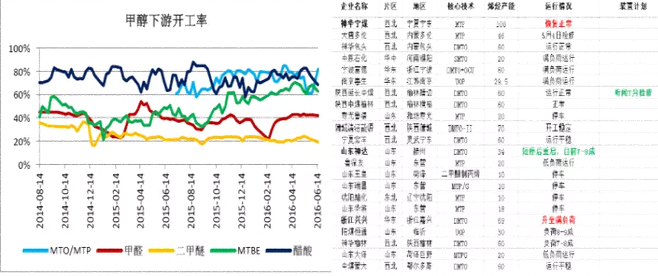

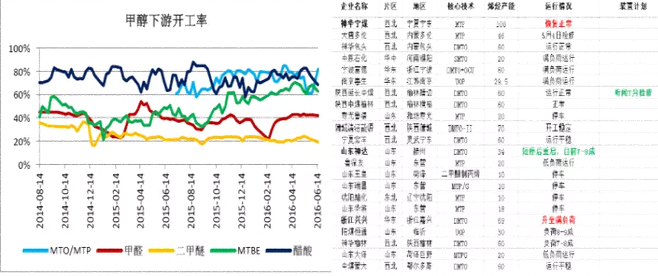

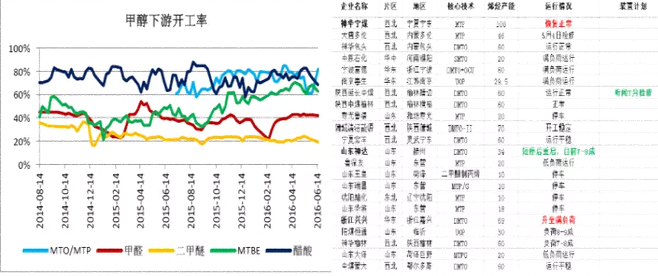

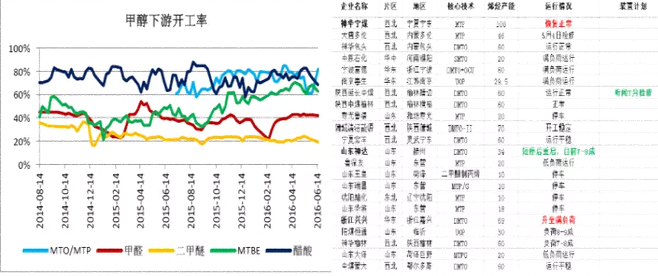

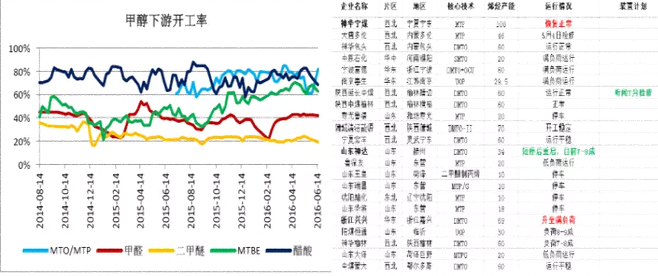

10.下游开工

截止6月16日,烯烃开工率较上周上升,甲醛、二甲醚、MTBE、醋酸开工率较上周下降,其他下游开工率各有涨跌;目前传统需求季节性淡季,但西北烯烃装置恢复后需求较前期有所好转。

总的来看,二季度甲醇下游开工率大体呈现高位回落走势,这主要是由于传统季节性淡季及烯烃装置集中检修。

2016年三季度可能投产的煤/甲醇制烯烃装置

G20峰会可能带来的利空影响

G20峰会将在2016年9月4-5日于杭州召开,8月26日至9月6日期间周边将有数百家化工企业被限产,其中包括甲醇华东最重要的两家烯烃企业——宁波富德和浙江兴兴。因此不排除市场届时会借机炒作,打压甲醇期现价格。

11.供需格局

4月份甲醇月供给预计421.25万吨,需求预计349.55万吨,月盈余约71.70万吨;1-4月份甲醇累计供给预计1593.89万吨,累计需求预计1401.80万吨,净盈余192.09万吨。

二、价格情况

1.现货价格

国内方面,近期较节前华东、华南、鲁南、内蒙、河北价格均出现不同程度下跌。

总体看,上半年甲醇价格总体呈现冲高回落走势,且内地价格回落明显迟滞于沿海地区;目前看尽管总体氛围偏弱,但成本和需求支撑下预计下行幅度有限。

2.港口价格

国际方面,近期美国海湾、鹿特丹、中国主港、东南亚价格均略有下降;目前中美价差为8-9美元/吨,套利窗口继续关闭,进口甲醇倒挂,完税价升水华东现货价20元/吨。

沿海地区在一季度经历了三个多月顺挂后,二季度迎来了一个多月的倒挂,目前尽管趋势偏弱,但成本支撑仍存;二季度全球甲醇价格总体小幅震荡上行。

3.仓单情况

截止6月17日,甲醇仓单数量500张;太仓阳鸿预报仓单1400张;买保持仓3000手,较上周增加2683手,卖保持仓1698手,较上周增加1698手。

总体看,在目前价格及升贴水体系下,有注册仓单意愿商家仅余江苏及福建地区,其他地区的仓库及厂库已名存实亡;套保持仓量较前期大幅下降。

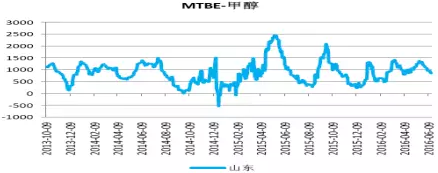

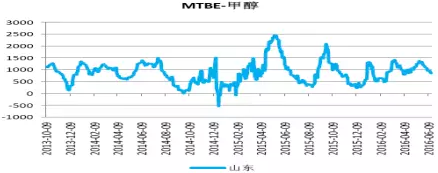

4.下游利润

二季度甲醛、二甲醚、醋酸、烯烃、MTBE利润均出现一定上升。总体看,下游利润有所好转,但仍难言乐观。

5.期现套利

二季度,甲醇期货价格冲高回落,期间4月末出现卖期买现套利机会,5月中下旬出现买期卖现套利机会,目前期现套利机会乏善可陈,需要等待市场价格异常波动情况的出现。

6.跨期套利

三季度,建议甲醇九一价差逢高沽空操作,一方面7、8月份传统需求淡季压制近期市场价格,而G20峰会的限产也会利空市场氛围;另一方面一月作为每年“最强”合约,可炒作的题材往往较多,配置为多头胜率也较大。

7.跨品种套利

二季度pp-ma套利冲高回落,预计三季度逢低做多pp-ma套利仍有可为。

8.期价走势

从周K线级别看, MA1609在二季度经历了冲高回落的过程,目前处于一个夯实底部缓慢上涨的趋势,但是受到季节性、消息面及成交情况的掣肘,预计三季度初期突破性上涨的可能不大,后期于某压力位(比如50%黄金线等)承压回落可能更大,预期回调到上升趋势线和前低之间,待利空出尽再度恢复缓慢反弹走势。

三、总结

甲醇三季度先抑后扬震荡运行:

供给方面:上半年企业开工率好于往年,后期装置检修及重启变化不大,预计影响较为有限;外围方面,外围装置负荷较高,南美多套装置重启或提升负荷,后期到港仍会增加;港口方面,二季度可流通库存及总库存相比一季度明显增加,但距14年高位仍有差距;需求方面,目前季节性淡季压制市场氛围,三季度影响甲醇的基本面因素主要有烯烃装置投产(时间未定)和G20峰会烯烃企业限产等,预计操作时间窗口在8月中旬附近,下游利润情况好于上季度,但仍不容乐观。

总体看,目前甲醇处于一个夯实底部的过程,但又恰逢季节性及消息面的利空影响,当价格攀升到一定点位,再次下跌仍是大概率事件,待利空出尽后即可恢复此前缓步上行趋势。因此,在原油波动并不剧烈的前提下,预计甲醇三季度将呈现先抑后扬的震荡走势。

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。