虽然油价上半年完美逆袭,但下半年这或将是其头号威胁

——原油在市场重新平衡前景下取得2009年以来最大季度涨幅,虽然周四下跌了3.1%,但WTI原油期货在第二季度上涨26%,且在今年上半年累计上涨约30%。此前,周三的官方数据显示,美国原油库存连续第六周减少,产量则降至2014年9月以来最低水平。而在6月23日英国公投决定脱离欧盟之后,市场陷入拉锯战。

今年上半年,中国原油进口增加16%,使其能与美国竞争“世界最大石油买家”的称号的同时,这种强劲需求再加上加拿大和尼日利亚供应中断,帮助提振国际原油价格自1月份以来回升80%左右。然而今年下半年,支撑油价从12年最低水平反弹的“支柱”可能正摇摇欲坠。

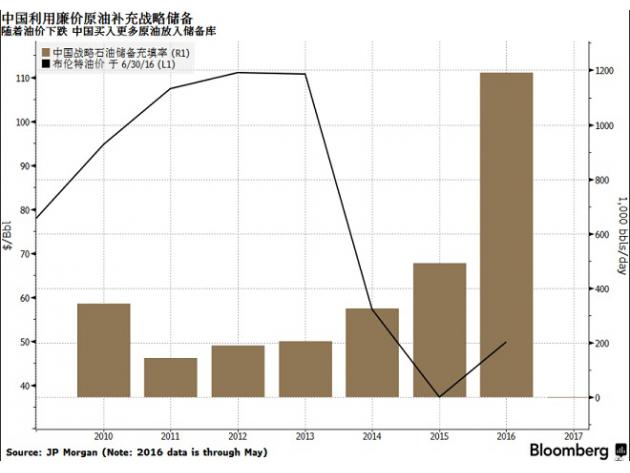

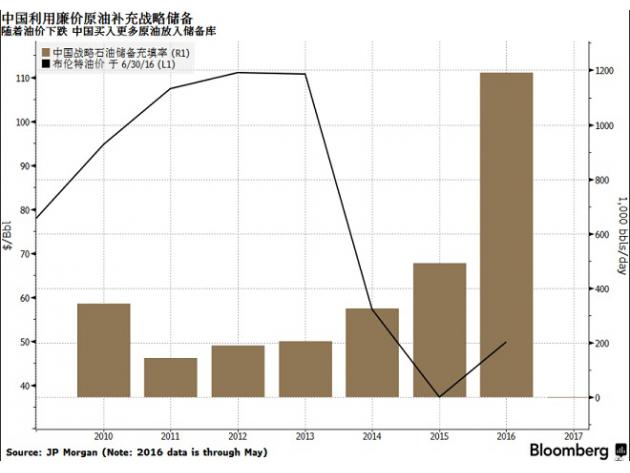

摩根大通公司分析师在6月29日发布的研究报告中表示,中国充填战略石油储备库的进程可能正接近结束;随着油价暴跌,中国今年为储备目的进行的石油采购量增加了一倍。摩根大通指出,停止战略储备目的的进口将导致中国石油进口量减少约15%。

摩根大通报告指出,中国自2015年初以来就一直利用油价走低的机会来加快储备战略石油,在其看来,这个量可能已经接近库存容量极限,再加上地方小型炼厂产能利用率的潜在回落,以及中国需求弱于预期,可能会增加全球石油价格的短期回落风险。

中国进口在2月份飙升至创纪录的804万桶/日。中国国际石油化工联合有限责任公司副总经理钟富良表示,中国今年石油日均进口量或达到750万桶/日,可能超过美国成为世界最大原油进口国。

根据国家统计局的数据,中国2009年在四个地点完成了其战略石油储备第一阶段的建设工作,容量共计9100万桶。据3月份披露的最新五年计划,第二阶段将在2020年前完工。中国政府不会定期公布其战略储备的容量或存储水平。

摩根大通估测中国战略原油储备的方法是根据我国通常发布关于原油的4个数据:国内原油产出、原油净进口、商业库存以及炼油厂的吞吐量。而摩根大通则通过计算国内产量加上净进口,再减去被提炼成燃油或运往商业存储设施的原油量,来估计能进入战略石油储备库的原油量。今年这个量约为120万桶/日,大大高于去年的49.1万桶/日水平,总计储备量达到4亿桶,即相当于53天的原油净进口当量。根据官方媒体引述的政府计划,摩根大通假定战略石油储备库的容量约为5.11亿桶。

原油储备库存容量升至上限或将限制我国的原油进口。按目前的储存速度,中国原油战略储备库将在8月底前装满,导致9月的进口可能下降。摩根大通表示,如果库存容量达到极限,鉴于中国国内需求疲软,尽管中国国内原油产量下滑7%,且炼油厂吞吐量增加2%,但不相信今年迄今中国16%的原油进口增速是可持续的。

我国原油进口量下降15%,意味着全球原油需求将减少近100万桶/日,与此同时,高盛警告称,加拿大和尼日利亚的原油供应中断情况在逐渐缓解,这也意味着国际原油供应也将上升,因此对其下半年50美元/桶的油价预测构成风险。短期内市场或将面临着200万桶/日的原油供应过剩局面,这无疑将会令今年下半年的国际原油价格大幅承压。