以史为鉴 金市望重演疯狂的1970年代?

进入2016年以来,全球金融市场持续动荡不安,投资者对央行政策的信心愈发下降,地缘政治局势也丝毫没有缓和的迹象,全球经济也“步履蹒跚”,在这种背景之下,黄金成为“耀眼的”投资市场“明星”,大行机构调高金价预估成为“家常便饭”之事。对于黄金多头而言,金价究竟能够涨多高是他们非常关心的一件事。本文将从历史走势以及央行政策等方面,将当前金市与1970年代的疯狂大牛市进行对比,或许可以给投资者提供新的投资思路。

在1971年时,黄金交投于35美元/盎司,而在70年代末,黄金触及850美元/盎司。也就是金价在1970年代飙升了2300%。与此同时,对于西方股市投资者而言,70年代伴随着巨大波动性,但回报却几乎持平,就好比经历了“失去的十年”。

1970年代是,两位数的通胀、油价飙升、美元走软以及政治不确定性令投资者感到恐惧和紧张,这也促使投资者买入更多黄金,因为这是一种坚实的财富保值手段。

这种情况发生过一次——未来仍可能再次发生。

事实上,当前黄金的反弹与1970年代时金价经历的局面有许多相似之处。例如:

信心危机

尽管1970年代西方国家特定的经济问题——通胀、衰退和原油危机——与当前不同,但两者之间还是具有可类比之处。1979年时,时任美国总统卡特(Jimmy Carter)曾经谈论过对于政府以及未来前景的“信心危机”。这种信心的缺失最终“伤及”卡特自己——他在1980年大选中输给里根(Ronald Reagan).

那么里根竞选阵营在1980年是的口号是什么?“让美国再度变得伟大(Make America Great Again)”,共和党总统候选人特朗普(Donald Trump)在大选中也借用了这一口号。如今信心危机是一种全球性现象,从华盛顿、到伦敦、再到东京。

1970年代的信心危机在1979年达到一个“沸点”——当时,金价“并非巧合”地出现飙升。我们可能也将会经历类似的金价飙升局面。

受损的央行政策

当美国在1971年8月抛弃金本位,美联储(FED)在管理美国经济方面的角色扩大化。美联储当时坚持凯恩斯主义经济学理论,该理论表明,货币供给的增长将刺激就业和经济增长。因此,当美国失业率在1970年代初加速攀升时,美联储和以及全球其它央行通过印制更多钞票来做做出回应。但此举并未获得成功。相反,全球经历了“滞胀”——经济增长停滞和通胀攀升同时存在的现象。

随后,为了帮助通胀通胀,各大央行纷纷加息。在1971年时,美联储联邦基金基准利率低于4%。而在那个十年的最后,利率已经飙升至13%以上。

如今,全球央行进行货币实验已经进入第七个年头,但这些实验似乎并没有“起效”。全球再度面临经济增长停滞的局面,但通胀并不是问题——然而,通缩,或者是说物价持续下滑,却是一个现实的可能性。为了应对这种局面,全球央行大佬们积极扩大货币供应并降低利率。

一些国家甚至实施负利率政策(NIRP)。因此,不仅美联储联邦基金利率处于历史低点(约为0.4%),同时许多国家的政府债券的收益率为负值。

黄金本身并不会支付利率或者红利,但在一个“负利率世界”,持有黄金并不一定意味着肯定带来损失——不像一些政府债券,一旦你投资了他们,最终你得到的肯定会缩水。

惊人相似的价格走势

正所谓“以史为鉴”,过往一种资产价格的走势可能会在未来再度重演。黄金价格可能也是如此。

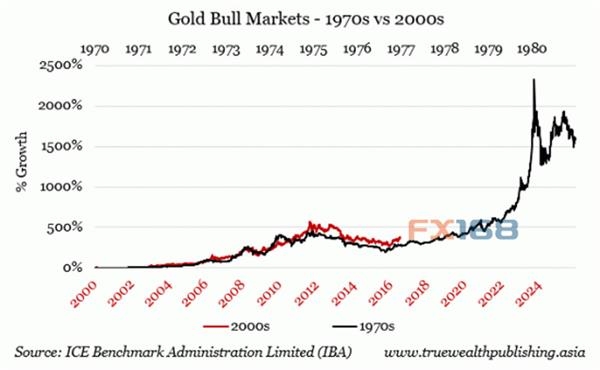

1970年代,金价从1971年的低点35美元/盎司反弹,在1974年末触及180美元/盎司的高点,随后金价出现一轮回调,在1976年8月跌至110美元/盎司,跌幅达到近40%。但此后金价再度展开强劲反弹,到1978年6月,金价回到先前的高点。随后金价涨势几乎“势不可挡”,在1980年1月已经疯狂地涨至850美元/盎司。

当前的黄金牛市与当时有非常相似的表现。

1970年代:1971年的35美元/盎司至1974年的180美元/盎司(414%涨幅)

如今:2000年的280美元/盎司至2011年8月的1888美元/盎司(574%涨幅)

1970年代:1974年-76年经历修正,从197美元/盎司至110美元/盎司(44%跌幅)

如今:2011年-15年经历修正,从1888美元/盎司至1056美元/盎司(44%跌幅)

金价目前较2015年11月低点高出约26%。这相当于金价在1976年11月时的132美元/盎司。假如当今的价格走势重演1970年代时,未来三至四年内金价应会触及6800美元/盎司的峰值。

下图显示了1970年代和本世纪前10年的两轮牛市的表现:

假如历史重演,则金价大幅飙升可能就在眼前。

在当前的牛市中,黄金在2011年8月触及1888美元/盎司的历史高点,但在2015年11月触及1056美元/盎司的低点。那么这一低点是否可能标志着新一轮长期牛市的调整阶段的结束呢?未来几年内金价触及6800美元/盎司是否会成为现实呢?

这一切都是有可能的。但要像在1970年代时那样飙涨,金市将需要进入一个“狂热阶段”。在这一阶段,黄金投资者对经济现实“视而不见”,并在一个金价飙升的反馈环内不断追高金价,同时人性的贪婪也展现地淋漓尽致。想一想17世纪的郁金香狂热(Tulip Mania),2000年的互联网股票以及去年的中国股市吧!

在1979年,在数年的全球能源通胀之后,第二次石油危机爆发,加之全球政治不稳定,促使黄金投资者疯狂买入黄金,最终导致金价在1980年1月触及峰值。再来一次类似的经济冲击可能引发金价再度出现大幅飙升。

眼下的环境对于金价来说相当有利。在一个多样化的投资组合中,持有黄金和黄金类股是较为明智的。假如全球经济局势恶化,黄金将成为少数可以将资金安全存放的投资品种之一。在1970年代曾经发生过金价飙升,如今这一幕重演并非不可能。

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。