叶燕武:下半年市场熊转牛迹象并未出现 投资要留一分清醒

本文内容来源于混沌天成期货研究院院长叶燕武先生在7月17日和讯期享汇.2016年下半年大宗商品投资策略交流会上发言分析。

他首先提到,今年上半年商品市场的行情可以用一句话概括为:乱拳打死老拳师。今年上半年无论是黑色还是农产品(000061,股吧)甚至包括化工品期货价格大幅波动,已经超越了传统产业的认知,同时传统产业在上半年的期货行情中受伤不轻。

下半年市场形势是怎样的呢?我们今天的内容围绕这商品研究的四维象限内容(经济增长、供需平衡表、通胀预期和信用周期)来展开。

大宗商品的第一个维度经济增长

经济增长是整个大宗商品需求的驱动力,所以我们要看全球经济增长目前和接下来的状态,这一因素也决定了大宗商品接下来的走势方向。我们认为,目前全球经济增长方面遇到了很多问题,因此大宗商品方面熊转牛的基础条件并没有出现。

第二个维度是信用周期

当前,股票、债券高估值与资产管制的情况下,大宗商品市场被视为资本市场的价值洼地和资产荒的标的,这也导致了商品市场的波动加剧。接下来我们要更多的关注从流动性的角度,特别是在实体经济层面反映出的信用状况。这一点对大宗商品供需有很直接的影响。

第三个维度是通胀预期

现在市场广泛讨论着目前的经济环境是否滞涨,随着股票、债券市场对大宗商品研究力度的加大,通胀预期大概率成为决定未来农产品价格走势的重要变量。

上半年我们认为出现通胀预期可能性不大,但近期接二连三出现的地缘政治问题,使得市场情况出现了新变化,有可能引发市场对通胀题材进行炒作。

第四个维度是供需平衡表是商品研究的重要基础。

大宗商品熊转牛的迹象未出现 需要认清流动性真相

基于以上四个维度的分析,下半年宏观经济环境面临宏观形势急转直下、流动性假象的主要特点。

叶燕武认为,现在全球经济增长、地缘政治和文化冲突等多方面加大了下半年黑天鹅事件发生的可能性,因此,我们对黑天鹅事件的应对要做好充分准备。

从全球OECD综合领先指标与初级产品价格指数对比发现,两者走势基本同步,因此也反应出经济增长对大宗商品预期周期的关系。那么从OECD综合领先指标目前的情况并没有出现好转的迹象,同理可反映出大宗商品的后市走向。

从上图两个最具代表性的品种价格走势对比图看,从2008年金融危机后到2010年一季度,除了农产品其它大宗商品此时均见顶了,此后转入下跌趋势。那么与2010年一季度大宗商品价格相对应的也就是全球经济指标的高点,依据此逻辑我们认为,现在大宗商品熊转牛的迹象未出现。

理由如下:

1.经济增长乏力,美国GDP增长连续三个季度出现下滑,连续三个季度私人投资总额负增长。

2.摩根大通全球服务业PMI整体下行

3.经济市场长期走势容易受到价格波动的干扰,让投资人误认为行情要上行。

4.负利率失措,如全球市场的投资人对美联储加息的预测判断失准超过历史任何时期。

负利率其实是央行最后的底牌,其效果并不佳,商业银行的盈利情况恶化,由此导致信用体系收缩,经济下滑更严重。这也反应出目前实行负利率的央行的超级货币功能流失。

5.地缘政治的扰动。

此外,通过我们的分析研究发现,市场现金太多流动性过剩的情况只是表面的假象,流动性真相是下半年市场流动性并不像我们预想的那么充足。

M1最新值已飙涨到24.6%

按照传统思维,M1的飙涨会驱动市场投资,但目前的情况打破了传统的逻辑。为什么M1飙涨,而投资却仍然下滑?

原因之1.金融机构之间相互拆借,如近几年商业银行资产负债表的扩大。之2.地方债开始置换,包括政策性金融债。以上两部分占用了大量资金.(可参照上图)

过去几年我们的基础货币余额在不断下滑,但M2却是持续攀升的至历史高点5.26%,原因在于央行持续降准,在基础货币没有明显增长,为了保住M2的增长我们认为,央行会继续降低存款准备金率。因此我们要明确,央行的降准并不是在主动的实行扩张的货币政策,而是被动的保住M2,不会对市场带来太大波动或影响。

所以我们从信用扩张的角度来看,目前市场投资困境无法改善。

最后,我们给到大家的观点是,现在市场人士普遍认为流动性过多说明资金重新从实体经济回到虚拟。因此我们对大宗商品基本面需求的看法并不乐观,看不到新一轮上涨的迹象。

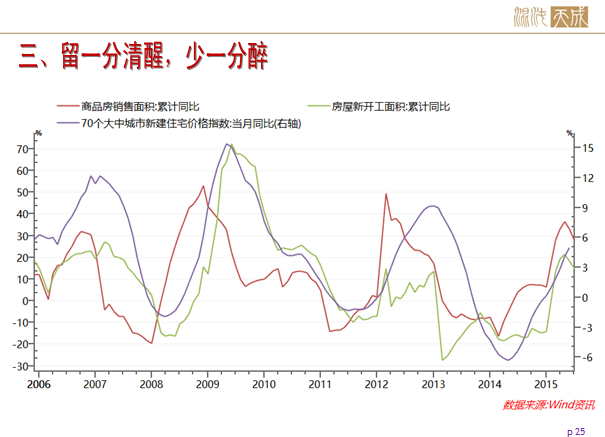

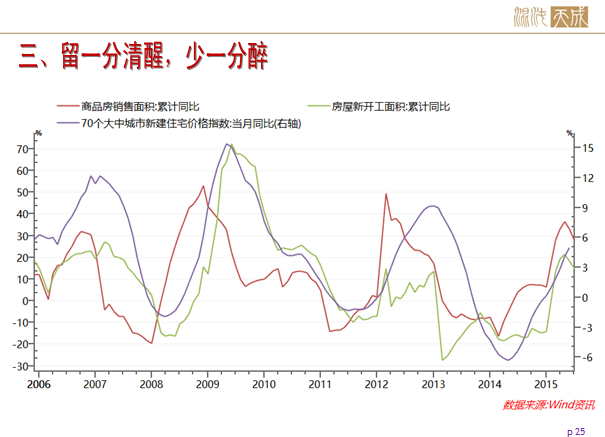

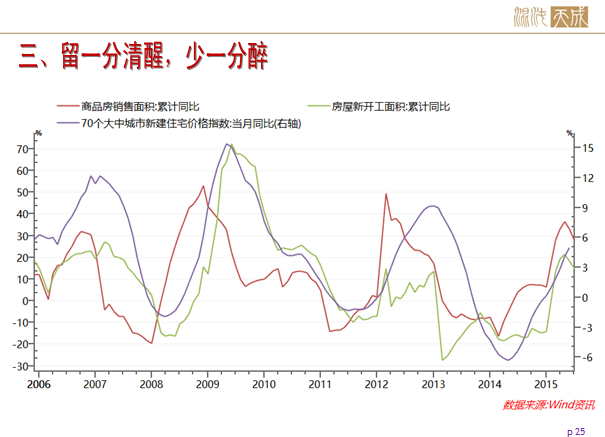

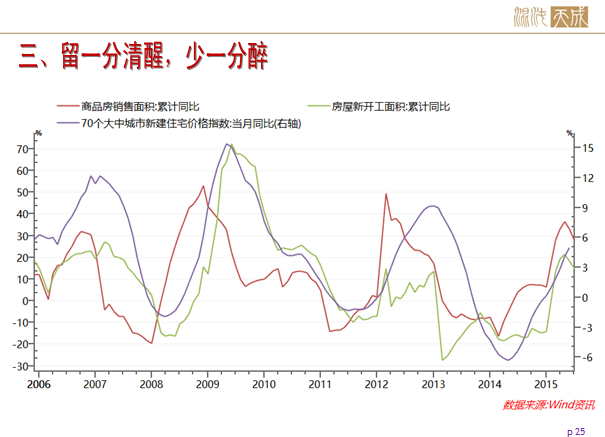

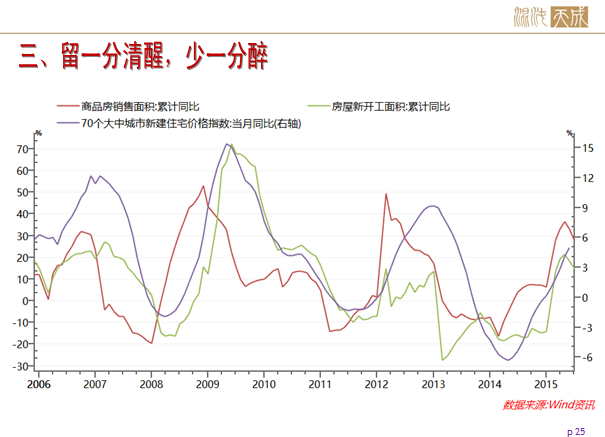

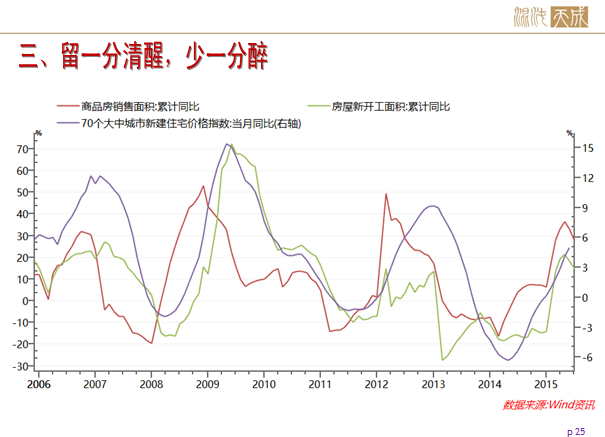

三、留一分清醒,少一分醉

总结之前所述内容,叶燕武认为,不管是商品投资还是债券配置,要保持清醒,我们认为下半年出现周期底部的预期并不看好。从大的格局没有看到熊牛转换;从国内流动性的角度,资金拉动期货价格上涨,但实体产业并没有好转。

他说:“我们看到国内固定资产投资额下降明显,与此同时相关品种的期货价格却波动剧烈。通过对研究机构和投资公司的调整走访,大多对三季度商品行情持乐观态度,原因一是过剩的资金流动性,二是房地产市场持续热度不减。”

他分析到,到今年5月房屋销售面积的自去年开始的上涨周期已经结束,对应的房地产开发投资和房屋新开工面积同比出现下滑。接下来需要关注房屋新开工面积是否会逆转跌势,转而上行。那么这就取决于房价的情况。同时他指出,房地产价格周期与房屋新开工面积走势基本一致。整体来讲如果房地产从去年5月开始的反弹周期结束,下半年经济下行压力和风险会很大,对应到商品市场经研究认为下半年会是狙击行情。当前投机与产业资金双方博弈正是白热化阶段。

他解释到,二季度商品期货价格的上涨明显是期货在带动现货市场价格的波动,这一点与一季度商品上涨逻辑不同。这样造成的直接结果,一方面,从需求看,造成下游去补库。另一方面,一旦企业发现利润很可观,会刺激供应的增长。

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。