从这个角度 或许就能理解日元的惊人涨势了

上周日元兑美元涨超3%,刷新2014年以来的最高位,今年以来的涨幅已经达到惊人的11%。虽然去年年底华尔街见闻就介绍过,很多大投行集体看多日元(详情点这里和这里),但如此短时间的暴涨依然亮瞎了眼。

所以,很多人会疑惑,为什么市场对日本经济丧失信心,日元会大涨?况且1月日本央行还实施了负利率,日本国债收益率大面积沦为负值,投资者似乎没有理由涌入需要倒贴钱的债券市场。

或许利差是一个比较好的解释角度

按照摩根士丹利和法兴银行的说法,将美国和日本的国债经过通胀调整后对比,10年期日本国债的走势甚至比同期限的美国国债更有吸引力,美日两国实际收益率的缩窄可以帮助理解为什么日元是本月表现最佳的货币。

下图显示的是美日实际利率不断收窄,美元/日元同时也在不断走低,日元不断升值。来自彭博:

彭博援引摩根士丹利外汇策略分析师Calvin Tse称,如果实际收益率保持高位,将阻止资本外流,这就相当于施压美元/日元。

4月5日日元突破110关口之际,也有一个有意思的现象同时发生。当时美国拍卖的4周短期国债中标利率大幅下滑,只有0.185%,比有效联邦基金利率的底部还低了6.5bp。

在美联储重启加息进程的预期下,卖日元买美债一直是较为经典的套利交易模式,但美国国债利率下跌,利差收窄,日元紧跟着上扬,一种可能的解释是,这种套利交易被关闭。

今年1月,中国也在加速买入日本债券。彭博数据显示,经过借出美元换取日元的调整,日本3个月期国库券给的固定票息相当于1.05%。瑞银驻东京策略师井川雄亮称,通过以美元作为融资货币投资日本国库券,收益率要高一些,并不是负利率。

日元与日股背道而驰

日本股市自2012年安倍经济学开始与日元汇率形成紧密的反向联动,日元升值背景下,一会影响日本出口,二会影响企业利润,导致日本股市重挫。东证今年以来大跌了17%。

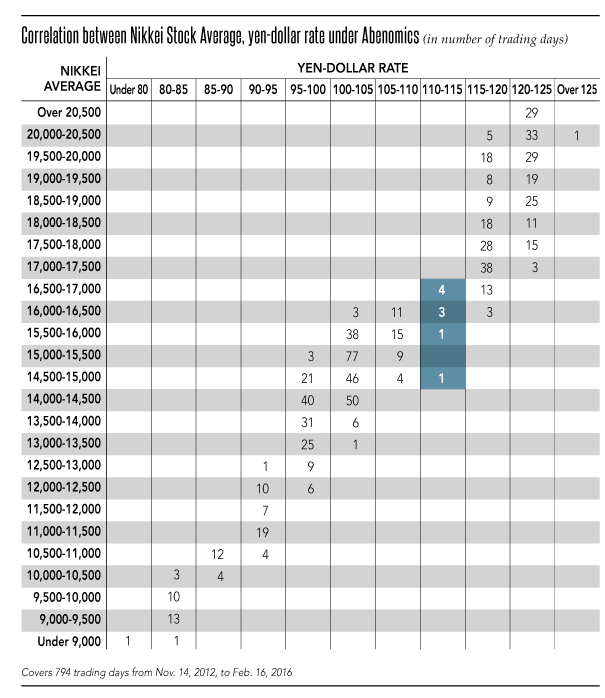

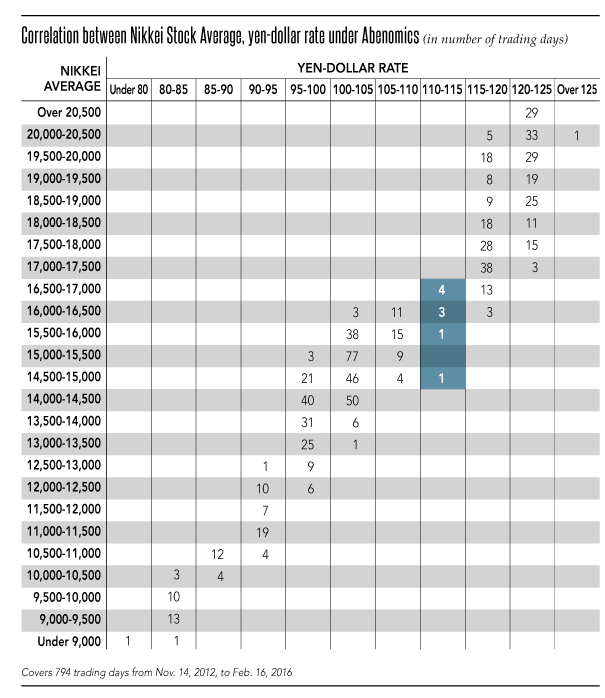

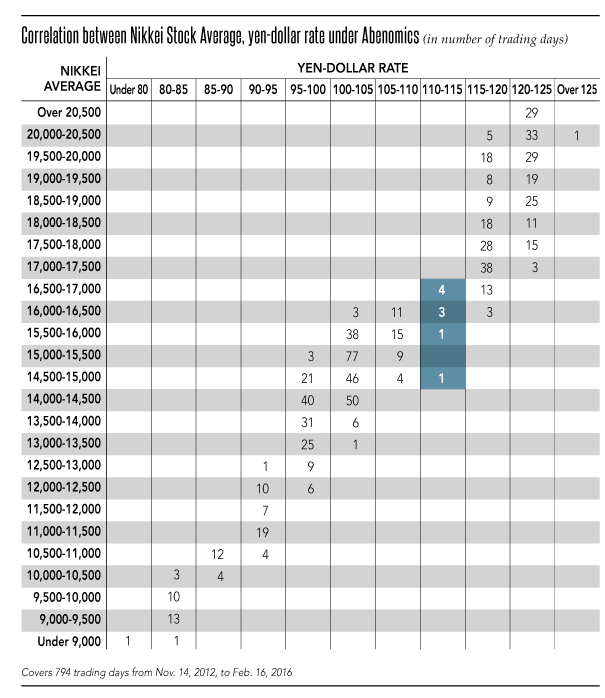

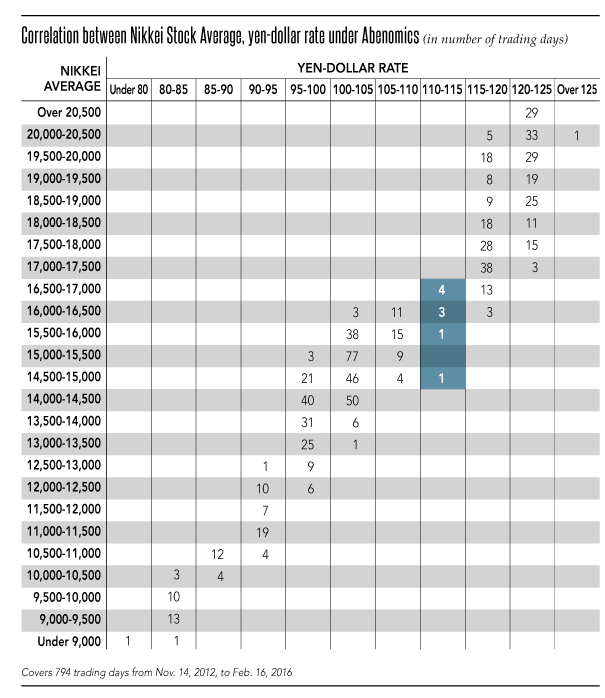

根据日经新闻的统计,日元和日股的逆向关联十分明显——日元越低,日股越高:

另外,随着今年以来市场不确定性的增加,资金涌入日元避险,也使得日元出现升值。

此前日本央行近期采取负利率不但没有刺激日元的贬值,反而刺激了全球的避险情绪,导致日元加速回流,汇率上涨。

野村的解释是,因为日本央行破天荒的实施负利率是一系列国际负面影响因素综合下的结果,包括中国经济放缓,美联储升息节奏不确定,欧洲金融系统缺乏信心等。