窗口期的人民币:“转盯”SDR一篮子货币

美元加息预期放缓后,全球的非美元货币迎来新的窗口期,纷纷出现升值或稳定迹象,人民币也不例外。

4月7日欧元、日元兑美元汇率双双创下今年以来的最高点,但是当天在岸美元兑人民币收6.4729,较前一日仍有微弱的跌幅。

“其中可能存在多方面原因,比如过去两年人民币兑美元汇率跌幅远低于欧元、日元,如今没有大幅补涨的需要;但更重要的是,中国相关部门正密切关注美联储放缓加息步伐所引发的新溢出效应,择机为人民币国际化创造有利条件。”一位香港银行业的外汇交易员对21世纪经济报道记者表示。

数据显示,今年以来日元、欧元兑美元涨幅接近10%左右与5%左右,这导致欧洲与日本央行开始担心经济增长风险与通缩压力,重新考虑加大货币宽松力度,引导货币竞争性贬值。

21世纪经济报道记者从多位外汇交易员了解到,鉴于这种新溢出效应不断发酵,过去一个月中国央行似乎也在调整人民币汇率形成机制,即从盯住CFETS一篮子货币,逐步增加挂钩SDR货币权重。

在多位外汇交易员看来,尽管这种做法导致人民币涨幅受限,但有助于人民币汇率波动相对稳定。

“此外,中国央行此举也在为人民币国际化铺路。”一位美国投行人士认为,当前中国致力于加强SDR作用,一方面趁着欧美日央行引导货币竞争性贬值之际,吸引各国金融机构更多配置SDR,塑造新的全球避险储备货币;另一方面通过人民币兑SDR一篮子货能保持汇率稳定,推动全球金融机构储备更多人民币“替代”SDR,进一步加快人民币国际化步伐。

转盯SDR一篮子货币

富拓外汇(FXTM) 首席市场分析师 Jameel Ahmad发现,过去一个月人民币汇率中间价形成机制似乎更倾向挂钩SDR货币权重,而不是CFETS一篮子货币。

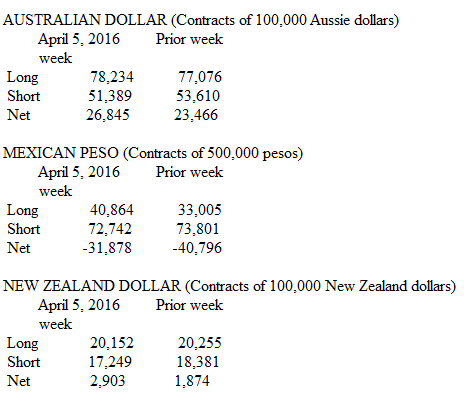

他分析说,过去一个月欧元、日元等非美货币兑美元升值幅度普遍超过2%-3%,若人民币汇率形成机制完全挂钩CFETS一篮子货币,即便扣除美元(权重占比约26.3%)的跌幅,在岸人民币同期涨幅理应接近2%以上。但数据显示,3月份在岸人民币兑美元汇率涨幅为1.53%,似乎预示着人民币汇率形成机制开始挂钩SDR货币,毕竟,SDR货币里的美元权重高达41.9%,对人民币涨幅构成更大的制约。

“我们投资模型也显示,过去一个月在岸人民币汇率若挂钩SDR货币,升值幅度约在1.6%-1.7%之间,的确比较接近实际涨幅。”一家美国对冲基金经理表示。目前人民币汇率变化与SDR一篮子货币的相关性,可能从年初的60%提高至80%。

此前,在今年3月份的中国发展高层论坛上央行行长周小川在回答关于人民币汇率的提问时也指出,“(浮动汇率体制)要尊重市场供求规律,也要参照国际市场上的多种货币篮子,特别是未来更多地参照SDR篮子,让人民币汇率保持在合理均衡水平。”

在Jameel Ahmad看来,央行此举可能鉴于国际金融市场正出现新动向,即美联储放缓加息步伐正引发一系列新溢出效应,令央行对调控人民币汇率波动趋于谨慎。尤其在美国、欧洲与日本三国央行围绕美元加息放缓新溢出效应开展激烈博弈,导致各自货币汇率波动风险加大,全球金融机构急需寻找新避险港湾时,人民币若能对SDR货币保持稳定,无形间会被国际金融机构视为新的避险货币,加大人民币的配置力度,进而加快人民币国际化步伐。值得注意的是,中国央行没有通过干预汇市完成人民币汇率形成机制的悄然转变,而是借助中间价调控等措施。

摩根士丹利(Morgan Stanley)发表最新报告称,3月份中国央行几乎没有干预汇市。

21世纪经济报道记者从多位外汇交易员了解到,在人民币汇率形成机制更多挂钩SDR一篮子货币同时,央行相关部门也在密切关注新溢出效应所造成的资金跨境流动动态,其中包括套利交易最新趋势,以及欧元日元等货币的角色变化,再根据市场状况对挂钩一篮子货币权重进行微调,确保人民币汇率波动能兼顾经济贸易增长与资金跨境管理。

所谓套利交易最新趋势,主要是指此前在美联储重启加息进程的预期下,全球金融机构纷纷涉足卖日元欧元买美债的套利交易,但随着美联储放缓加息预期,导致美元与日元、欧元之间利差“收窄”,这种套利交易规模势必遭遇缩水,导致大量资本从美元资产回流欧洲日本,加大了资本跨境流动与货币投机风险。

研究发行SDR计价债券

巧合的是,在市场揣测人民币中间价更多挂钩SDR货币权重之际,央发布的3月外储数据还显示,截至3月底,中国以SDR计价的外储规模达到2.28万亿SDR。

周小川此前指出,SDR可以成为国际货币体系中的一支稳定力量,扩大SDR的使用并非难事。比如,使用SDR作为报告货币,以及发展SDR计值的资产市场等,目前中国积极研究在中国发行SDR计值的债券。

在多位业内人士看来,近期中国之所以积极推动SDR加强作用,与人民币汇率形成机制更多挂钩SDR有着诸多关联。

在上述美国投行人士看来,当前中国一直致力于加强SDR作用,也是因时制宜之举,即趁欧美日央行引导货币竞争性贬值之际,吸引各国金融机构更多配置SDR,塑造新的全球避险储备货币;但更深层次的目标,则是借助人民币兑SDR一篮子货保持汇率稳定,推动全球金融机构储备更多人民币“替代”SDR,为人民币国际化创造有利条件。

“要实现这个目标,还取决于人民币自身的资产回报率和风险溢价。”Jameel Ahmad指出。目前人民币借助SDR与新溢出效应加快国际化步伐,拥有两大有利条件,一是欧洲与日本央行为了引导货币竞争性贬值,频频释放进一步加大货币宽松力度的信号,比如4月7日欧洲央行发布的3月会议纪要一改此前不再持续降息的口吻,暗示基于通胀需要,不排除进一步降息的可能性,这将进一步加大人民币资产回报率优势,吸引国际资本加大配置人民币。

至于风险溢价,欧日央行因抵御货币过快升值而进一步加大货币宽松,可能令当地经济承受负利率政策更大的负面冲击,而中国经济逐步企稳,降低了外界对经济硬着陆的担忧,令人民币资产的风险溢价诉求有所降低,有利于全球金融机构加大人民币资产配置。

“某种程度而言,美联储暂缓加息所引发的新溢出效应,正造成欧美日三国鹬蚌相争的格局,反而令人民币国际化拥有渔翁得利的机会。”他表示。(编辑 谭翊飞)