摩根士丹利:美元并未见顶 新兴市场缓解动荡还需3个月

摩根士丹利不认为美元已经见顶,尽管过去几周的价格走势显示美元已经筑顶。美联储的鸽派言论,以及美联储官员之间的意见分歧使得资金纷纷逃离美元,并涌向新兴市场导致美元指数自1月下旬的峰值下跌逾3%。下图显示涌向新兴市场货币的资金动态;摩根士丹利跟踪50%新兴市场股票以及25%新兴市场债券的全球资金流量技指标显示,自2月底以来,流向新兴市场的资金量已经超过今年早些时候抛售时的流出量。新兴市场货币资金净流入超220亿美元,是历史上最大的一次激增。

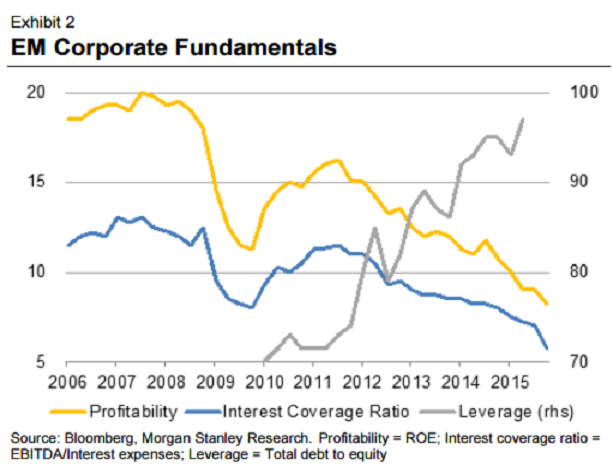

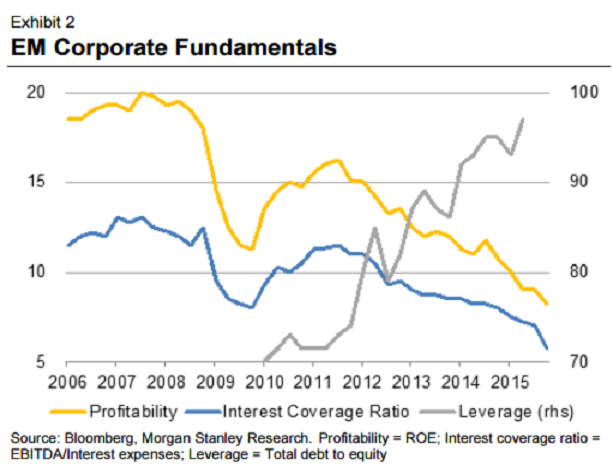

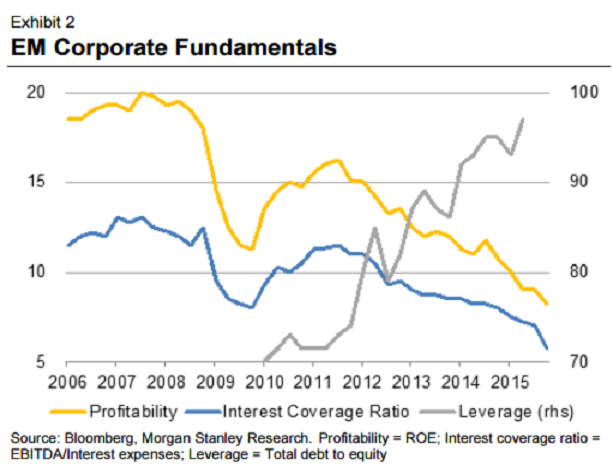

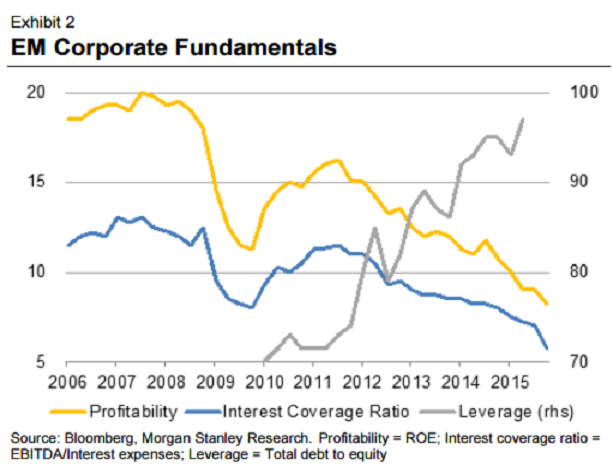

在世界上普遍国内主权债券收益率较低且为负的情况下,投资者为取得收益愿意承受额外的风险并不足为奇。短期内,金融资产收益率偏离真正的经济回报。此外,短期的财务收益可能主导货币市场,尤其是在市场风险溢价被认为过高的情况下。在这种环境下,摩根士丹利认为当前新兴市场出现反弹。投资者倾向于压缩新兴市场风险溢价以谋求收益。风险溢价的削减提振新兴市场的金融环境,改善经济前景。因此,流向新兴市场的资金的第二轮效应将是助推其经济增长。但是“第二轮”经济增长效应足以支撑新兴市场经济结构性增长前景?摩根士丹利对此表示怀疑。

摩根士丹利表示,大宗商品和美元之间的紧密关系,就和“先有鸡还是先有蛋”的问题一样。到底是美元驱动着大宗商品价格的走势还是大宗商品驱动着美元走势?摩根士丹利认为,两者均没有。摩根士丹利认为,美元的价值和大宗商品的价格均是由相同的基本面因素所驱动亚洲处于再平衡状态的经济增长将导致商品需求下降,与此同时,导致资本流往美国。虽然这一主题已经暂停,但是近期美元的下修并未令其完全停止,可能为资本回流提供机会。摩根士丹利认为,美元上涨的基础仍在,且大宗商品价格应该转跌。

什么时候美元将走高,大宗商品价格将再次下跌?最近几周,摩根士丹利认为,亚洲的周期性环境仍将会持续3个月左右,这表明市场需要关注美国经济条件及其对美联储措辞的影响。美联储措辞方面,主要关注主席耶伦,杜德利以及布雷纳德言论,因为他们反映美联储核心思想。另外一旦新兴市场动荡加剧,那么新兴国家需要进一步采取措施改善经济环境以及经济前景。摩根士丹利预计美元在新兴市场完全企稳前,并不会见顶。