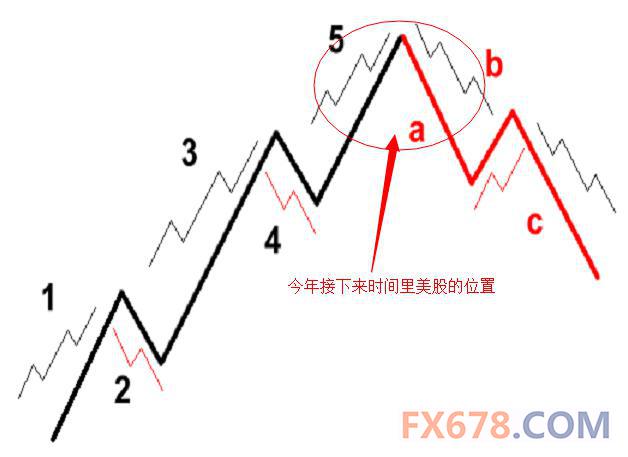

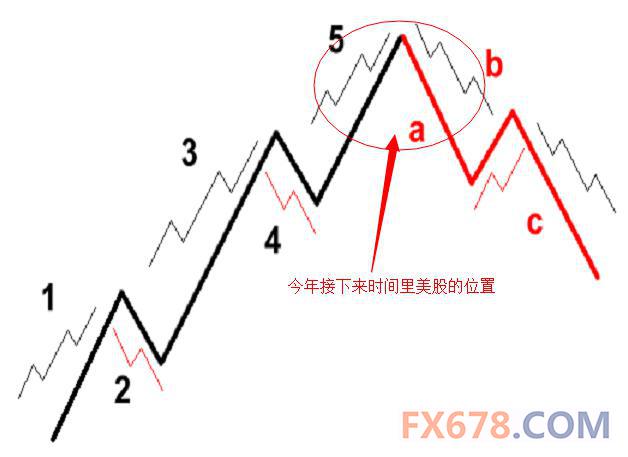

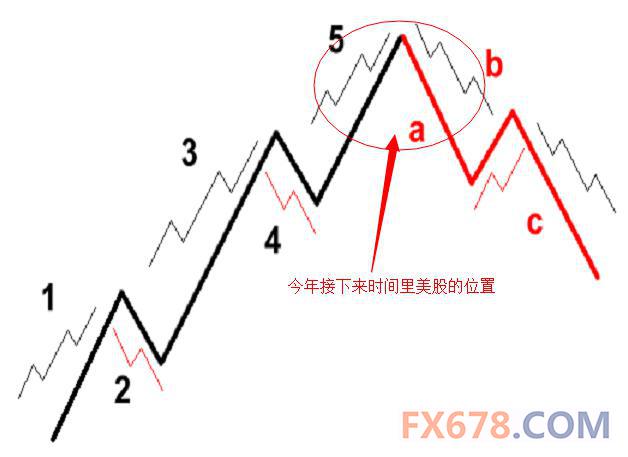

2016年美股标准普尔500指数接下来的走势或是这样的

——从娱乐价值角度来看,2016年迄今美国股票市场的“演出”非常成功。但是投资不是为娱乐,而是为赚钱,且今年在股市赚钱对大多数投资者来说十分艰难。

2016年,美国曾一度只有1%的大型共同基金经理获得盈利,而且事实上,只有四分之一的大型基金跑赢过标准普尔500指数。

那么,在2016年剩余的时间里,投资者们将会更加有利可图吗?

在每年伊始Profit Radar Report对标准普尔500指数的全年涨跌做出的预期是基于以下4个关键市场驱动因素:

1)、供给和需求;2)、技术分析;3)、投资者情绪;4)、季节和周期;下面是关于2016年标准普尔500指数的市场预测以及未来前景预期:

供给和需求

标准普尔500指数在2015年5月21日录得历史新高之前,标普500和值得信赖的供给和需求指标出现了看跌背离。

然而,我们需要注意的是,历史最近三次大熊市(1987年、2000年、2007年)期间,这种背离出现在标普500录得峰值前的4至24个月的时间里。换句话说,虽然历史新高的风光不再,但是标普500指数仍可再次录得新高。

技术分析

在标普500指数2043.62点水平有一个跳空缺口,在2041点斐波那契阻力位上方,这是第一或第二季度标普500反弹的最低目标点位。这一水平目前已经实现。

投资者情绪

2015年5月标普500指数峰值区域市场情绪乐观程度不足以助推标普500进一步上涨。

市场情绪在今年1月份降至了季度悲观境地,因有些指标显示市场处于恐慌状态,同样这也助推了随后的几周以及几个月的市场情绪的改善。

最差的1月模式

自1970年以来,已经总共有7年出现过1月份市场下跌逾5%的情况(1970年、1977年、1978年、1990年、2000年、2008年、2009年),下图展示了上述7年中自年初至年终的平均总收益表现。

同时,我们需要注意的是,在市场在上述年初期间触底之后,接下来市场反弹的倾向及其强劲程度。

艾略特波浪理论

我们假设第3浪的高点位于2015年5月份的峰值处,市场自此已经进入第4浪修正(A-B-C模式),而C浪在今年1月份的低点已经修正结束,接下来开始了第5浪上升走势。

第一季度的修正已于2月11日标普500触及1810点附近时结束。2月以来的市场走势证实了上图中4-5绿线指示的走势。

综合第一季度“最差表现”后的历史平均收益情况,我们预计美股目前处于第5浪走势中,且将很快触顶,并会在年中进入第6浪回调浪中。