原油期货跌落神坛 中国螺纹钢荣登“商品交易之王”

FX168讯长期以来被奉为大宗商品交易之王的原油期货如今已经丧失了主导地位,其在资源领域交易最活跃、最有价值的衍生品的地位正遭遇始料未及的挑战者——中国螺纹钢。

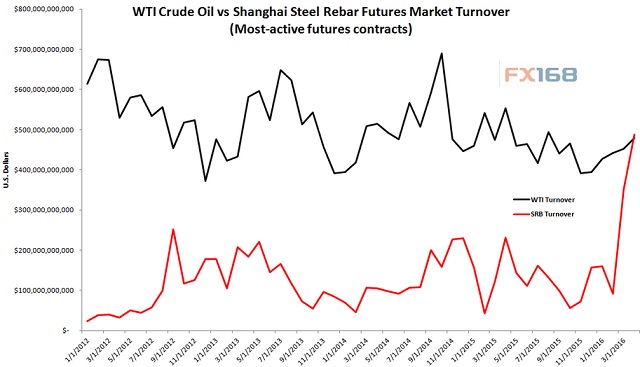

自2016年初以来,上海期交所螺纹钢期货价格和成交量双双激增,4月份的成交量超越两大原油指标期货——布伦特原油期货和西德克萨斯中质油(WTI),一跃成为全球商品期货交易最大主力。

上海期货交易所螺纹钢各合约空前大涨,4月迄今为止成交量超过1.29亿手,远高于上年同期的约6500万手。

据外媒根据4月均价计算,4月上海螺纹钢总成交金额在4870亿美元。而美国WTI交投最活络的原油期约4月成交金额约4790亿美元。

尽管分析师们表示,螺纹钢交易激增可能过了头,但有些人认为包括铁矿石在内的钢铁业长期具有挑战原油主流地位的潜力。

瑞银集团(UBS)大宗商品分析师Daniel Morgan指出,“就流动性而言,我不排除钢铁期货市场规模会更胜于原油,但螺纹钢及铁矿石交易颇能展现各界对钢铁业及中国经济的看法。”

事实上,目前不只是中国钢铁市场的成交量在大幅上扬,其核心原物料铁矿石的交易量也一并水涨船高。

新加坡交易所(SGX)大宗商品研究主管Adrian Lunt认为,“铁矿石大幅放量的同时,一直伴随未平仓合约数量增加,同时各个远期合约的流动性加深,因越来越多的行业参与者更多地使用衍生品来管理价格风险。”

不过,在中国钢铁交易激增的同时,有大量投机性资金于今年年初涌入大宗商品市场,特别是本月,引燃泡沫忧虑并促使交易所和监管机构推出进一步的交易限制规定。

因此很多分析师认为,钢铁主导大宗商品市场的时间料将短暂,在全球范围内交易的原油很快将重登王座。另一方面,原油作为全球运输的一种燃料,其重要性也确保自己在实货交易中占据主流地位。

Morgan指出,“原油是实货交易中最重要的全球性大宗商品,这一点毫无疑问。实货钢铁交易从来没有像石油那么大的规模。”

校对:Sarah