论原油价格走向及黄金套利机会

——原油远期合约和近期合约利差的逆转大概率将由原油近期合约价格的再次走低来实现。

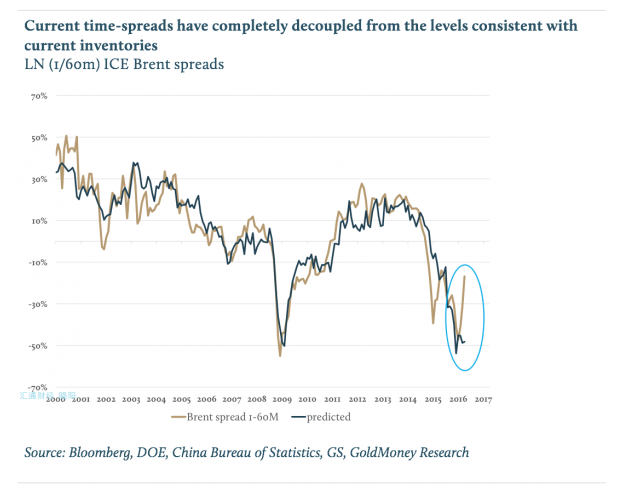

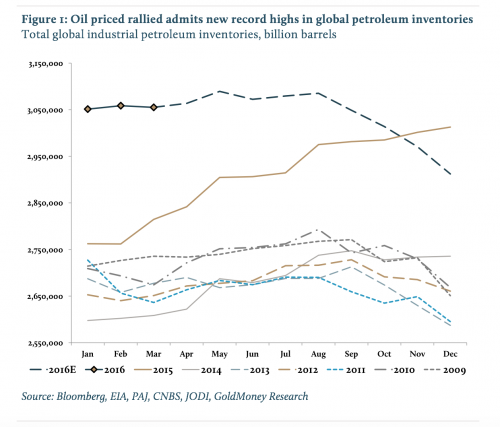

最近原油价格从一月份的低点大幅回升。在写这篇文章的时候,布伦特原油和NYMEX WTI价格分别比前一个月上升64%和71%。虽然媒体和大宗商品分析师主要都集中在近期现货的反弹行情中,但实际上,更有趣的是在曲线结构上。整个上行走势发生在曲线前尾部近期原油合约上。远期石油价格几乎保持不变。这导致原油时间价差大幅上扬;1-60个月布伦特原油时间价差从一月份的-20.64美元/桶收窄到当前的-8.82美元/桶。在商品市场中,远期曲线的形状主要是库存的函数。在大宗商品行业,库存时间价差机制是最强大和最坚定的关系。任何分歧都会出现实际上的套利机会,这将不可避免地被市场迅速利用。因此,利差和库存之间的任何偏离通常存在时间都很短。而这就是石油市场在我们看来完全失去平衡的地方。上个月原油价格上涨但是后面缺乏价格行为推动时间价差大约比通常水平升20-30%以上。在5年远期合约价格可用情况下,这次是时间价差和库存之间最大的差异。原油价格随后将出现要么近月原油价格再次遭抛售走低,要么远期原油合约价格升高。

显然,市场预期在不久的将来原油出现生产冻结可能,原油市场收紧。然而,这并不能保证利差的移动。看起来,大宗商品市场的整体上涨加剧了原油上涨。自二月中旬低点以来,铜、铝、锌、镍的价格和原油价格一样整体上行。

由此看来,投资者资金已经流向商品上。在仓位上也可以明显看出来。WTI未平仓合约持仓达到历史新高。投机净头寸和WTI和Brent未平仓合约创历史新高。在我们看来,这是投资者资金注入推高原油时间利差,因此,时间利差将最终恢复到基本面(库存)一致。

我们来推测买家的理论依据。一些投资者会认为欧洲和日本的央行政策更加偏鸽派,此外美国从承诺的鹰派加息途径的明显转变引发市场对美国通货膨胀担忧再次加剧。尽管这一点应该对商品期货曲线有确切的相反的效果,因为这会推升远期价格,而现货价格并不受通胀预期的影响。然而,在理论上正确的时候,一个人必须去看市场如何在实践中表达通货膨胀观点。远期期货合约交易一定程度上保留给对冲基金。大部分的资产管理机构,如养老基金等只允许投资于证券,因此,如果一个养老基金或保险公司试图建立商品仓位,他们通常必须购买商品指数产品。

市场赐予我们什么机会?

相信在不久的将来,库存和时间利差之间的差异会自动更正。然而,问题是如何修正。有调整库存和时间价差两种方法,要么库存急剧下降要么利差大幅削弱。

在很大的概率下,短期内原油库存可作为修正因素。虽然世界各地有多个油井原油生产短期中断,这对库存产生实际影响。我们采用不同类型的存货作为输入变量(不包括天然气液体,只包括所有石油产品,如原油等)运行了几十个模型,结果大致相同。工业石油库存总量将在2.5亿桶但低于目前的水平,以调整目前的时间价差。原油库存(不含天然气)将不得不降低约1亿桶。即使我们的生产中断,以及美国原油产量的持续下降,直到2017原油库存才有可能下降到这种水平。

因此,为了时间利差和石油库存相匹配,时间价差将再度走弱。但这可以通过2种方式实现,要么是再次抛售前端近期原油合约要么使曲线后端远期合约价格走高。在我们看来,两者都可能发生:

目前,曲线的后端原油远期合约太低,以至于无法刺激原油生产投资。大约在50-55 美元/桶下,没有足够的石油项目投资被批准用以确保未来的需求能够得到满足。据能源顾问Wood Mackenzie、到2016年1月份石油公司搁置或取消价值3800亿美元的石油项目。美国能源信息署(EIA)指出,归功于页岩油美国原油库存从2009年到2014年增加157亿桶。由于价格暴跌,这些大量便宜储备很可能不再是经济的。在未来的某个时候这些废弃的项目将缺失。因此,最终我们期待远期石油价格将上涨,使一些全球石油项目变得更经济可行。然而,后端远期合约突然升值的反面则是,生产商对冲远期生产风险的需求。因此,任何后端远期原油合约价格反弹将导致抛售局面出现。因此,这将表明,利差的逆转将由前端价格近期合约重新崩溃来实现。

因此,看无论哪一种结果都是有可能的:无论是短期原油合约价格再次遭抛压走低或远期合约价格升高。对于我们的读者,这意味着什么?最为明显的交易盈利模式,就是卖空原油的时间价差。但没有多少人有能力或能方便舒服的交易原油时间价差。但上述两种可能的结果在黄金上展现了一个有趣的机会。黄金的价格是由远期能源价格驱动。重要的是,我们发现,石油现货价格的变化对黄金的影响不大。因此,我们认为,曲线前端的新的抛压对黄金价格影响不大。然而,后端能源价格的走高将严重影响黄金价格走势。因此,原油时间价差的预期逆转,为黄金价格创造了绝佳机会。如果石油现货被抛售——黄金价格不会变化;如果原油远期合约上涨,金价很可能会上涨。

汇通财经分析师预计,为了使原油时间价差重返和库存保持一致,要么原油短期合约遭抛售价格降低10-15美元/桶要么后端原油长期合约升高15-20 美元/桶。鉴于我们的黄金定价模型的参数,黄金价格将升高大约100-150 美元/盎司。

总之,我们认为石油市场已经给我们机会,聪明的资金将利用这次机会,在黄金上建立远期合约头寸。