道明证券:应继续做多美元、瑞郎、澳元,而做空加元

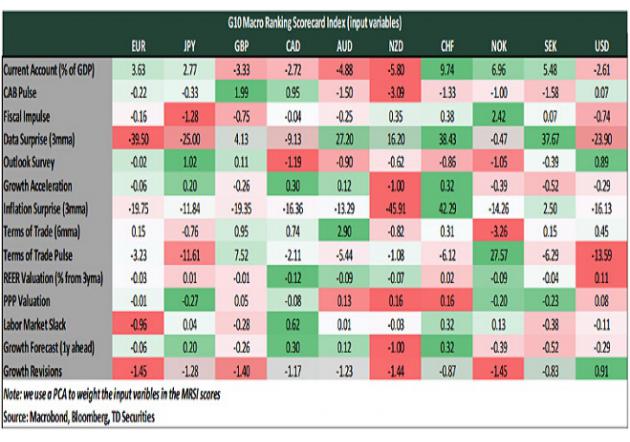

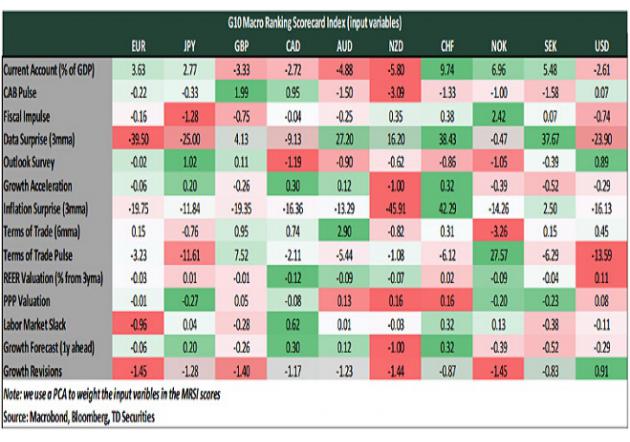

——道明证券基于宏观经济基本面的分析框架对G10货币的相对吸引力进行了排名。,道明证券的模型使用主成分分析(PCA)权重来生成每个主要货币指数。

道明证券的MRSI指数基于动态权重数据对货币的14项经济指标进行了评分,以寻找出相对低估的货币。

道明证券运用模型对其性能指标相对于常见交易策略的表现加以追踪。追踪结果显示,自2009年以来按照其策略选取的货币的年度收益率为2.23%,这一表现优于其它,例如依据货币估值以及动量等进行判断的外汇交易方法。

最近3月份道明证券的MRSI得分显示,美元、瑞郎以及澳元排在前三,而加元、挪威克朗以及瑞典克朗则排在后三位。相对乐观的经济增长前景、经济增长的上修以及经常账户赤字的改善使得美元上升至首位。道明证券认为,在预计美联储于9月加息的情况下,美元的相对“吸引力”仍然能够在今年下半年得到支撑。道明证券相信,由于美元投机性多空头寸仓位开始改变,以及市场对缓慢加息预期的消化,市场对美元的定价或正处于“极度悲观”的峰值状态,接下来会有所缓解。

也就是说,道明证券预计美元在今年下半年的走势相对于过去两年的涨幅来看不会出现微幅下跌。这表明美元接下来的这轮上涨或使其逼近于整体涨势的峰值。接下来几个月,由于通胀的上升以及美联储加息预期的复燃,美元或受到支撑。

道明证券指出,事实上,在全球经济未能加速增长的情况下,其认为市场对宏观经济风险过于自满。这表明,风险厌恶情绪可能再次升温,从而作为一项驱动,在今年下半年,为美元以及其它避险资产提供支撑。

道明证券的这一预期与其MRSI指标数据相吻合,即暗示某些G10商品货币或面临进一步下行的风险。道明证券指出,虽然国际原油价格已经大举复苏,且料将继续交投于35-45美元/桶区间,但是其依旧预计商品货币在接下来几个月被压低,使得加元、挪威克朗在二季度较当前水平进一步下行。