美国能源企业被严重高估,原油价格较公允价值高估20%

——德意志银行的分析图表显示出,现在美国能源类企业的企业价值倍数(EV/EBITDA;企业价值/息税折旧前利润)约为7倍,远高于其1至2倍的历史平均水平。值得注意的是,德意志银行也指出了45美元/桶油价下的隐含估值假设:企业价值倍数下降至3倍左右,而不是上升,则暗示市场已就原油价格回升至70-80美元对美国能源类公司进行了定价。当前油价在45美元/桶情况下,美国能源类企业的企业倍数为7倍远高于1至2倍的历史平均水平,同时也远高于油价在70-80美元时的3倍水平,则暗示美国能源类企业目前的被严重高估。

但是,问题不仅仅出现在股票市场,美国垃圾债券领域的再定价风险也较为突出,美国能源类部门约有16%的未偿还债务,是所有部门中未偿还债务额度最大的。

因而在最近原油价格上涨过程中,这作为驱使高收益债券息差急剧收紧的主要因素也并不令人意外,高收益债券息差指数已经从800个基点降至了600个基点的水平。

虽然,投资者希望近期油价的上涨能够持续下去,即期望原油价格走势类似于2015年夏天,在年底暴跌之前在整个夏季持续推高至60美元/桶,但是,美联储或将成为影响原油市场、垃圾债券市场以及能源类美股的一个关键催化剂。

正如下图所示,在过去几年里和低迷油价相关度最为密切的是美元的强势,近几个月由于美联储加息步伐放缓从而导致两者的相关性有所减弱,这也使得原油价格能够轻松反弹。但是,如果美联储再次收紧其货币政策,美元指数料定会上涨,那么国际原油价格、美国垃圾债券以及美国股市未来走势堪忧。

即使未来美元指数没有从当前水平大幅攀升,根据德意志银行的测算数据显示,国际原油目前市场定价已经超出美元所隐含的原油公允价值水平20%。

此外,国际原油价格不仅相对于美元已被高估,同时相对于全球宏观意外经济“复苏”也已高估20%。如下图:

另外一个市场风险就是:新兴市场驱动下的金属价格下跌迟早会蔓延至国际原油市场。如下图:

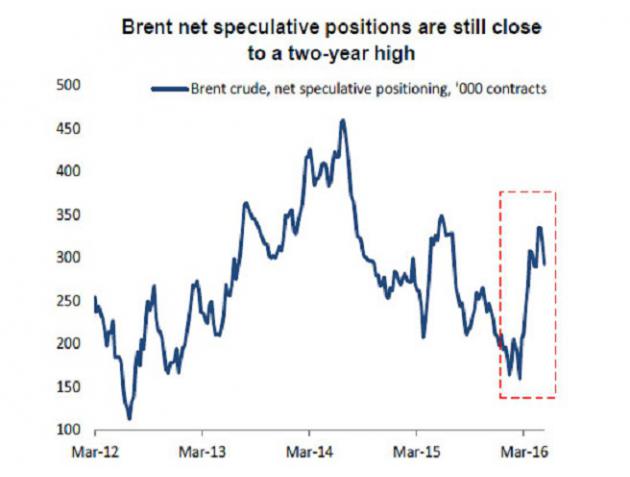

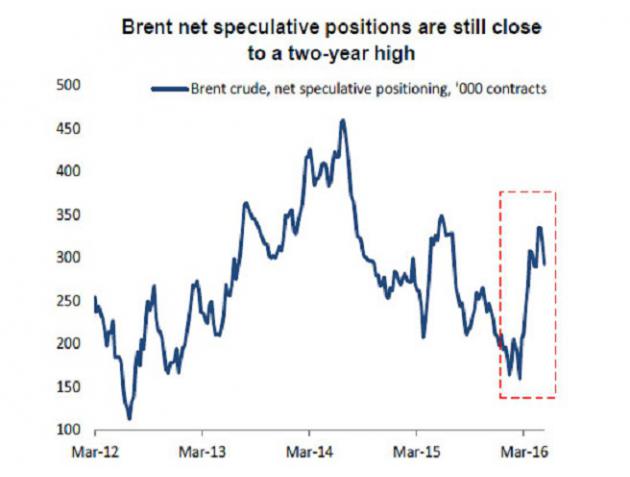

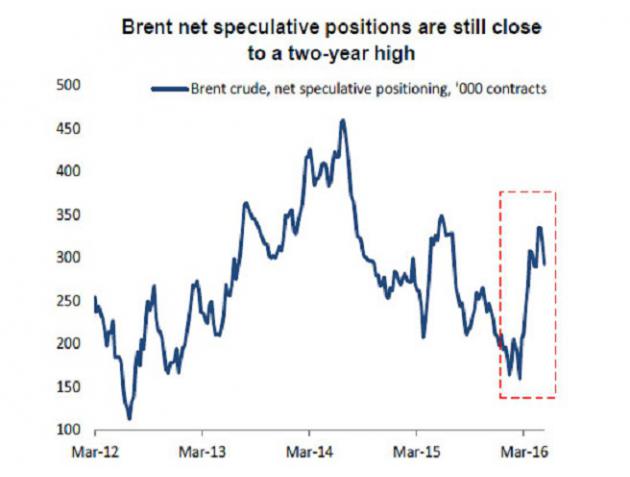

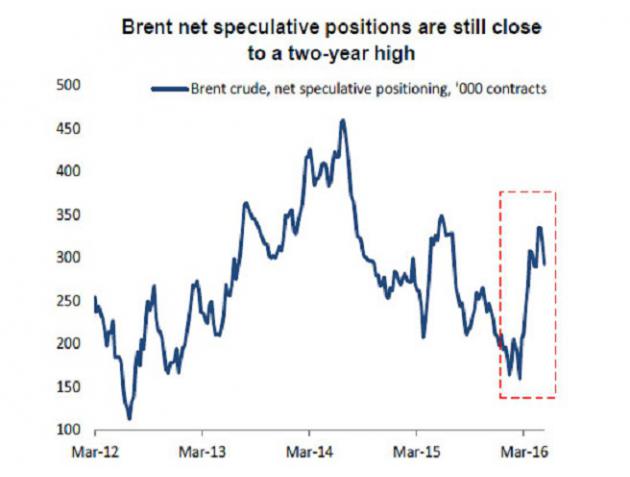

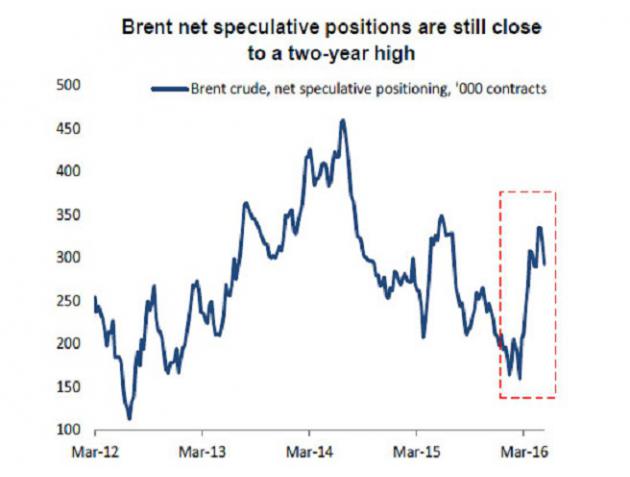

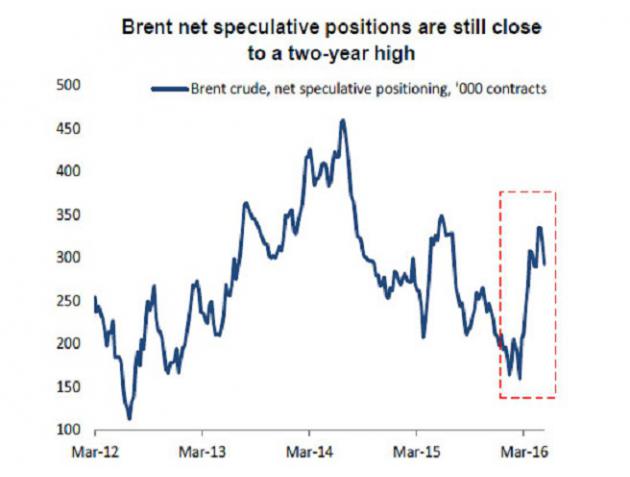

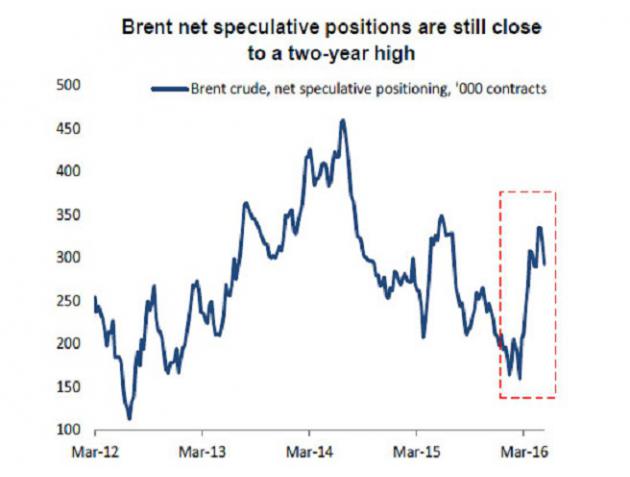

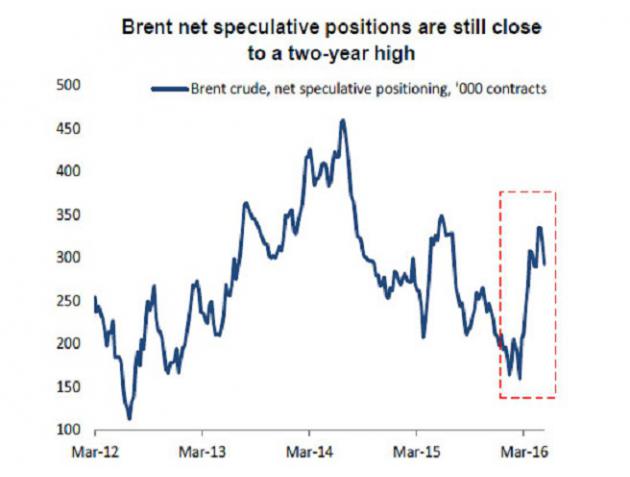

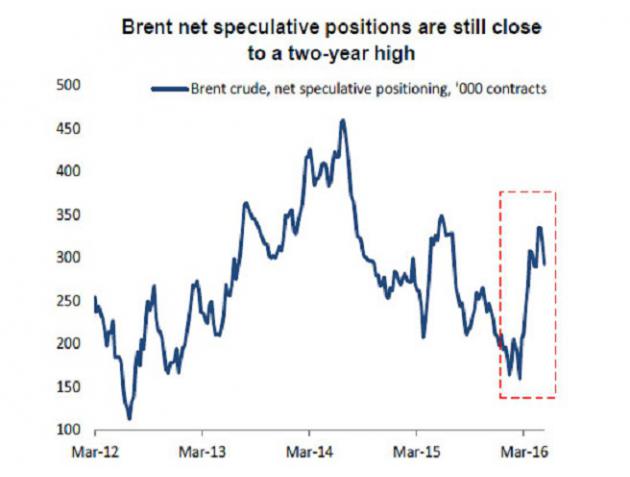

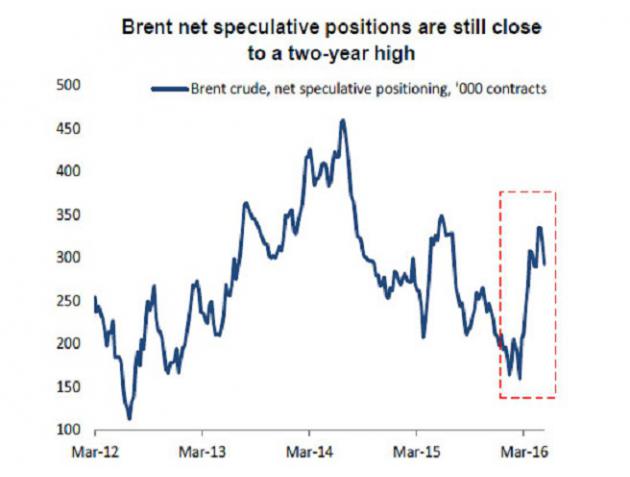

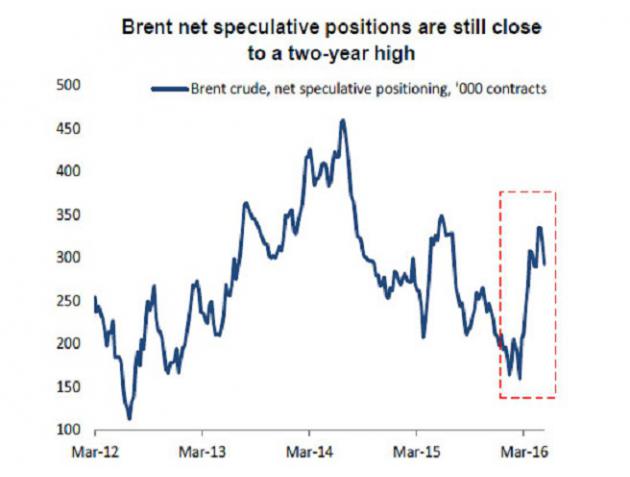

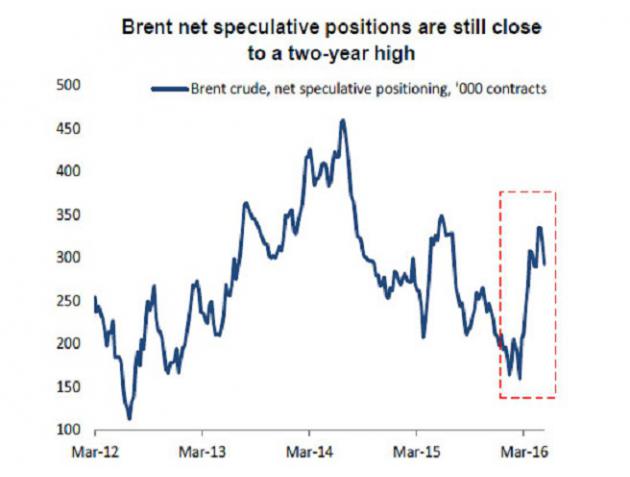

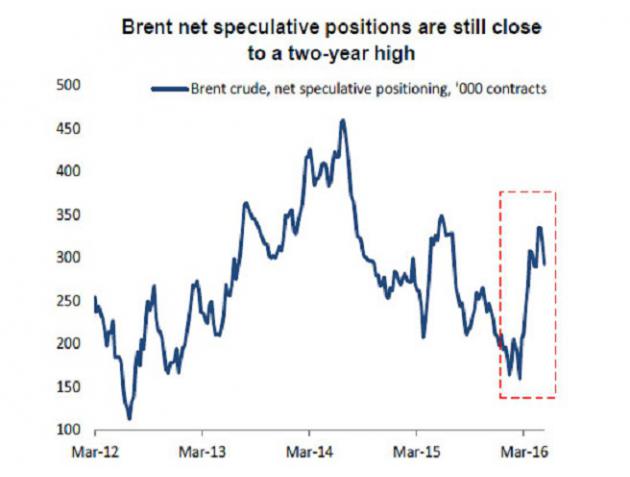

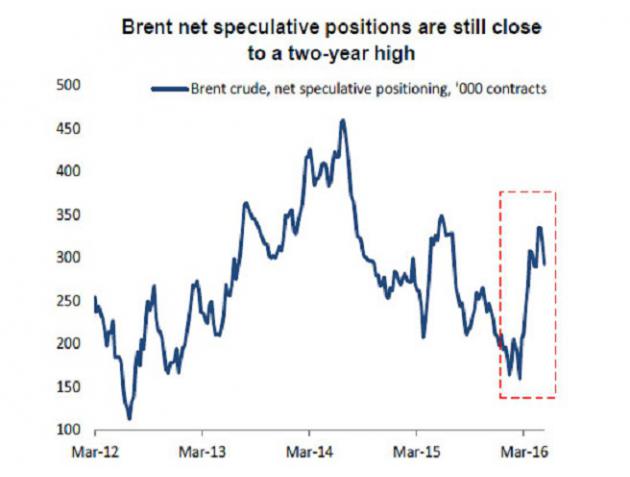

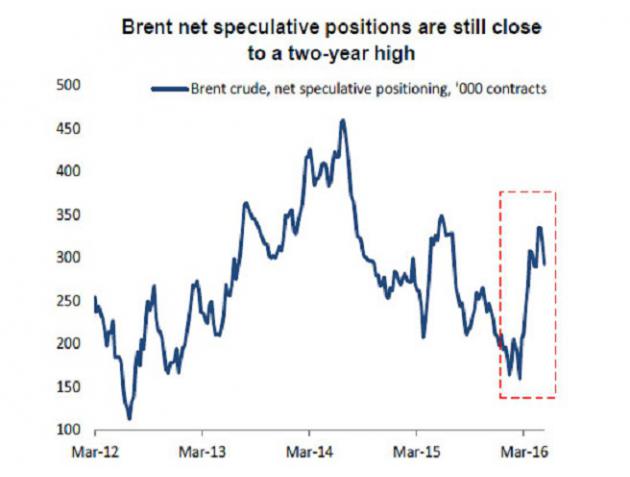

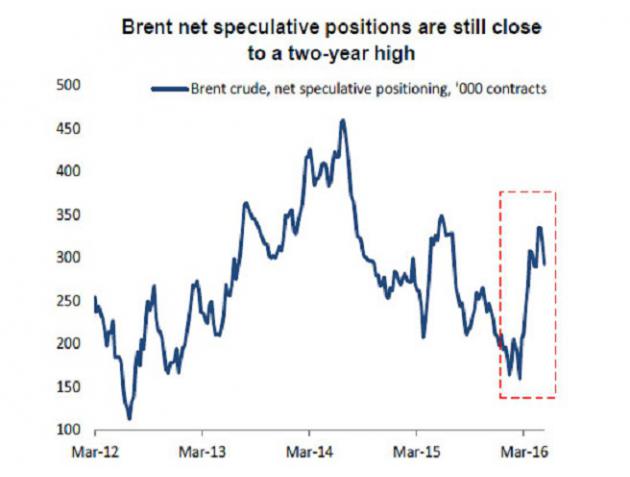

最后就是原油投机性头寸持仓问题,目前,布伦特原油投机性净多头头寸正处于近2年高位。也就是说,一旦多头仓位开始平仓,布伦特原油价格就会迅速下跌。