诸多迹象类似去年11月,美股对6月加息合理定价了吗?

——2015年11月,美国联邦基金利率期货曾显示,美联储会在其后的5个月时间进行加息。今天同样如此,2015年11月,标准普尔500指数交投于2100点附近,然而今天,同样的事情再次上演。2015年11月,波动率指数(VIX)处于14水平左右。也与当前如出一辙。2015年11月,当时市场没有等待5个月,而是在其后的一个月时间,美联储就“果断”加息了。在随后的8周时间里,标准普尔500指数大跌10%。正如美银美林(BofAML)分析师Savita Subramanian所警告的那样,在美国企业利润下降的同时,美联储的加息之路远未结束。

诚然,有其它因素也助涨了美股的跌势,但是历史总是存在千丝万缕的联系的,美银美林银行认为,美联储今年夏季的加息可能会导致美国市场的下跌。虽然在5月中旬,美国联邦基金利率期货显示,美联储在今年夏天加息的可能性较小,即最新的利率期货显示,美联储在6月加息的可能性为30%,而在7月加息的可能性为50%。

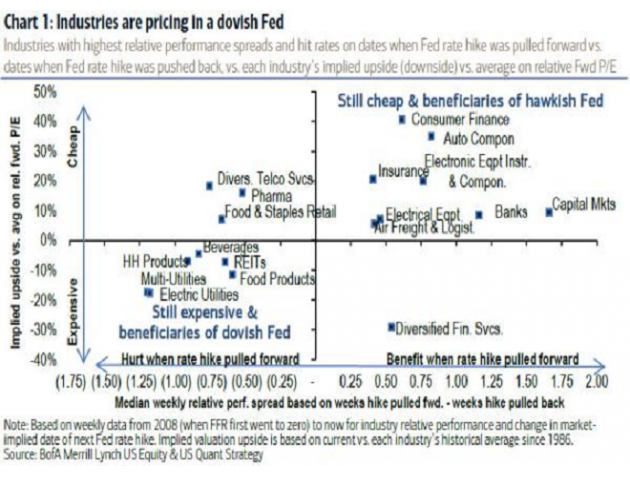

自美联储FOMC会议纪要公布以来,上涨2%的标准普尔500指数对夏季加息进行了合理定价了吗?我们认为可能还没有。事实上,美国股市行业估值很大程度上却显示出相反的结果,即绝大多数应该在美联储加息情况下表现突出的行业却反被市场压低估值,仍然处于低估状态,与此同时,绝大多数在加息时应表现疲弱的行业估值反而升高。正如下图所示:

美联储在美国企业利润削减期间收紧货币政策很少会出现好的结果。历史上曾经有三次,在美国企业利润下降的情况下,美联储进行过加息,但是均导致标准普尔500指数大跌。

目前,6月加息的隐含概率为4%,7月加息的隐含概率为17%,9月为34%,而11月为37%,12月则为53%。美银美林表示,尽管美联储指出今年夏天存在加息可能,但是其预计美联储将在9月份加息。

据美银美林全球投资策略团队表示,“一步到位”加息之后而又降息通常对风险资产会产生积极影响,在最初加息之后的12个月的时间里股市最初会上涨19%。

与此同时,美联储已经在第一次至第二次加息之间暂停1到2个季度的时间,且美国股票市场在随后的3到6个月的时间里表现较好,但自2015年12月加息以来,涨幅仅为3%。

美银美林表示,目前距美联储近十年来首次加息已经过去有5个月的时间,表明如果美联储在今年夏天进一步加息,那么美国股市的涨幅可能仍会较为低迷。

历史上曾经7次中有5次,美联储在最初加息之后的不足3到4个月时间里再出现降息。美联储自首次加息至第二次加息期间等待最长的一次时间是21个月,即1946年至1948年期间,其次则是在1963年和1964年期间等待了16个月。

美联储在今年夏天加息是市场对美国股市比较担心的一个原因,夏天通常也是美国股市季节性低迷期。其中美国股市在基本面、市场行为以及信用方面均已经发出预警信号。国际原油价格目前和美国股市正处于历史高度相关性水平,因而两者在美联储加息的情况下,均会出现回落,从而验证美银美林关于原油价格“W型”复苏走势的预期。