“疯狂6月”马上来了!到处都是“定时炸弹” 黄金、日元能否成为避险港湾?

FX168讯金融市场即将迎来“疯狂6月”。英国对去留欧盟进行公投、美联储(FED)利率决策、以及西班牙重新举行大选可能还是一片混乱,包括非农、欧银决议和OPEC会议,这些事件都将在6月份发生。

摩根大通资产管理(JPMorgan Asset Management)驻伦敦的全球利率主管David Tan认为,无论喜欢与否,大型投资者必须建立仓位,尤其要分散风险。

Tan说:“我们不能躲避,关键是调整我们的持仓结构,还需确保投资组合获得有效分散。”

他指出,国债受到追捧,因为它具有与其他许多资产类别相比更能抵御市场动荡的良好记录。

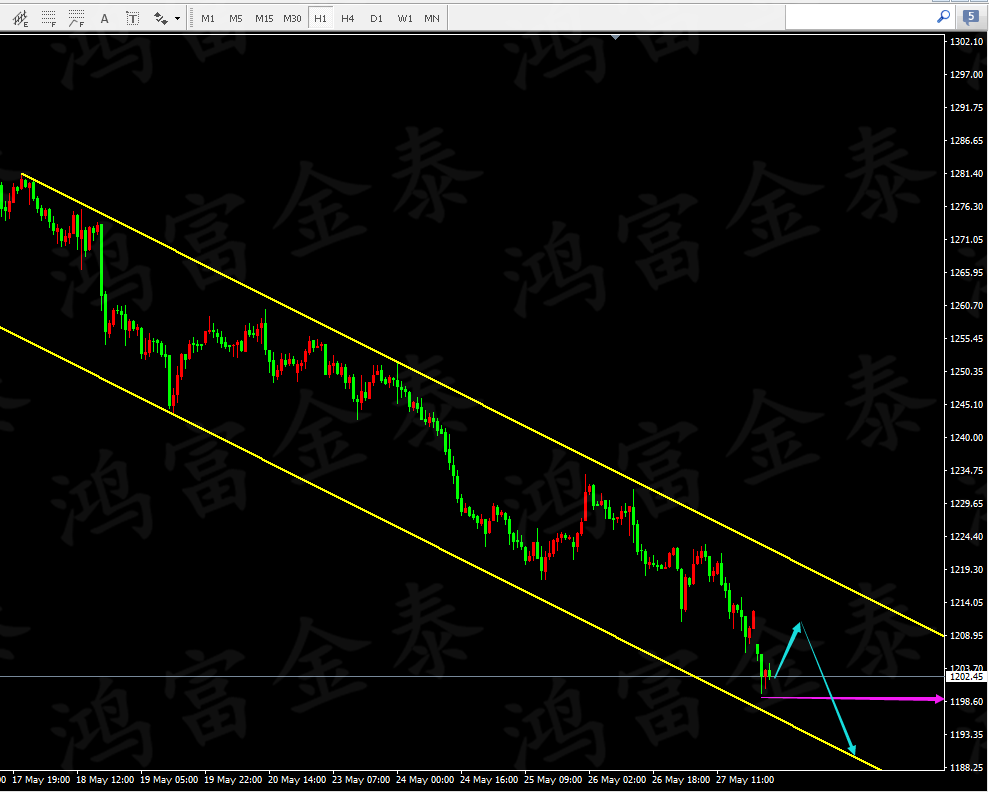

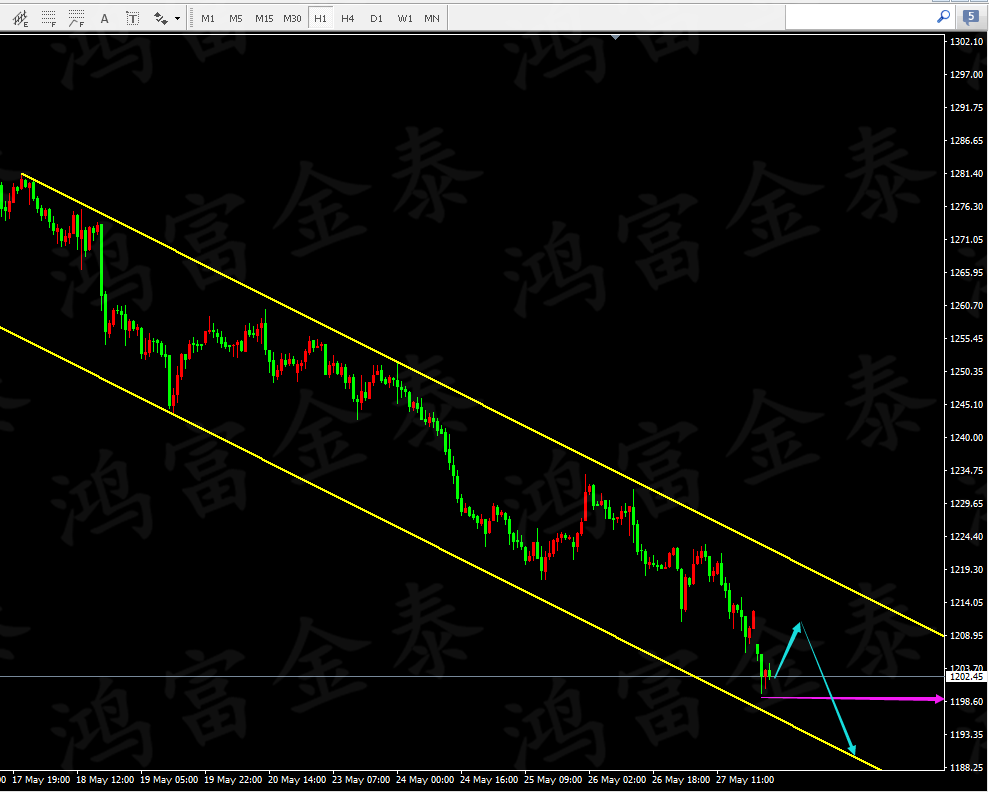

基金经理由于难以对6月份以后的市场发展有一个明确看法,他们称正转向黄金和日元,这两种资产通常在投资者变得更加保守时受益。

大型经济体发行的国债正被作为对冲工具,尽管它们的收益率正逼近纪录低点。

根据彭博全球发达经济体主权债券指数,已有8.15万亿美元国债的收益率跌破零,占总量的约三分之一。

即便如此,还是有很多债券基金今年获得正回报。据彭博汇编数据,Tan管理的摩根大通欧盟国债基金(JPMorgan EU Government Bond)今年的回报率为3.3%,击败79%的同业。

对投资者而言,风险事件最早开始于本周,石油输出国组织(OPEC)的部长们将在维也纳开会商讨油价问题,欧洲央行(ECB)也将召开会议,而美国将发布5月份非农就业人口报告。

管理580亿美元的BlueBay Asset Management LLP驻伦敦货币经理人Mark Dowding指出,因期权早已暗示月底波动性将“显著攀升”,6月可能“给全球金融市场制造避险催化剂。”

Dowding表示,他正避开高风险企业债券。他声称,其正利用外汇市场作为对冲风险的途径。

Dowding说道:“大家一致认同的就是,假如英国脱欧的话,英镑最初会出现非常急剧的下滑。”Dowding并称,该机构因此正在建立英镑空头头寸。

上周五英镑/美元1个月隐含波动性飙升至六年高点,这种波动程度超出2014年苏格兰公投和去年英国大选前的表现。

即便6月23日的公投结果为留欧派获胜,三天后金融市场将迎接新一轮考验——西班牙大选,去年12月西班牙大选没有任何政党取得过半席次后,国家陷入政治僵局,各政党迟迟无法协调组成政府。

民调显示,这次大选可能仍然没有明显的赢家,这意味着这一欧元区第四大经济体会在更长时间内由临时政府管理,而这一临时政府在通过法律和监管举措方面受到限制。

大洋彼岸,备受关注的美联储6月决议让投资者和交易员一直在做猜谜游戏。英国将于6月23日举行全民公投,而美联储6月份政策会议恰恰是在英国公投前一周举行,即6月14-15日。因此一些经济学家认为,鉴于公投结果可能会对全球金融市场造成巨大影响,所以美联储料会在英国公投前继续按兵不动。

然而,受近期美联储官员鹰派言论刺激,期货市场表阿明美联储6月加息概率已经翻倍,至30%上方;而年内加息的概率更是攀升至74%。

尽管股市已经收复年内失地,代表全球市场的MSCI ACWI指数已攀升0.9%,但避险资产的升幅表明,投资者依然持谨慎态度。黄金期货攀升15%,日元兑美元大涨9%,而发达市场主权债则上涨7.7%。

校对:巴飞特