美联储加息周期或已结束 而不是开始

——美联储近期持续讨论加息周期的时机及将利率“正常化”。然而,越来越多的证据表明,现在应该是美联储选择开启一个降息周期的时机,而不是加息周期。

1、

联邦基金利率及制造业就业增长周期

图1显示了美国制造业就业增长/下降的3年移动均线VS联邦基金利率3年移动均线。制造业就业增长代表企业及经济扩张。值得注意的是:蓝色箭头代表加息环境期间所有(目前的这一轮周期除外)制造业创造就业的周期高峰及几年后周期利率高峰时的制造业就业数据(黑色虚线箭头)。下一轮降息会刺激下一轮投资及制造业就业岗位增长,这一直是一个非常可靠的指标。

值得注意的是下图右侧的最后一个蓝色箭头。这看起来不符合美联储说的“该是时候开启一个加息周期了”。事实上,从历史经验来看,现在或许通常是美联储开始货币宽松的时刻?!

图1:美国制造业岗位与联邦基金利率的变化

图2 是1980年以来的一个“特写”。自1983年以来,美联储共进行了五轮明显加息紧缩周期,分别开始于1983年3月、1988年3月、1994年2月、1999年6月和2004年6月,在1997年曾出现过一次昙花一现的加息动作。很明显,周期利率低谷很快会与制造业就业周期顶峰相呼应(虚线黄色箭头)。然而,之前这都发生在加息周期期间,而这次不是。看起来,美联储更可能会开始下调利率而不是步入加息周期。

2、

联邦基金利率与QE隐含基金利率

美联储会降息而不是加息的情境似乎与亚特兰大联储网站上所说的“QE(量化宽松)在本质上相当于负利率”的言论一致。额外的QE加上零利率,在2014年初达到负2.9%的利率峰值。随着2014年后初美联储逐步缩减QE,实际上相当于加息周期开始。经济学家克里斯·汉密尔顿(Chris Hamilton)因此表示表示,“我认为美联储去年12月的加息0.25%是加息周期的结束,而不是开始。”

图3:联邦基金利率及QE隐含基金利率

3、

减速及不断下降的核心美国人口和就业

截止2000年, 25-54岁之间的美国人口为1.2亿人,几乎占美国所有就业岗位的75%。这一二战后核心人口的快速增长期在世纪之交前结束。自此之后,代表美国就业大军多数的核心人群增长彻底停滞,一起停滞的还有美国经济的活力。目前,这一核心人群的总就业岗位比2000年少了60万个。然而,图3的红线代表同一时期未偿抵押债务飙升。美联储强制降息是为了用贷款代替数量和质量下降的潜在消费者和购房者。

图4: 25-54岁人口、就业、全职就业(FT jobs)及未偿抵押债务

自2008年开始的抵押债务的突然下降对应了两个矛盾的转变。1)零利率的实施及最低的抵押贷款利率;2)25-54岁人口、就业及全职工作岗位达到顶峰。

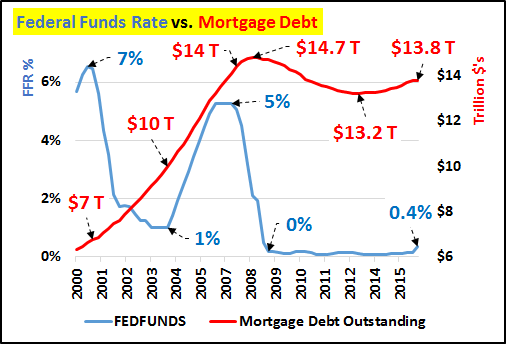

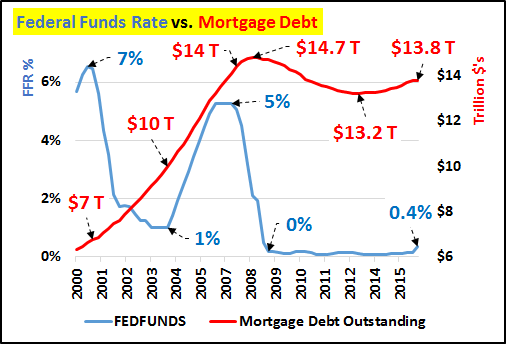

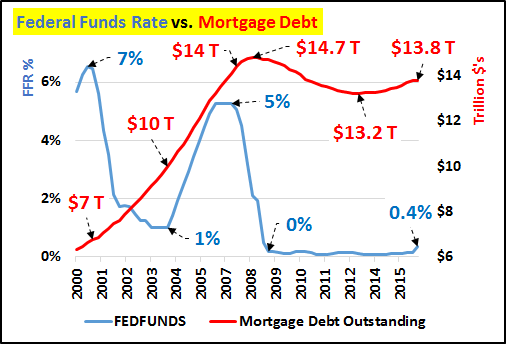

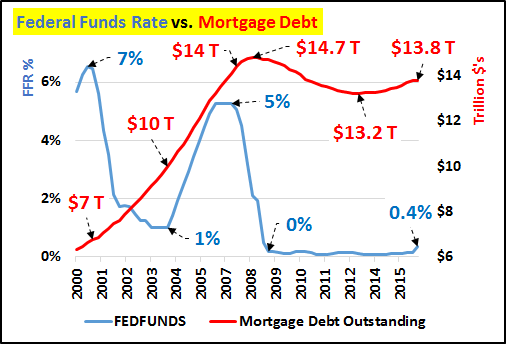

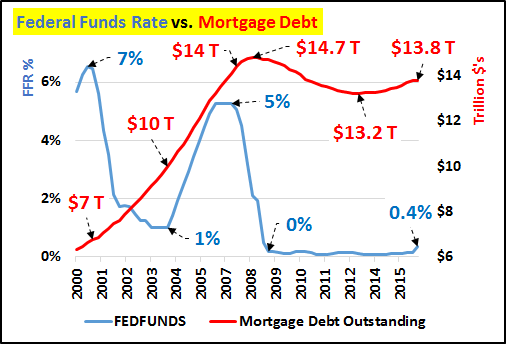

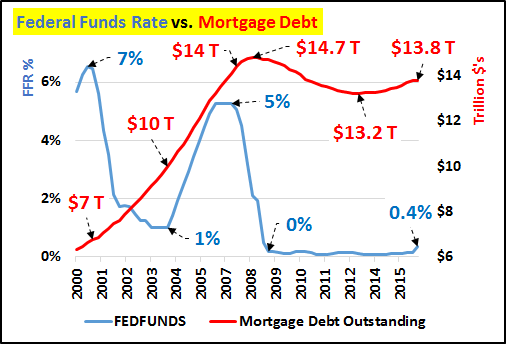

图5:联邦基金利率VS抵押债务

下图是自2000年以来这些变量的“特写”。鉴于美联储的零利率政策无法刺激任何净新增抵押债务,很难想象现在开始的加息周期会是什么样子。

图6:联邦基金利率VS抵押债务

4、

美国总人口增长VS全职就业岗位净增长

在过去及现在的利率周期期间(从峰值到峰值),美国总人口的增长VS超越前一周期就业高峰的全职新岗位净增长(图7)。本轮周期只是恢复了经济低迷时期所丢失的就业岗位,并没有创造新岗位,因此通常不是加息的好时机。

图7:美国人口增长VS全职就业岗位增长

5、

“不在就业大军”的人口增长

零利率和QE的大赢家、真正的增长引擎是那些“不在劳动力大军”的人群。那些既不属于“就业”,也不属于“失业”的人群。这似乎是目前的利率周期美国人口增长的几乎全部所在。

图8:“不在就业大军”的人口增长

6、

生育高峰期间出生的人(boomers)

最后,请不要说“退出就业大军”的人口增长仅仅是由于退休的生育高峰期间出生的人群 (boomer指的是美国1946年到1964年之间出生一代)。下图概括了55以上人口的上涨及他们的就业和全职工作岗位。自2000年以来,55岁以上人口中全职岗位的增加抵消了25-54岁人口中全职岗位的丢失。

图9:55岁以上就业人口、他们的就业及全职岗位

结论:

似乎以上大多数证据表明,现在是美联储选择开启一个降息周期的时机,而不是加息周期。