从泰勒规则看下半年债市牛熊之争

债券市场陷入调整已有半年之久,期间宏观数据、宏观事件颇有起伏,但债市似乎对数据响应并不显著而只是自顾调整,随着调整的持续,市场预期也发生分化,牛熊分歧日益加大。

应该如何看待起伏的宏观数据对债市的影响?债牛到底还有没有?

不识庐山真面目,只缘身在此山中,我们尝试着跳出纷繁复杂的数据,从框架性的视角来观察债市,以泰勒规则及其衍生版本来寻求后市方向指引。

泰勒规则在美国

什么是泰勒规则

简而言之,泰勒规则根据通胀缺口和产出缺口来对央行的目标利率进行测算,其表达函数为:R=R*+P+α(P-P*)+β(Y-Y*)

R为美联储目标利率,R*为均衡利率,一般设定为2%,P为过去4个季度的通胀平均值,P*为目标通胀率,通常为2%,Y为GDP增长率,Y*为GDP潜在增长率,α、β为系数,原始的泰勒规则将其设定为0.5。

为什么要提出泰勒规则

央行如何进行货币政策调整,以及这种调整对利率市场的冲击,一直是困扰债券市场的难题之一。

通常而言,央行货币政策调整无非遵循两种模式,一是相机抉择,即根据经济形势的变化进行主观决策,可称为拍脑袋;二是建立规则,即根据规则给出的信号来进行调整,可称为看红绿灯。

美国斯坦福大学的约翰泰勒于1993年提出利率调整规则——泰勒规则,即根据通胀缺口和产出缺口来对货币政策进行调节,美联储已经采纳泰勒规则作为货币政策的调节依据之一,泰勒规则愈来愈受到市场的重视。泰勒规则事实上为美联储的货币政策调整建立了清晰的规则,成为联储加息、减息的重要依据,并且其在欧洲央行、日本央行的货币政策调节中亦被证明也发挥了重要作用。

当然,没有哪个央行会完全死板的依据规则来进行决策,每次决策一定是规则与相机抉择的结合,但规则的建立,使得央行货币政策变动变得有迹可循,成为市场对货币政策趋势研判的重要依据。

泰勒规则在美国好不好用?

泰勒规则在美国经历了三个阶段的演化,2008年之前,美联储主要信奉原始版本的泰勒规则,2008年的金融危机使得许多经济数据过于极端,于是泰勒规则被进行修订,将增长缺口的权重调大,成为泰勒规则2.0版,2012年后,又将增长缺口调整为就业缺口,泰勒规则2.0版演变为伊文思规则,我们仍可以将这三个版本统称为泰勒规则。

其中有趣的地方包括:

1)2000年后泰勒规则测算的联储目标利率,与联储实际执行利率的缺口不断拉大,表明联储加息过于滞后,长期低利率的环境成为2007年次贷危机的导火索,也成为市场指责联储的重要原因;

2)2008年后无论哪个版本的泰勒规则都指向联储应当实施负利率,这可以解释联储为何推出了三轮QE,即以QE的方式在基准利率降至零后继续宽松货币政策。

目前来看,泰勒规则指向的基准利率应在2%左右,且处于上升趋势,因此美联储去年底加息完全符合泰勒规则的指示。

考虑到泰勒规则中各项参数并没有恶化趋势,可以认为美联储较为确定的处于加息通道中,或许加息速度较慢,但趋势上不会停止,我们预测2016年联储仍有两次加息空间。

因此,只要美国经济没有出现趋势性的恶化,短期经济数据的波动可能并不足以阻值联储加息,国内市场或许在一定程度上低估了联储加息以及由此带来的对全球金融市场冲击的风险。

中国能否应用泰勒规则

泰勒规则在中国好不好用?

由于泰勒规则是根据通胀缺口和产出缺口来调节货币政策,而央行又恰恰需要对经济增长和通胀负责,因此这一原理应是放之四海而皆准的,我们相信泰勒规则的原理同样适用于中国。

但是,我们以原始版本的泰勒规则进行测算发现,泰勒规则的目标利率在2013年之前,只是与央行基准利率的变动趋势相符,幅度上完全无法对应,甚至出现了阶段性负利率,但2013年后,两者无论在趋势还是幅度上吻合度明显提高。

为何会出现这种偏差?我们理解或许来自于两方面的原因,首先是中国央行在2013年之前是以数量调控为主,2013年后逐渐转向价格调控,基于美联储价格调控模式的泰勒规则,2013年前对中国的指导意义不明显;其次是中国央行所担负的目标过多,无法简单用通胀和增长缺口来涵盖,有必要对泰勒规则进行本土化修正。

寻找中国版的泰勒规则

由于中国长期以登记失业率为主,就业数据缺乏波动性,无法真实反应就业市场的变化,因此以就业数据替代增长数据的伊文思规则同样不适用于中国。

考虑到2013年之前,中国央行以数量调控为主,因此我们将M2加入表达函数,并以2013年为分水岭,赋予不同的系数变量,得到一个粗糙的本土化泰勒规则:

R=R*+P+α(P-P*)+β(Y-Y*)+γ(M- M*)

其中,M*为当年M2的增长目标,M为M2的实际增长率,。

可以发现,本土化泰勒规则对央行基准利率的参考作用显著加强,从趋势与幅度上都给出了明确的指向。

有趣的是,2013-2014年,规则测定的目标利率应当明显下调,但央行的基准利率并未做出响应,或许与当时“降息是否是对改革的不信任”的争论有关,但降息的滞后可能确实加大了2015年以后的经济下行压力。

如果本土化泰勒规则确实能够适用于中国的话,则当前的目标利率已于2016年1季度开始拐头向上,这似乎表明央行不存在进一步降息的空间,或者至少降息空间极其有限。

从泰勒勒视角看债牛能否归来

泰勒规则对中国债券市场的参考意义

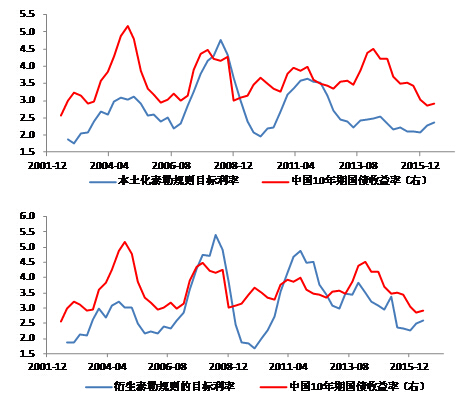

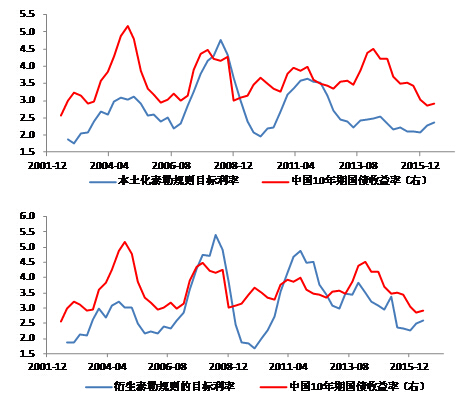

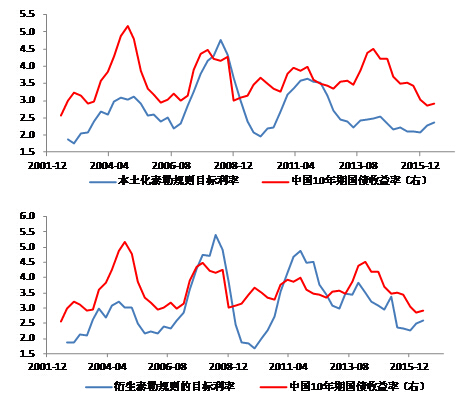

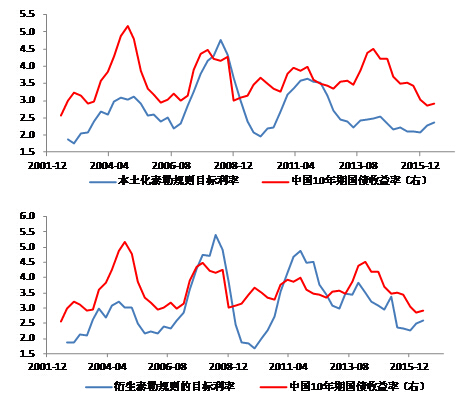

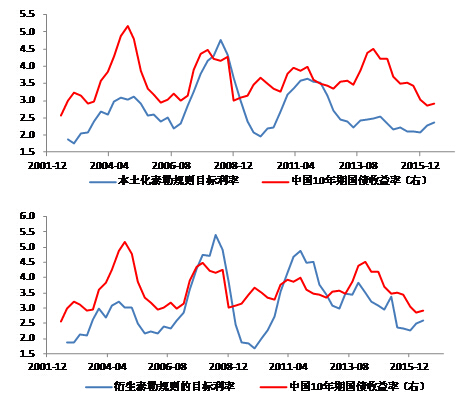

我们发现,本土化泰勒规则从趋势上与国债收益率有较好的吻合,即泰勒规则的涨跌趋势与债市牛熊趋势保持一致,目前泰勒规则暗示持续两年的债牛正面临考验。

但两者在幅度上存在偏差,且有时偏差较大,远不及美国泰勒规则对美国国债利率波动的解释力度。造成这种情况的原因可能在于,中国债市除了受到宏观经济和货币政策的影响外,还在相当程度上受到资金面的影响,比如2013年钱荒导致债市利率大幅上行,这种中国特色很难在欧美发达国家看到。

衍生的泰勒规则在对市场利率的解释力度出现明显上升,与市场利率的波动趋势更加吻合,虽然仍然较为粗糙,但表明加入资金面因素的衍生泰勒规则,更加符合中国市场特色,对债券市场具有参考意义。

下半年债市走出小牛行情概率更大

债券市场自年初以来陷入调整,已近半年,各券种各期限收益率均不同程度上行,即使遭遇强力护盘的10年期国债收益率业已从2.87%上行至超过3%,对于债市而言,这是一段比较煎熬的时期。

假如我们前面的分析是正确的,那么意味着,债券市场若要结束调整继续走牛,很大程度上需要衍生泰勒规则的目标利率由当前反弹再次转为下行。

衍生泰勒规则事实上主要包含四个因子,通胀缺口、产出缺口、货币供给和资金利率,大体上我们有以下判断:

1)通胀,5月份后通胀开始下行,主因食品价格压力消退,年中通胀处于下行阶段,但根据我们对通胀的年度判断,9月份后通胀压力会再次上升,全年来看,通胀因子对衍生泰勒规则的影响较为中性;

2)产出,目前中国经济L型探底的过程并未结束,1季度GDP6.7%的增速可能处于年内高位,后续几个季度GDP增速可能会继续下降,向潜在增长率回归,产出因子对泰勒规则的影响偏负面;

3)货币供给,M2增速已经出现拐点,按照央行报告《2015年以来稳健货币政策主要特点的回顾》中提到的,未来M2的增速会有比较明显的下降,这对泰勒规则的影响亦偏负面;

4)资金利率,目前R007维持在2.0-2.5%区间已有一年,似乎央行对当前资金利率较为满意,并无动力打破这一区间,因此预计未来R007大概率仍会在当前区间内波动,对泰勒规则的影响偏中性。

总体来看,四因子中有两因子对目标利率的影响偏负面,两因子偏中性,因此,在衍生的泰勒规则确实有效的前提下,下半年其目标利率很可能再次小幅下探,意味着牛市有望重现。当然,目标利率的小幅下探并不表示债市利率具有大幅向下突破的动力,但也意味着债市利率向下的空间远大过向上的空间,并无充足理由能够得出债市牛转熊的结论,且经过半年时间的调整,此前债市大幅上涨后的回调压力释放已经较为充分,因此下半年债市走出小牛行情的概率要明显高过慢熊和横盘整理的概率。需要提醒的是,泰勒规则中的产出缺口考察的是实际经济增长率与潜在增长率之差,这意味着假如供给侧改革力度超出预期,带来潜在增长率的上调,而实际增长率并未跟进的话,那么泰勒规则的目标利率和市场利率都会打开下行空间。

当然,市场的瞬息万变并不足以完全反映在某一模型中,本文视角只是提供一种可能的参考,我们也将继续摸索完善更加贴合市场的泰勒规则。

(作者系招商银行(600036,股吧)总行资产管理部高级分析师,内容仅代表作者个人观点,与所在机构无关)

特别声明:文章只反映作者本人观点,中国金融信息网采用此文仅在于向读者提供更多信息,并不代表赞同其立场。转载和引用此文时务必保留此电头,注明“来源于:中国金融信息网”并请署上作者姓名。