原油“南下” 路上一去不回头?

|

|

|

今年以来,油价多数时间位于40美元/桶下方。俄罗斯和OPEC国家的原油开采成本低于30美元/桶,其国家财政主要依靠出口原油获得的收入,因此,在低油价下,上述国家为了维持财政收入和保证原油市场份额而加足马力进行生产。不过,其他产油国,比如美国、加拿大和中国等国家,由于生产成本较高,且生产企业多为市场化环境下的公司,低油价下坚持生产会引起亏损,故而其压缩了生产。

低成本产油国产量提升

伊朗产量年内大幅提高。国际原子能机构1月16日宣布,伊朗已完全执行了六方会谈下的核协议框架内容,随后西方国家结束了对伊朗的经济制裁,伊朗原油得以重返全球市场。之后,伊朗全力扩产,以夺回在制裁期间丧失的市场份额。伊朗原油产量由2016年1月的294万桶/日大幅提高到目前的380万桶/日,增幅为86万桶/日。伊朗原油出口量也水涨船高,5月原油出口量大幅增加至230万桶/日。由于原油运输船队规模有限,甚至一度出现没船可用的局面。目前,伊朗原油产量接近其制裁前的峰值390万桶/日,短时期内继续扩产有难度,预计产量将在390万桶/日保持稳定。

沙特产量处在历史高位,未来产量或缓慢增加。1月以来,沙特频频传出冻结产量的声音,但产量数据却让市场大跌眼镜。沙特今年前5个月的原油产量都超过1010万桶/日,5月产量为1024万桶/日,接近历史最高纪录。沙特副王储明确表示,沙特只要愿意,产量可在6—9个月内升至1250万桶/日。沙特国有石油巨头沙特阿美CEO曾表示,沙特阿美正寻求海外扩张,考虑在印尼、美国、印度、越南、中国、南非等地建立合资企业。考虑到沙特2800亿桶的储量,其产量仍有继续增加的潜力。不过,目前油价在50美元/桶附近徘徊,其财政收入压力骤减,继续大幅扩产的动能不强,未来可能小幅增加。

俄罗斯原油生产高位运行,后续在稳定产量上有一定难度。3月俄罗斯原油产量触及近30年来的最高值1091万桶/日,而4月产量微幅下滑至1084万桶/日。俄罗斯产油量超越沙特,位居首位,但其原油探明储量为1030亿桶,不及沙特的一半,而且俄罗斯今年以来为了扩大产量对部分油田采取了超负荷式的开采,加速了油田的衰竭,下半年俄罗斯面临较大的稳产压力。

伊拉克原油产量稳步增加。伊拉克进入战后恢复期,之前破坏的原油生产设施重新启用,并勘探开发新的油田区块。目前,伊拉克原油产量达到470万桶/日,出口量为创纪录的390万桶/日。随着产能的恢复,伊拉克的原油产量也将提升。

高成本产油国产量有所下滑

高成本产油国的原油产量由于低油价而受到抑制,美国页岩油首当其冲。

低油价冲击了油田企业对页岩油的资本投资,直接体现是钻井平台减少。美国钻井平台数量由2014年年末的1800台降至今年5月底的330台,目前,回升至371台,降幅约80%。其中,减少的平台大部分为页岩油钻井平台。

页岩油井的有效生命周期为2—3年,2012—2014年高峰期投产的油井陆续进入枯竭期,而2014年年底开始,钻井平台数量出现断崖式下滑,新增产能根本无法弥补老油田的衰竭。6月,美国页岩油产量为455万桶/日,较2015年年初的峰值小幅下滑75万桶/日。不过,随着油价反弹至50美元/桶的成本区间,美国钻井平台数近8周中有7周出现上涨,页岩油产量也将随之回升。

中国既是原油消费大国,也是紧随俄罗斯、沙特、美国之后的全球第四大产油国。今年5月,中国原油产量同比下降7.3%,至1687万吨,这是2001年2月以来的单月最大降幅,也是自去年11月以来,连续第7个月出现负增长。

此外,受到低油价的抑制,欧洲的原油产量也小幅走低。

除成本因素外,部分国家由于安全形势而影响原油生产。尼日利亚石油设施频繁受到三角洲复仇者组织的袭击。该组织拒绝与尼日利亚政府对话,并攻击了多个国际油企的石油生产设施和输油管道,导致其产能降低100万桶/日。加拿大能源重镇阿尔伯塔省由于丛林大火导致生产中断,影响70万桶/日的产能。不过,随着火势的控制,原油生产活动逐渐恢复。利比亚危机导致东部Hariga港口原油出口受限,其原油库存逼近极限,企业产出不得不放缓。不过,由于危机的解决,产量在缓慢恢复。

综合来看,低成本产油国的生产接近产能极限,后续保持稳定或略有增加,而高成本产油国的产量降至低点后,在油价恢复到50美元/桶附近的提振下开始回升。整体上,原油供应稳中有升。

年初,WTI原油价格在37.5美元/桶附近运行。受到伊朗原油重返全球市场以及美国原油库存屡创新高的影响,油价“惨烈”下跌,于2月11日二次探底,创出26.05美元/桶的近12年新低。之后,由于前期超跌存在修复需求、页岩油产量逐步降低以及市场对冻结产量会议产生期望,油价开始反弹,并站上50美元/桶关口。而目前,油价回落到42美元/桶一线。

OPEC产油国产能逼近极限,高成本产油国由于油价低位导致产量止步不前。全球经济增速放缓压制消费,中国战略储备库容渐满,后期进口量有下降预期。全球和美国市场库存虽已回落,但仍处高位。在上述因素的综合作用下,原油市场难有起色。

中国战略储备需求放缓

今年上半年,全球经济维持弱势,原油消费量增速放缓。美国能源信息署在最新的月度报告中预计,今年全球原油需求同比增长145万桶/日,2017年全球原油需求同比增长147万桶/日,增速保持稳定。

美国经济弱势复苏,政策收放两难。今年一季度,美国GDP环比增速为0.8%,较为低迷,且CPI从年初的1.4%回落至6月的1%附近。消费对经济的拉动作用减弱,投资低迷对经济的拖累持续加深以及强势美元继续压制美国出口,经济增速放缓的程度符合预期。

中国经济仍在筑底,上半年为稳增长推出了大规模的基建项目,但制造业保持弱势。上半年财新PMI处于50下方,6月更是回落至48.6。与此同时,进出口表现不佳。其中,6月进出口额降幅双双扩大,进口额跌幅由5月的下降0.4%扩大至下降8.4%。而5、6月大宗商品价格并未大幅下跌,显示内需短暂企稳后再次出现恶化迹象,这与二季度后国内经济动能减弱相吻合。

另外,日本和欧盟持续宽松,政策效应递减。今年以来,欧盟和日本的CPI增速都已经为负值,面临较大的通缩压力。全球主要经济体制造业和投资深陷泥潭,原油需求难言乐观。

下半年可能出现变数的是中国原油储备需求。自去年油价腰斩以来,中国大幅增加原油进口量以充实战略储油库,今年1月达到3319万吨的月度历史高点。

摩根大通对原油进入中国战略储备的量进行了计算,方法是储备量等于进口量加上国内产量,再扣除炼厂消化量以及进入商业库存的量。结果显示,进入中国战略储备的原油量为120万桶/日,相比去年的49万桶/日,超了一倍。

按照目前的速度,摩根大通认为,8月中国有可能库容登顶,9月则可能出现进口下滑。一旦库容达到极限,中国迅猛的原油进口或出现120万桶/日的下降。这对于全球原油市场来说无疑是重磅炸弹,令供需局面雪上加霜。

库存高企压力不容小觑

美国原油库存从年初的4.8亿桶增加至4月的历史高点5.44亿桶后小幅回落,目前在5.19亿桶,较去年同期增长12%,较2014年同期增长36%。而2014年之前,美国原油库存在3亿—4亿桶波动。

美国原油有效库容为6亿桶。库存大于5亿桶时,市场由于担心库容问题而进行抛售。在此环境下,油价下跌,进而导致原油产量收缩。而这,缓解了库存的进一步增加。

上半年汽油库存也较往年高,但2月见顶后快速回落,目前为2.41亿桶,仅比往年同期增长11%。

夏季汽车旅行增多,为传统的燃油消费旺季,汽油、柴油消费量增加带动炼油厂开工率提高,进而带动原油消耗,降低库存。

5月初原油库存拐头向下的趋势将在三季度保持,近期库存难以超越前期高点。

全球原油库存和美国一样,处于历史高位。虽然近期库存拐头向下,但巨量库存令油价上行承压。

美元指数预计小幅振荡

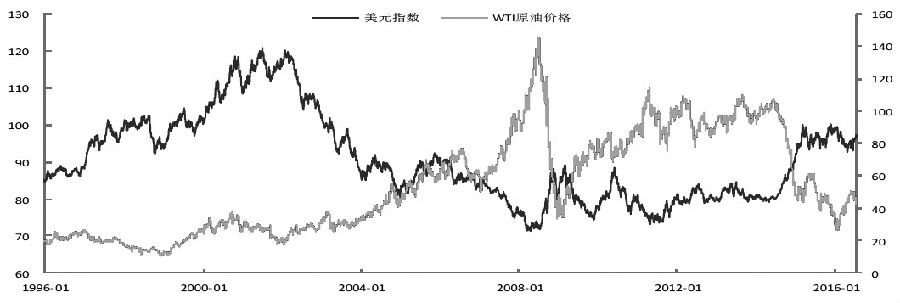

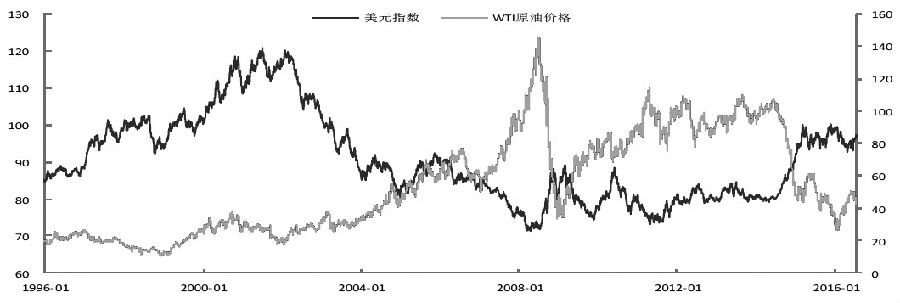

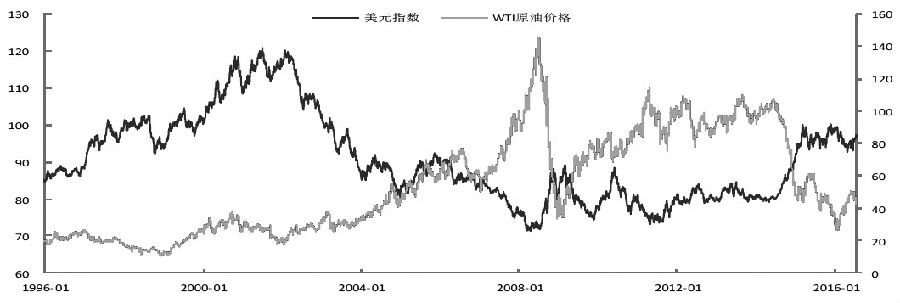

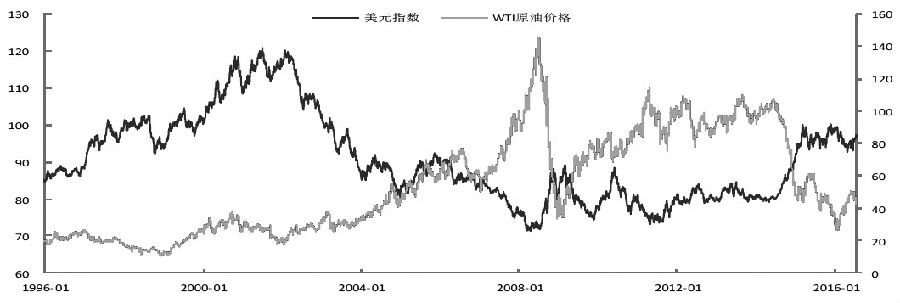

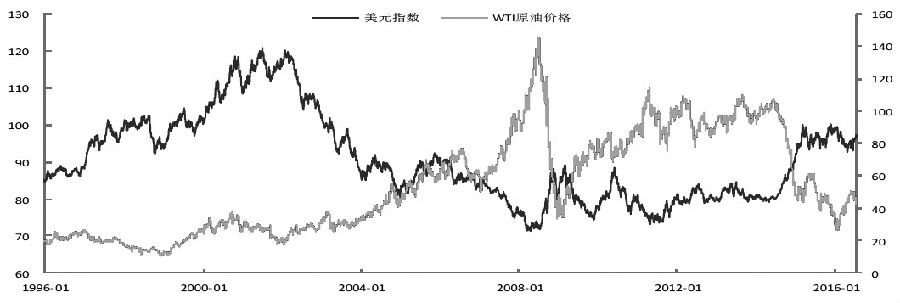

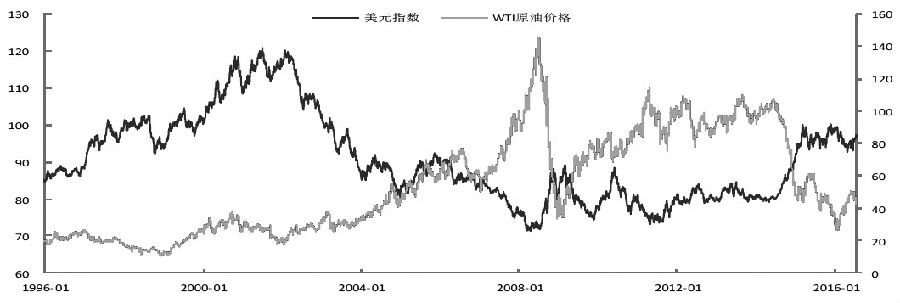

油价与美元指数具有较高的相关性。取1996年至今的WTI油价和美元指数的日度数据进行统计,其相关系数为-0.82,美元指数的变化会对油价形成一定的反向影响。

美国6月非农就业人口劲增28.7万人,为2015年10月以来的最高增速,失业率则反弹至4.9%。基于二季度制造业企稳,居民消费回温,劳动力市场将新增更多的职位空缺,下半年非农就业增速也将有所回升。

非农数据的稳健有助于加强美联储信心,让其有条件继续实施利率正常化,但考虑到全球风险事件比如英国退欧等,美联储对于加息将保持谨慎和循序渐进的态度。鉴于此,后期美元指数不会出现大幅波动,其对油价的影响有限。

总的来说,供应端整体稳中有升,消费端中国战略储备需求存在放缓预期,库存端虽从高位回落,但数量仍然庞大,预计后期油价继续振荡下行,待高成本产能进一步出清才会缓慢上涨。

(作者单位:国都期货)