周金涛重磅:战略配置期已到,是时候重塑康波周期下的黄金价格体系了(上)

本文首发于微信公众号:扑克投资家。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

摘要

业界在黄金定价研究方法上的两点不足之处

历史上业界对于黄金的观点一直是众说纷纭、多而姑乱,有关黄金定价机制的研究结果在不同的分析框架下往往相差甚远,我们认为造成这一现象的原因与分析师在研究方法上的两点不足有关:其一,缺乏从长周期的视角去分析黄金市场的波动规律;其二,在解释金价上涨或下跌的原因时,将黄金的众多属性强行杂揉并与金价的运行相叠加。实际上,黄金市场的运行逻辑在不同历史时期并不是稳定不变的,由自身不同级别的属性所驱动的价格运行是这背后更深层次的原因,而康波理论体系为我们从长周期的视角解读黄金价格的波动规律提供了最佳的分析框架。

黄金价格研究体系的重塑

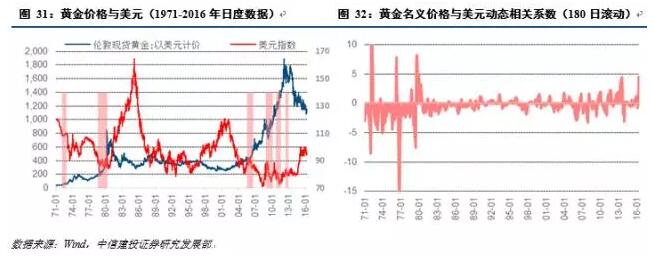

通过研究我们发现,以周期的维度进行划分,黄金价格的运行存在着不同级别的周期波动模式,而这些周期性波动规律本质上是黄金不同级别的属性在金价运行中的体现。站在长周期的视角来看,金价跟随全球经济长波周期和货币体系的演进所呈现的波动规律对应着其根本属性——信用对冲,这一属性表现为金价的长期波动与实体信用和货币信用反相关,也就是美国实体经济增长格局和美元体系的稳固性是驱动黄金价格在长期走势的根本因素。从中期来看,在购买力因素的驱动下黄金的商品属性得到释放,受商品属性的驱动,黄金价格主要遵循大宗商品产能周期的规律运行。而如果将分析视角进一步收窄,我们发现全球风险偏好则是影响黄金价格短期波动的核心因素,受市场风险偏好的推动,黄金-金属比在库存周期层面存在明显的反向波动规律。此外,基于历史数据的数量关系分析也帮助我们进一步确认了黄金市场的短期运行所要遵循的基本规律,实际利率、美元、大宗商品价格以及马歇尔K值的走势能够在很大程度上解释黄金价格的短期波动,2016年以来黄金的反弹是超额流动性释放、通胀预期以及美联储修复全球风险共同助推的结果。

黄金资产的战略配置期已经到来

对于未来黄金资产的投资策略,我们的结论如下:首先,从大的波段来看,目前已经到了配置黄金资产的重要时点。但在后续库存周期的上行期中,我们将继续感知全球经济阶段性企稳和价格体系修复的动力,在风险偏好相对改善的情况下,顺应价格上涨的投资逻辑仍将是主线,这一阶段中美联储加息概率的逐步提升将是成为金价的抑制因素;当本轮库存周期运行至中后期,随着经济动力逐渐消竭,实际利率的下行以及避险情绪的扩散将明显推升黄金资产的相对收益;及至本轮库存周期行至尾声,经济特征开始向通缩转换时,也标志着康波周期由衰退向萧条切换的开始,而站在长周期角度上,彼时的黄金的相对投资价值将更高。上述结论说明,以本轮库存周期为起点,黄金资产的配置价值在逐渐增强,虽然在此过程中全球库存周期共振所带来的经济企稳和加息预期有可能降低黄金资产的相对收益,但长波的位置决定了其边际阻力必定疲弱。相对于短期可能会出现的小幅折返,黄金资产战略投资阶段的来临才是当前市场应关注的重点。

前言

历史上业界对于黄金的观点一直是众说纷纭、多而姑乱,有关黄金定价机制的研究结果在不同的分析框架下往往相差甚远,我们认为造成这一现象的原因与分析师研究方法上的两点不足之处有关:其一,缺乏从长周期的视角去分析黄金市场的波动规律;其二,在解释金价上涨或下跌的原因时,将黄金的众多属性强行杂揉并与金价的运行相叠加。黄金市场的发展贯穿了过去300余年资本主义体系里金融组织机制的演进历程,在跟随货币制度和经济周期变迁的过程中,黄金的投资价值与货币信用属性已经充分交织渗透,使其定价机制不断趋于复杂化,简单的根据短期价格波动或孤立的属性去分析金价的运行显然无法透析黄金市场的根本规律。实际上,黄金市场的运行逻辑在不同历史时期并不是稳定不变的,由自身不同级别的属性所驱动的价格运行是这背后更深层次的原因,而康波理论体系为我们从长周期的视角解读黄金价格的波动规律提供了最佳的分析框架。

基于康波的视角,我们发现金价的长期运行呈现出明显的与长波运行相对应的周期性特征。黄金的实际持有收益率在康波的衰退和萧条期趋于上行,在萧条期达到高点,而在复苏和繁荣期则趋于下降。如果长波周期从复苏到萧条的的运行代表着经济增长的轨迹,那么黄金价格的走势则可以看作经济增长的反面。以长波衰退期为起点,黄金资产将步入长期牛市,并且在萧条期5-10年的超级行情中获取显著的超额收益。可见康波周期的运行是驱动金价长期走势的主导因素,而金价在长周期内部的运行规律则是我们进一步需要研究的问题。自2001年开始黄金与大宗商品都经历了长达十年的超级行情以及牛市后的下跌,今年以来又几乎同步开启了反弹之旅,在全球经济疲态尽显、负利率和高杠杆遍布的时代,黄金的下一个牛市是将要开启还是已经远去?其与库存周期、商品产能周期以及货币体系分别存在着怎样的关系?厘清这些问题关系到未来中长期的资产配置策略。本文基于周期的框架和因素分析重塑了黄金价格的研究体系,从更深层次的角度解释黄金价格的波动。

通过研究我们发现,以周期的维度进行划分,黄金价格的运行存在着不同级别的周期波动模式,而这些周期性波动规律本质上是黄金不同级别的属性在金价运行中的体现。站在长周期的视角来看,金价跟随全球经济长波周期和货币体系的演进所呈现的波动规律对应着其根本属性——信用对冲,这一属性表现为金价的长期波动与实体信用和货币信用反相关,也就是美国实体经济增长格局和美元体系的稳固性是驱动黄金价格在长期走势的根本因素。从中期来看,在购买力因素的驱动下黄金的商品属性得到释放,受商品属性的驱动,黄金价格主要遵循大宗商品产能周期的规律运行。而如果将分析视角进一步收窄,我们发现全球风险偏好则是影响黄金价格短期波动的核心因素,受市场风险偏好的推动,黄金-金属比在库存周期层面存在明显的反向波动规律。此外,基于历史数据的数量关系分析也帮助我们进一步确认了黄金市场的短期运行所要遵循的基本规律,实际利率、美元、大宗商品价格以及马歇尔K值的走势能够在很大程度上解释黄金价格的短期波动,2016年以来黄金的反弹是超额流动性释放、通胀预期以及美联储修复全球风险共同助推的结果。

对于未来黄金资产的投资策略,我们的结论如下:首先,从大的波段来看,目前已经到了配置黄金资产的重要时点。但在后续库存周期的上行期中,我们将继续感知全球经济阶段性企稳和价格体系修复的动力,在风险偏好相对提升的情况下,顺应价格上涨的投资逻辑仍将是主线,这一阶段中美联储加息概率的逐步提升将是成为金价的抑制因素;当本轮库存周期运行至中后期,随着经济动力逐渐消竭,实际利率的走低以及避险情绪的扩散将明显推升黄金资产的相对收益;及至本轮库存周期行至尾声,经济特征开始向通缩转换时,也标志着本轮康波周期由衰退向萧条切换的开始,而站在长周期角度上,彼时的黄金将拥有更高的相对投资价值。

上述结论说明,以本轮库存周期为起点,黄金资产的配置价值在逐渐增强,虽然在这过程中全球库存周期共振所带来的经济企稳和加息预期有可能降低黄金资产的相对收益,但长波的位置决定了其边际阻力必定疲弱。相对于短期可能会出现的小幅折返,黄金资产战略投资阶段的来临才是当前市场需要关注的重点。

1、康波周期中的黄金价格波动

1.1 康波中的金价波动与周期性特征

在目前受到比较广泛认可的康波划分方法出自荷兰经济学家雅各布•范杜因,在他的划分中列出了有资本主义世界以来前四次康波的四阶段划分,以及标志性的技术创新。在此基础上,我们根据主流的长波理论对世界经济的第五次长波进行了大量的探索。从表1中可以看出,以信息技术为标志性技术创新的第五次康波自1982年起进入回升阶段,1991年之后进入繁荣,凭借对长波周期的理解,2000 年的网络股泡沫的破灭并不能说是第五波长波的繁荣结束,因为长波不完全是一个创新问题,还包括对价格与增长关系的理解。我们认为,本轮长波繁荣期的终点应该划在2004 年的美国经济增长高点附近,2005年之后,康波正式确认进入衰退阶段。我们注意到在此之前,经济保持较快的增长,但通货膨胀并不显著。而在2004年步入长波衰退之后,长波的衰退特征与1970 年附近出现的全球物价水平大幅波动、美元动荡以及债务危机等问题均已出现。

基于康波的视角,我们可以清楚地透析金价在长周期运行中所呈现的波动规律。按照长波周期不同阶段的演进顺序,黄金价格的运行依次表现出的特征为:在康波的复苏和繁荣期中,黄金实际持有收益率普遍趋于下行,也即金价的上涨速度达不到同期物价水平的上涨速度,这意味着在基本面坚实、实体增长动力充盈的经济阶段,持有黄金资产不仅无法获得超额收益,甚至不能满足投资人的保值需求,造成这一现象的关键在于强劲的经济潜在增速所产生的丰厚的机会成本以及利息损失。在康波周期进入衰退阶段后,黄金价格的波动幅度和频率都明显加剧,这与康波衰退期中物价的大幅波动有关,基于我们对康波周期中的价格波动问题的研究,最近三次康波的运行在走向萧条的过程中价格都是冲高回落的,价格体系的动荡是造成康波衰退的重要冲击来源,也是刺激黄金价格抬升的重要推动力量。以此为起点,黄金资产价格将步入长期牛市,并且在萧条期5-10年的超级行情中达到高潮。

在滤去金价的短期小幅波动后,我们可以更明显地看到金价在长期呈现出的与康波运行相对应的周期性特征。黄金的实际持有收益率在康波的衰退和萧条期趋于上行,在萧条期达到高点,而在复苏和繁荣期则趋于下降。如果长波周期从复苏到萧条的的运行代表着经济增长的轨迹,那么黄金价格的走势则可以看作经济增长的反面。相对价格方面,根据黄金与金属和农产品(000061,股吧)的名义价格比,在长波复苏、繁荣和衰退早期的大部分时间,黄金价格相对于其他商品平稳运行,但从衰退晚期到萧条期,黄金表现出非常明显的超额收益,这是黄金资产与其他商品的重要不同点。相对收益方面,从黄金价格与道琼斯工业指数的走势也可以看出,黄金资产在长波周期上行阶段的表现弱于股票,但从衰退晚期到萧条期的收益却远远超过股票资产。并且从近三轮长波演进的历程来看,每一次萧条期金价的涨幅都较前一次有所增加,也即实际金价的波动中枢有不断抬升的趋势。

1.2 当前康波运行阶段的定位——衰退转萧条

按照康波周期的运行规律,自90年代开启的长波繁荣期于2004年宣告终结,自那之后我们正式进入世界长波周期的衰退阶段。在衰退期拐点的2-3年后,全球经济经历了2008年爆发的金融危机,再之后于2014年又经历了美元升值给全球带来的二次冲击。以2008年全球金融危机为始,世界经济结构问题接踵而至,欧债危机、产能过剩、人口老龄化等甚嚣尘上,由技术、人口、资源禀赋以及政治环境等长期因素决定的经济潜在增速的下滑已不可避免,而世界经济体相继进入负利率时代也标志着本轮凯恩斯主义的需求刺激已走向尽头。从历史看,每一个经济短周期下行叠加中长期结构问题都使全球陷入了危机模式。

当前康波周期的位置是从衰退向萧条过渡期的后半段,前两次康波周期的同一阶段,一次是上世纪70年代的原油供给冲击引发滞胀,另一次是1929年“大萧条”前期。康波陷入萧条期的前兆是全球陷入严重的结构性困局,需要一次经济危机式的产能出清才能恢复供需平衡。以我们对于长波周期运行的规律来看,在未来的3-5年里,由我们所处的本轮中周期的危机所产生的萧条将带领我们从康波的衰退期走入萧条期。结合金价在长周期中的运行规律,黄金资产在当前的长波时点具有很高的配置价值。然而大周期走向萧条的过程不是一蹴而就的,在长期结构逆流中,第三库存周期的反弹将带来经济阶段性企稳以及价格体系的修复,而黄金市场在长波周期内部的运行逻辑是是我们需要进一步关注的问题。

2、黄金价格与大宗商品周期、库存周期

依上文所述,从康波周期的衰退晚期到萧条期,黄金资产在巨幅波动中将获取显著的超额收益,这是其与一般商品价格波动的重要不同点,也是黄金的信用对冲这一根本属性的体现。而金价在长周期内部的运行规律则是我们进一步需要研究的问题。我们注意到在长波的复苏、繁荣以及衰退初期,黄金价格呈现出与其他商品相对平稳运行的状态,这为我们探索黄金价格在长周期内部的波动规律提供了重要线索。事实上,通过分析我们发现,实际金价在中期的运行与以油气、工业金属为代表的商品产能周期的走势基本吻合,而通过库存周期的划分,我们也可以明显地看到黄金-金属比在小周期层面的波动特性。

2.1 黄金价格与大宗商品周期

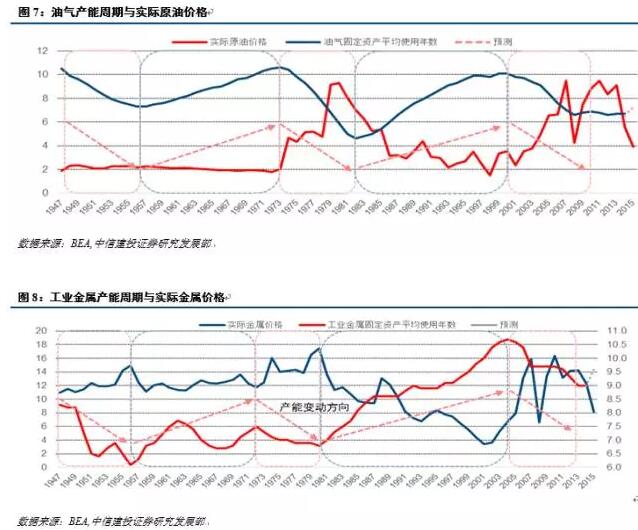

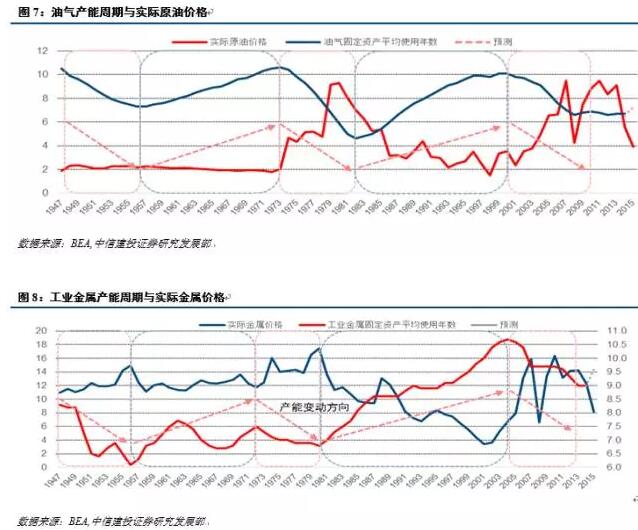

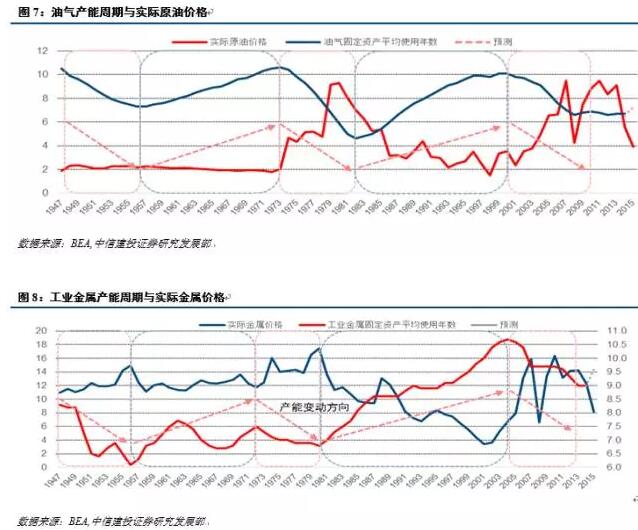

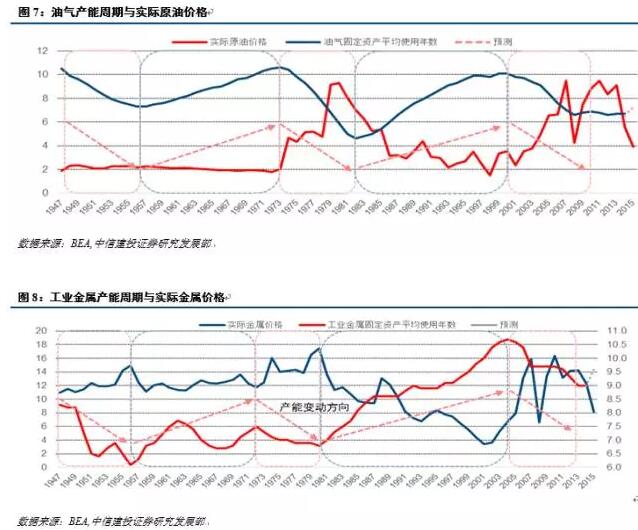

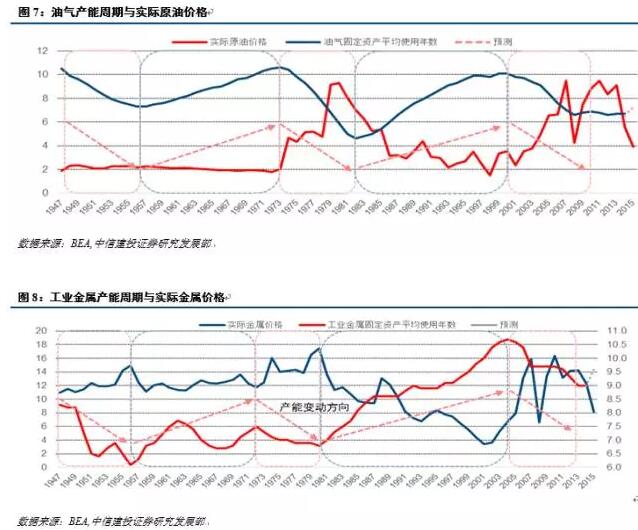

在年初发布的《大宗商品价格波动四周期嵌套模型》报告中,我们基于100年来工业金属、能源的实际价格和产能数据序列分析并得到以下结论:一,以固定资产平均使用时间为基准,大宗商品价格波动存在30年左右的产能周期特征,其中产能的上升期约为10年,下降期约为20年,在产能周期到达高点附近后,商品价格将进入一个7-8年的剧烈下降阶段,随后进入漫长的横盘期;二,从实际价格与长期趋势的偏离来看,以金属为代表的商品价格存在一个平均18-20年的周期性波动,参考学术界的文献我们将其称为super-cycle,并且其波动特征受到产能周期的显著影响;三,在一个超级周期内部,存在三个显著的小级别周期波动规律,类比厄尔尼诺以及涛动指数循环现象,我们称之为商品的涛动周期。

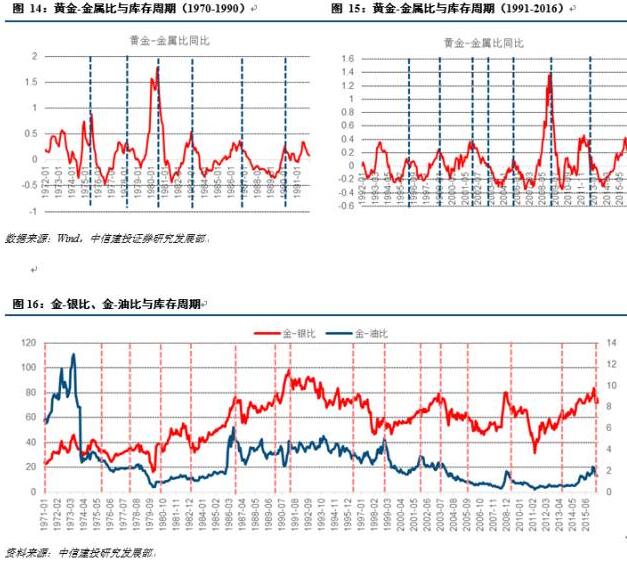

值得注意的是,通过叠加实际黄金价格与大宗商品周期我们发现,在长波周期内部,实际金价的运行与以油气、工业金属为代表的商品产能周期的走势基本吻合。在商品产能周期的10年上行期中,实际金价步入上升通道,而在产能周期的20年下行期,实际金价则趋于震荡走低。尤其是在长波复苏和繁荣期,黄金-金属、黄金-农产品相对价格基本围绕一固定中枢平稳运行。虽然相对于一般商品来说,黄金的价格波动表现出明显的独立性,但就中期而言黄金与其他大宗商品的走势基本保持一致。也就是说,在中期黄金的商品属性得到释放,在商品属性的驱动下,黄金价格按照商品产能周期的规律运行,并且在长期走势上仍然服从于长波的形态。历史上有大量研究试图证明黄金-原油比中枢的存在,并且一般都将其定位于10-15之间。从现有数据来看,黄金与原油、金属等大宗商品价格的基本变动趋势吻合,只是在波段方面表现出相对于大宗商品的滞后特性,这是黄金商品属性的重要体现。

从黄金与大宗商品的关系来看,能源、工业金属为代表的商品价格走势是影响黄金价格波动的重要因素。基于商品周期的演进逻辑,本轮商品的产能周期和super-cycle同时于2011年触顶,至今已有5年半的时间,不论从产能周期还是super-cycle的角度,商品价格的下跌期都远没有结束。也即从长期来看,大宗商品的熊市仍将延续,这一点从商品市场自身以及全球经济长周期的趋势中都能得到印证。显然商品价格的长期运行仍然趋于弱势,但是从商品价格运行形态我们可以推导得出,不论是产能周期的主跌段还是super-cycle的下跌期间,商品价格在最终触底前的2-3年将出现双底形态,也就是出现在2016年的年度级别的反弹。而除了商品市场自身特征外,全球经济运行的逻辑与第三库存周期的节奏是支撑商品上涨的实体经济层面的关键因素。在前期的系列报告中,我们系统性地推演了2016年大宗商品价格“一波三折”反弹的路径,其对黄金价格走势的影响将在下文展开分析。

2.2 中周期、库存周期中的黄金价格波动

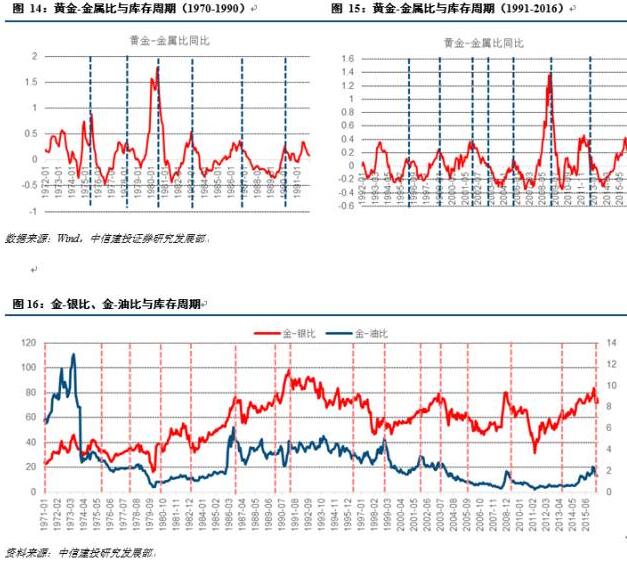

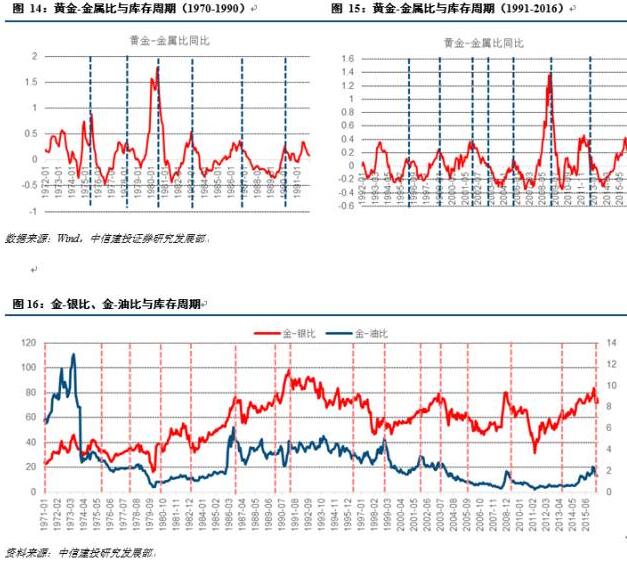

从金价在中周期和库存周期的运行特征来看,中、短经济周期对黄金价格产生的直接影响并不显著,黄金的走势在更大程度上依然服从长波周期和商品产能周期。这说明金价的波动问题超越了中周期或者库存周期的范畴,但通过研究我们发现,在中、短周期内黄金价格的运行仍然有其特有的周期性规律,只不过这种规律体现在与其他商品价格的相对运动中。通过库存周期的划分,我们可以明显地看到黄金-金属比在小周期层面的波动特性。

基于1975年至今黄金-金属比在一共13轮库存周期中的表现,我们发现其走势与库存周期的运行趋势严格反相关,也即,黄金在库存周期上行期的表现要弱于金属,而在下行期的表现则强于金属。从经济基本面的演化逻辑来看,库存周期的上行期伴随着实体需求的复苏、通胀水平的抬升和风险偏好的修复,因此代表工业需求和风险资产的金属走势相对更强;而一旦库存周期运行至高点,实体经济开启下行趋势后,在需求下滑和避险情绪的带动下,黄金相对于金属的表现将更加强势。事实上,通过对金-银比和金-油比的周期划分,我们也可以得出类似的结论。

综合以上基于经济周期的框架对黄金价格波动特征的分析,我们可以看到,康波周期的运行决定了黄金价格的根本走势,而金价在中、短周期内并没有明显的波动规律,其更大程度上是在跟随大宗商品周期的节奏而运行。这其中的原因在于,黄金价格的走向受到包括黄金市场供需、通胀水平、货币汇率、经济预期和金融稳定等因素在内的直接或间接的影响,在经济系统正常运作时,黄金的定价机制始终保持相对稳定的状态。而只有当全球经济系统运行至特定阶段,市场信用和货币体系出现大幅动荡时,黄金的定价机制才会发生根本性的变化,此时金价将在货币信用对冲属性的释放下迎来超级行情。对于中周期和库存周期而言,虽然其对全球经济以及市场体系的运作存在显著的影响,但其冲击级别还不足以扭转黄金的定价机制,这就解释了为何金价的周期性波动只体现在长波运行中,而在中短经济周期内只呈现出相对价格波动特征。

3、黄金资产配置策略总结—基于周期框架的分析

基于以上对金价波动的研究,应该说黄金价格的运行存在着不同级别的周期波动模式,而这些周期性波动规律实质上是黄金不同级别的属性在金价运行中的体现。(一)站在长周期的视角来看,黄金的实际持有收益率在康波的衰退和萧条期趋于上行,在萧条期达到高点,而在复苏和繁荣期则趋于下降。如果长波周期从复苏到萧条的的运行代表着经济增长的轨迹,那么黄金价格的走势则可以看作经济增长的反面。因此从大趋势来看,美国实体经济增长格局和美元体系的稳固性是驱动黄金价格在长期走势的根本因素,这是黄金的根本属性——信用对冲的重要体现。

而通过分析黄金市场在长周期内部的波动规律,我们发现:(二)从中期维度来看,实际金价的运行与以油气、金属为代表的商品产能周期的走势基本吻合。也就是说在中期,黄金的商品属性在购买力因素的驱动下得到释放,在商品属性的驱动下,黄金价格按照商品产能周期的规律运行,并且在长期走势上仍然服从于长波的形态。这里需要注意的是,商品周期的形态并不完全服从于长波经济周期,在大宗商品特有的投资消费规律和产能建设周期下,商品市场呈现出10年加产能与15-20年去产能交替的运行特征,关于黄金价格与康波周期、大宗商品周期的具体关系应该怎样理解?我们认为,首先黄金资产在长波衰退到萧条期将迎来独立行情,不论是相对于商品还是股票等风险资产,黄金都能获得显著的超额收益,这是由其根本属性信用对冲决定的;其次,在长波复苏和繁荣阶段,在商品属性的催化下,黄金价格更多是跟随商品周期运行,其背后的逻辑我们将在后文详细论述;最后,当长波萧条期与商品去产能周期相重叠时,金价运行服从于长波周期的规律,黄金资产仍然能够获得巨额的相对收益(30年代大萧条),而当长波萧条恰好位于商品产能扩张期时,在大宗商品价格、通胀预期等购买力因素的推动下黄金的绝对价格和相对收益都将迎来超级行情(70年代大萧条)。

(三)如果将分析的视角进一步收窄,我们发现全球风险偏好是影响黄金价格短期波动的核心因素,包括市场风险偏好的扩张和收缩,以及出于对市场危机和动荡担忧的避险情绪等。受风险偏好的驱动,黄金-金属比在库存周期层面存在明显的周期性波动规律。基于1975年至今黄金-金属比在一共13轮库存周期中的表现,我们发现其走势与库存周期的运行趋势严格反相关,也即,黄金在库存周期上行期的表现要弱于金属,而在下行期的表现则强于金属。

在上文中我们已经对当前长波运行的阶段进行了定位,即当前康波周期的位置是从衰退向萧条过渡期的后半段。前两次康波周期的同一阶段,一次是上世纪70年代的原油供给冲击引发滞胀,另一次是1929年“大萧条”前期。康波陷入萧条期的前兆是全球陷入严重的结构性困局,需要一次经济危机式的产能出清才能恢复供需平衡。以我们对于长波周期运行的规律来看,在未来的3-5年里,由我们所处的本轮中周期的危机所产生的萧条将带领我们从康波的衰退期走入萧条。通过叠加长波周期与大宗商品产能周期的位置我们发现,与70年代造就的黄金超级牛市不同,本轮长波萧条期处于大宗商品产能周期的下行阶段,因此在本轮萧条期中,黄金资产的绝对收益将可能由于缺乏持续通胀预期的购买力因素的支撑而遭到削弱。相较而言,黄金价格在30年代大萧条期间的表现与本轮长波萧条更具可比性,二者都发生于长波衰退转萧条与产能周期下行的重叠期。但不论如何,在长波萧条期中,由黄金的信用对冲属性所带来的相对收益是确定无疑的,商品周期整体的下行并不影响黄金资产的配置价值。

显然,结合金价在长周期中的运行规律,黄金资产在当前的长波时点具有很高的配置价值。需要说明的是,虽然当前康波周期的位置是从衰退向萧条过渡期的后半段,但长波走向萧条的过程并不是一蹴而就的,在长波走向萧条的过程中,把握第三库存周期带来的经济阶段性企稳以及价格体系的修复是进行资本市场投资的关键。在下文中,我们将针对黄金价格在周期框架中的运行逻辑以及如何围绕第三库存周期的规律把握黄金资产的投资节奏展开分析。

周金涛:中信建投证券首席经济学家周金涛,是中国康德拉季耶夫周期理论研究的开拓者。其在2007年因为成功预测了次贷危机,即所谓的康波衰退一次冲击而声名鹊起。2015年之后,其成功预测了全球资产价格动荡,并在2015年11月预言中国经济将于2016年一季度触底,大宗商品将出现年度级别反弹,目前来看,全球资产价格正在朝着这个方向运行。

下篇:周金涛重磅:战略配置期已到,是时候重塑康波周期下的黄金价格体系了(下)

文章来源:微信公众号扑克投资家