警惕买入期权的“虚假保护”

投资交流

利用买入期权对冲标的价格风险,是投资者最为常用的交易策略。然而,对于某一类型的期权来说,要警惕“虚假保护”。这指的是临近到期的深度虚值期权。

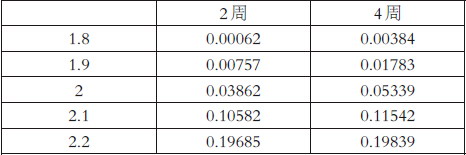

临近到期的深度虚值期权有如下两个特征,一方面,权利金极低,以上证50ETF认沽期权为例,当上证50ETF为2元/份时,不同到期日、不同执行价格下的认沽期权价格如下表所示:

表为不同状态下期权价格对比

由此可知,距离到期日越近,虚值程度越深的期权价格越低,这对买入者来说当然是优势。

然而,另一方面,短期深度虚值期权的delta很低,对价格敏感性不高,这导致相同的标的价格波动幅度,对期权价格的影响,即对期权收益的影响是有显著差异的。

图为不同标的资产价格变动下期权收益比较

随着上证50ETF价格的变动,每一手长期期权的收益均要高于短期期权,且在期权转换为实值期权之前,期权收益甚微。这表明临近到期的短期期权对标的资产的保护力度很小。特别值得注意的是,由于是深度虚值期权,如果在到期日,期权没有转换为实值期权,那么最终期权将会损掉全部权利金,对标的资产没有任何保护,前期的保护成为“虚假保护”。

这给我们两个启示:

对于打算买入深度虚值期权做方向性交易的投资者来说,除非有很强预期价格会向目标方向大幅波动,否则尽量不要买入临近到期深度虚值期权。

对利用短期深度虚值期权对标的资产进行保护的投资者,或者之前买入的平(实)值期权随着时间的流逝和标的价格的波动而变成短期深度虚值的投资者来说,若预期持仓后期,期权成为实值的概率很低,最好将其平仓了事。

(作者单位:永安期货)

(责任编辑:宋埃米 HT004)