乱世买黄金 大妈该跟随机构加仓吗

|

|

柏可林 摄

|

|

|

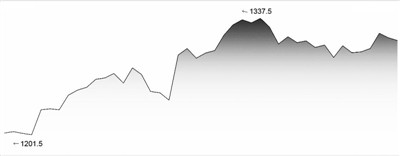

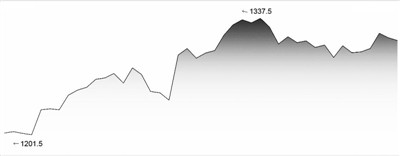

SHFE黄金日线(2016年5月27日—7月29日)

|

(2016年5月27日—7月29日)

图片来源:Wind资讯 英国退欧、法国恐袭、意大利银行业危机、土耳其军事政变未遂……风险事件层出不穷,这不禁让人联想到科幻小说《三体》中的乱纪元。

俗话说,乱世买黄金。

在此背景下,黄金投资需求呈现井喷式增长。

不过曾在黄金市场留下赫赫威名的中国大妈,买黄金的渠道已经变了。“现在我买黄金ETF,我儿子教我的,很方便。”上海大妈林兰告诉《国际金融报》记者。与林兰一样选择的投资者不在少数。截至今年6月底,国内主要黄金ETF总持仓24.43吨,同比增长287.16%。

黄金的投资需求刺激公募基金掀起贵金属期货基金产品发行潮。

虽然产品发行不断,但业内人士也开始质疑,容量有限的期货市场能否吞下规模庞大的公募产品,而在黄金大幅上涨后,目前是否还是投资者杀入市场的好时机。

黄金投资需求暴增

2013年,中国大妈在黄金市场上的购买力震惊全球,扬名海外。

但中国大妈没有预料到的是,此后黄金经历了长达3年的漫漫熊途。

2016年开始,黄金市场才出现了转机,国际金价自低点每盎司1050美元附近一路攀升,最高达到了1400美元左右,涨幅达30%,中国大妈终于解套。

“确实,我有很多小姐妹几年前买了生肖金饰、纪念金条什么的,但是金价下跌后,这些金条价格也下跌,而且如果要去金店卖掉兑换现金,要扣掉很多费用,不划算。”林兰说,“现在,她们也不买实物黄金了,跟着我一起投资黄金基金,今年已有20%多的收益了。”

投资方面,除了ETF持仓大幅增加外,上海黄金交易所全部黄金品种累计成交量共2.52万吨,同比增长55.49%;上海期货交易所黄金期货合约累计成交量共4.12万吨,同比增长89.50%。

黄金钱包首席研究员肖磊向《国际金融报》记者表示:“由于经济增速下滑,消费市场疲软,以及制造业市场低迷,黄金市场的首饰消费和工业消费出现了明显的下滑,但由于人民币汇率贬值,上半年国际金价持续上涨,国内投资需求增幅较大。首饰市场消费一直作为黄金实体市场主要的需求支撑,对价格的影响不可忽视,但近年来随着投资需求在影响金价方面越来越重要,实际上首饰市场需求的波动,对黄金价格的影响越来越弱。”

需求结构变化不仅仅是中国,记者了解到,今年以来,全球黄金ETF的增仓量已经由负转正。美国SPDR Gold Trust基金公司的黄金ETF持仓数据显示,截至7月29日,其黄金持仓量达954.23吨,较今年年初的642.37吨增加311.86吨,增幅达48.55%。

黄金矿业服务公司(GFMS)在一份报告中表示,第二季度实物黄金需求触及7年低点,连续第二个季度减少逾20%,经济压力、金价大涨以及走势的不确定性令亚洲黄金销售受挫。

机构加紧布局

在投资需求的刺激下,黄金、白银期货已成为公募基金的新宠。

证监会最新公布的“证券投资基金募集申请行政许可受理及审核情况公示”显示,今年7月以来,陆续有4只贵金属期货基金申请被证监会受理。

肖磊指出,在2012年之前,中国没有一只专业的黄金投资基金,目前看,中国市场黄金白银投资产品不断丰富,发展至今中国已经有四只专业黄金投资ETF基金,这四只基金的持仓总量从年初的5吨上涨到了目前的超过20吨,半年间增长了逾4倍。

“整个市场对黄金白银市场的投资型产品需求在迅速扩容,这也导致诸多金融机构开始盯上了黄金白银市场。”他判断,“除了7月份新推出的4只获证监会受理的贵金属商品基金,未来可能还会有更多的类似产品上市。贵金属产业链非常成熟,贵金属的产业链金融业逐步开始发力,黄金加工制造、租赁、存管等都存在更大的价值空间,市场产品和需求逐步向多元化发展。”

一位知情私募基金人士告诉《国际金融报》记者:“目前还有更多的商品期货类公募基金正在申报中,贵金属比较受公募基金青睐,可能是中国人有藏金情结,群众基础较好,相比其他商品,公募基金这样的机构对黄金、白银了解也稍多点。”

一位华东地区期货公司负责人向《国际金融报》记者透露,未来公募基金参与商品期货将成为趋势,而且会有越来越多的机构投资者参与到大宗商品期货市场中。

但他指出,值得警惕的是,期货市场单个品种容量有限,是否能容纳如此多的公募产品是个问号。

好消息是香港交易所中国客户关系及市场推广部副总裁丁磊在近期的一场研讨会中透露,香港交易所的黄金期货合约已经设计完成,正在等待监管层的批复。港交所黄金期货结算货币为美元和离岸人民币,以适应境内外需求。黄金期货的合约规模为每手1公斤,与上海期货交易所保持一致,方便投资者跨市套利。此外,港交所也已确定六至七家做市商,包括中国银行(601988,股吧)(香港)、海通国际等。

投资者逢低建仓

2013至2014年中国大妈“抢金”的成本刚好落在每盎司1300至1350美元区间,目前的黄金价格已经超过了“抄底”价格。

那么,黄金、白银期货基金蜂拥上市后,大妈还该不该继续加仓呢?

肖磊指出,2013年中国大妈抢金确实时机有所欠缺,当时整个无风险收益市场还保持在6%以上的收益率,银行理财产品平均收益在6%左右,余额宝等货币基金当时的收益率还在6.5%,如果当时大量的买入黄金,机会成本较高,因为当时还没有黄金投资品种能够提供“生息”收益,只能博取价格波动收益,价格一旦出现下跌,对投资者的影响较大。目前看,整个市场无风险收益已下滑至3%以内,中国10年期国债的利率也只有2.8%,余额宝等货币基金收益已下滑至不到2.5%,国际市场早已是负利率,而黄金价格半年来上涨了超过25%,持有黄金的机会成本大幅降低,黄金重新成了诸多普通投资者替代部分存款和现金资产的一种理财方式。

中国银行(香港)外汇贵金属交易处黄金业务主管王伟峰指出:“风险事件是驱动上半年黄金价格上涨的一大因素。这个主题在下半年也不会改变,黄金的避险需求将一直存在。”

领硕投资总经理段世华也指出,下半年黄金市场依然有众多风险事件和不确定性,如美国大选选情胶着、英国脱欧节奏快慢、南海问题是否发酵以及继续宽松的货币政策会否影响主权评级变化等。

王伟峰指出,黄金从底部上涨至高位,现在又出现回落,涨幅已经超过20%,这是技术牛市开启的条件,既然牛市确立,那么趋势就不会轻易改变。

“不过,目前阶段前期黄金市场上的获利盘有出清的需求,而随着金价上升,炼金厂商也会增加套保需求,此外,中国大妈也有解套变现的需求,因此黄金在每盎司1400至1500美元区间压力较大。用股票市场术语来说,需要充分进行筹码交换,因此黄金在今年下半年的表现不会有上半年那么火爆。” 王伟峰说。

肖磊也指出,基于黄金市场的供需周期,以及货币市场的负利率状况,再加上股市等全球风险资产的不确定性,黄金价格的上涨周期还远未结束,但上涨的幅度和节奏会降低。从历史来看,金价之前持续下跌了超过4年,而目前只上涨了半年,历史上黄金的上涨周期,最短的也在30个月以上。

王伟峰建议,投资者可以在金价回调后再加仓。而段世华也认为投资者需要降低预期收益,将黄金作为资产配置之一。

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。