人民币汇率的一些新变化

今年春节过后,人民币外汇市场出现了一些新变化。人民币汇率贬值预期缓解,汇率波动率逐渐上升,外汇市场交易量开始下降。从人民币兑美元汇率和货币篮子走势来看,中间价的定价策略不仅参考“收盘价+篮子货币”,同时还希望稳定人民币兑美元双边汇率。这似乎又回到过去依赖中间价引导外汇市场的老路上。

从现象上来看,人民币外汇市场出现了四个新变化。

第一,人民币汇率贬值预期缓解。2016年1月11日,央行官员发文明确指出“中间价报价机制将会加大参考一篮子货币的力度,即保持一篮子汇率的基本稳定”。市场反应非常迅速,境内外汇差开始逐渐收窄。春节后,CNY和CNH汇差趋近于零。汇率预期稳定后,短期跨境资本流出压力下降,外汇储备止跌回升。然而,在3月底和4月初,CNH与CNY的汇差再度放大至200个基点左右。这主要是缘于市场投资者开始质疑货币篮子对中间价的参考作用。

数据来源:Bloomberg,下同。

第二,人民币汇率波动率上升。人民币隐含波动率是反映货币风险溢价的重要指标,波动率上升代表投机人民币的风险增加。今年1月份以来,人民币隐含波动率一直保持在4.8之间,人民币风险溢价显著上升。在过去很长一段时间,人民币汇率隐含波动率和实际波动率都保持在2左右。由于波动率相对较低,跨境套利投机者可以使用较高杠杆投机人民币。“8.11”汇改之后,人民币实际波动率和隐含波动率都大幅上升,这有助于降低针对人民币的投机活动,是汇改的重要成果。

第三个变化,人民币交易量逐渐下跌,市场供需存在缺口。今年在岸外汇市场人民币交易量从去年末的接近400亿美元下降至200亿美元左右。个别工作日交易量跌至100亿美元的低点,基本回到了“8.11”汇改前水平。一般而言,汇率波动率上升,对冲外汇风险的需求也会上升,交易量应该随之增加。近期外汇市场相对低迷的交易量,反映当前市场量价并不匹配,市场供需存在较大缺口。

人民币汇率的最新变化和中间价定价规则改革密切相关。按照中国货币网评论员的说法,目前央行中间价定价遵循的是“收盘汇率+一篮子货币汇率变化”规则。

所谓“收盘汇率+一篮子货币汇率变化”是指做市商在上日收盘汇率的基础上,加上24小时稳定人民币对一篮子货币汇率所要求的人民币对美元双边调整幅度,进行中间价报价。从“8.11”汇改之初的参考收盘价,到“1.11”央行马骏提出的“加大参考一篮子货币的力度”,最终落实到“收盘汇率+一篮子货币汇率变化”。央妈可谓用心良苦,致力于让中间价报价同时反映市场供求和一篮子货币的稳定。

但是,近期美元指数下跌期间,市场供求、篮子货币以及中美双边汇率之间存在较大矛盾。当美元指数从100跌至94时,如果央行保持CFETS指数相对稳定,那么人民币将会对美元大幅升值。极端情况下,如果让CFETS指数一直保持在100,4月份人民币兑美元应该升值到5.9。理论上,美元相对其他货币的汇率变化主要是由跨境资本流动决定,人民币兑美元变化是由实体经济需求决定(即外汇市场交易的实需规则)。国际金融市场的波动会引发美元相对其他货币贬值,而在中国经济基本面没有新的好消息时,人民币兑美元并没有升值空间。

因此,一篮子货币和市场供求本身之间经常会发生冲突。冲突的结果是一篮子货币原则作出让步。

例如,在2016年2月,美元指数大跌,篮子货币应该带动人民币升值,但外贸数据显示出口增速同比下降20%,贸易顺差收窄应导致人民币贬值。篮子货币与经济基本面出现冲突,央行的选择是让市场供求占主导,人民币略有贬值,CFETS下降1%。

当一篮子货币和市场供求同时要求人民币升值时,中间价则发出了稳定汇率的信号。

例如,2016年3月,中国经济形势出现抬头迹象,结汇率开始上升,人民币出现升值压力。同期,美联储再度爽约加息预期,美元指数下探至94。此时篮子货币和市场供需方向一致,均要求人民币兑美元升值。然而,为了保持人民币兑美元双边汇率稳定,中间价并没有大幅上调,反而让CFETS指数跌破98。

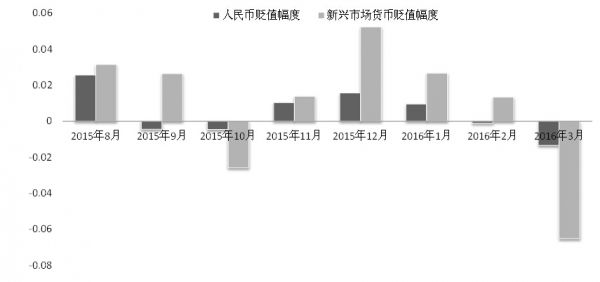

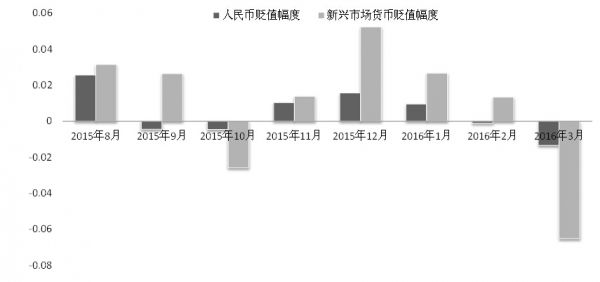

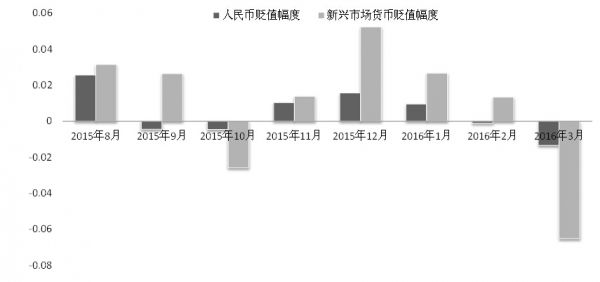

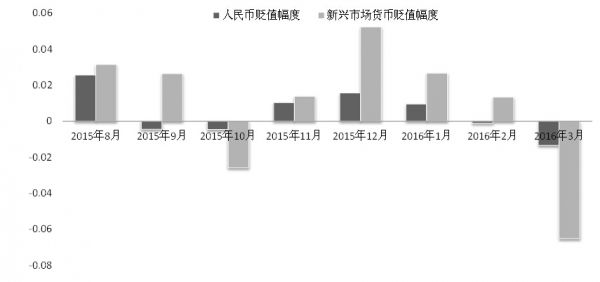

市场供求+篮子货币并不能完全解释人民币相对美元双边汇率波动。无论是按照市场供求还是篮子货币,人民币对美元的波动幅度应该非常接近新兴市场货币的平均水平。然而,对比同期其他新兴市场货币走势,人民币兑美元的波动幅度依然较低。笔者对比分析了新兴市场国家货币和人民币对美元的贬值幅度。从下图可以发现,今年1月份以来,人民币对美元波动幅度远远小于新兴市场经济体相对美元波动幅度。这反映稳定人民币兑美元汇率仍然是中间价的潜在决定因素。

注:新兴市场货币包括马来西亚林吉特,韩元,印尼卢比,泰铢,菲律宾比索,印度卢比,俄罗斯卢布,土耳其里拉,南非兰特,墨西哥比索,巴西雷亚尔。新兴市场货币贬值幅度是指11个主要新兴市场国家货币相对美元平均加权贬值幅度。

再度回到依赖中间价的老路并不是长久之计。如果货币当局认为人民币汇率不应被货币篮子捆住手脚,还是应该寻找合适的时机过渡到浮动汇率。笔者认为,汇改宜早不宜迟,当前是进一步推进汇改的有利时机。美联储下半年重回加息轨道是大概率事件,届时美元重新回到强势地位,汇改引发的人民币贬值超调幅度将会更高。

(作者系中国社会科学院世界经济与政治研究所国际金融研究室副主任 肖立晟)

特别声明文章只反映作者本人观点,中国金融信息网采用此文仅在于向读者提供更多信息,并不代表赞同其立场。转载和引用此文时务必保留此电头,注明“来源于中国金融信息网”并请署上作者姓名。