若标普500再涨10%升至2400点,美股将进入泡沫期

——泡沫何时才真正成为泡沫?波士顿资产管理公司GMO的创始人Jeremy Grantham将泡沫定义为当市场的估值从其长期平均水平升逾两倍的标准差或者是两倍的σ水平时,即可认为市场已经存在泡沫。

然而,通过上述方法测量,美股标准普尔500指数将在升至2400点区间时达到“泡沫”状态,这与当前的点位水平相比要高出10%。

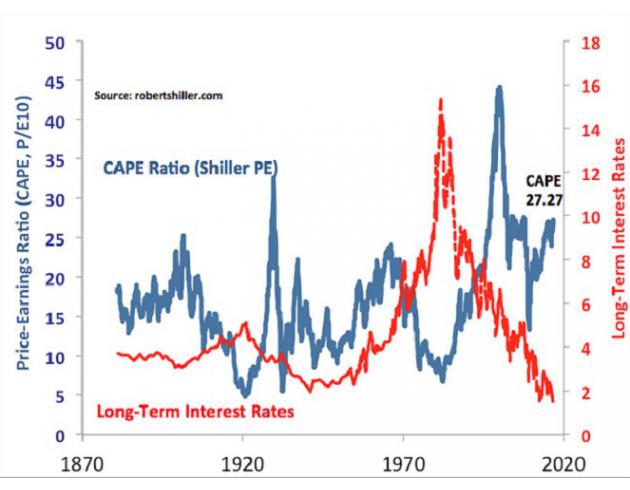

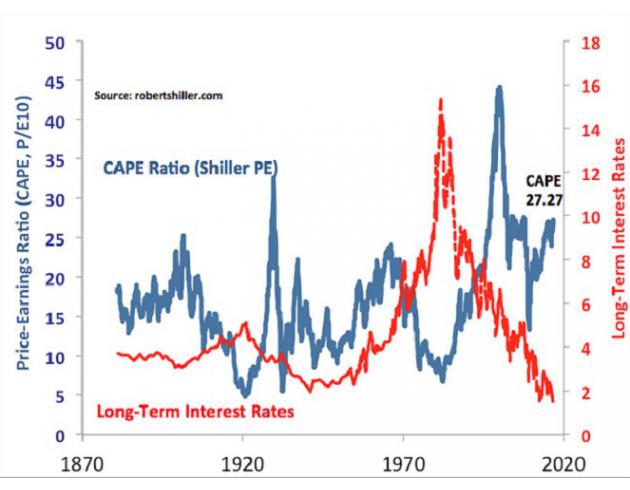

为了评估市场是否有产生泡沫的风险,GMO关注两个主要估值指标:托宾Q值(资产的市价/重置成本),以及席勒市盈率(股价/过去10年平均收益)。GMO然后计算这些指标的长期平均水平,并评估市场与其相距多远。此外,GMO公司也使用实际价格数据。

无论是对个股而言还是对指数而言,PE是一个用来估值最基础的指标。但平时所使用的PE对于未来盈利的预测可靠性不强,尤其对于小盘股。所以市场上有一种PE测算方法强调排除盈利的周期性因素,这就是诺贝尔经济学家罗伯特·席勒发明的CAPE Ratio,即席勒市盈率,席勒教授在计算市盈率时,使用了格雷厄姆建议的周期调整的方法,对盈利采用了10年的移动平均,也就是每股股价/过去10年每股平均收益。

Grantham在2014年给出的数据显示,当美股标准普尔500指数升至2250点时将标志着市场进入两倍σ域区间或者美股基准指数出现泡沫。这一判断与以下情况更接近:长期平均席勒市盈率为16.7,估值的标准差为6.6,意味着大多数时间内,市场估值应该介于以16.7为轴心的上下6.6区间内。

升高一倍标准差意味着席勒市盈率由16.7升至23.3,而两倍标准差则意味着席勒市盈率升至29.9。然而当前,美股标准普尔500指数的席勒市盈率为27.3。如果标准普尔500指数升至2400点,则其席勒市盈率将会升至29.9,也就意味着美国股市已出现泡沫。相比之下,2008年的房地产泡沫是三倍σ事件。

(责任编辑: HN666)