境外期货市场迷你合约的发展及启示

能否成功与合约的制定、交易所的推广以及市场参与者的需求密切相关

迷你合约概念是相对标准合约而言的,其每手交易量一般为标准合约的若干分之一。从国际上看,相对于标准合约,迷你合约的面值通常不超过标准合约的五分之一。除了期货合约外,ETF以及期权等衍生品也有迷你合约。

A 全球主要迷你期货期权合约

早在1868年,美国中美洲商品交易所(MIDAM)就推出了迷你合约进行期货交易。1982年6月,芝商所(CME)推出标准普尔500股指期货,合约乘数为250美元;随后在1996年,CME又推出了该合约的“迷你版”,合约乘数降至50美元,推出后立刻受到投资者的追捧。

纵观国际上成熟期货交易所,大部分都有迷你合约,方便客户进行交易。根据美国期货业协会(FIA)的统计,美国主要的迷你合约交易所主要集中在CME、ICE和NYMEX等,迷你合约标的涵盖股指、外汇、黄金、白银、原油、天然气、玉米、大豆等品种。

国际上有代表性的小型股指期货合约有迷你标准普尔500股票指数期货合约、迷你道琼斯股票指数期货合约以及迷你纳斯达克100股票指数期货合约等。除了美国以外,韩国、新加坡、印度、巴西等也纷纷推出了迷你合约,这些迷你合约主要集中在股指和外汇市场。目前我国境内期货市场暂无迷你合约,不过2014年1月2日,上海黄金交易所挂牌上市了迷你黄金延期交收合约,交易单位为100克/手,而Au99.99黄金实盘合约的交易单位由100克/手调整为10克/手。

从数量上看,截至2015年年底,全球迷你期货和期权合约数量达167只,其中美国占有102只。NYMEX拥有42只迷你期货合约,是美国本土市场上拥有迷你期货合约最多的交易所,而CME拥有7只迷你期权合约,是迷你期权合约数量最多的交易所。在美国本土以外,其他国家和地区拥有的迷你期货和期权合约相对比较分散并且数量有限,其中印度拥有的迷你期货合约是11只。

B 迷你合约的发展

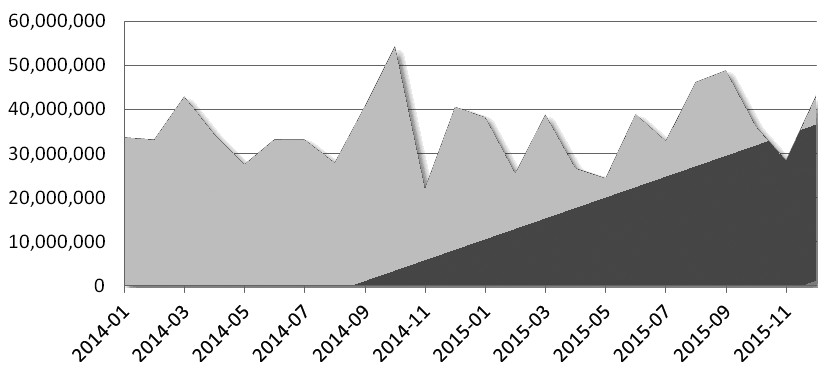

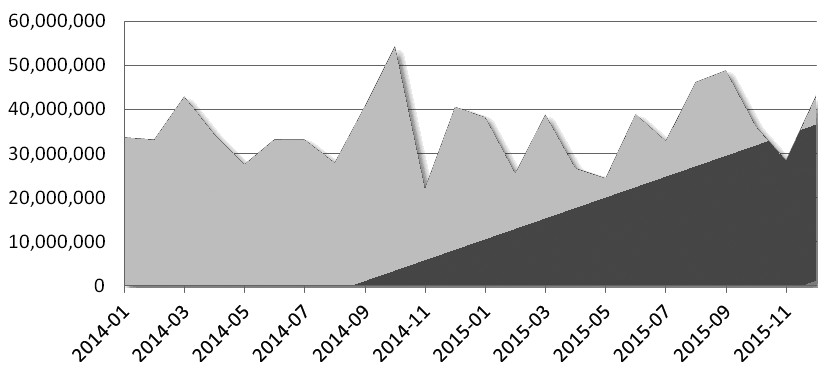

从交易量上看,与标准合约相比,各交易所迷你合约的交易量参差不齐,有些迷你合约取得了巨大成功,而有些不尽如人意。根据FIA的数据,2015年全球主要的35家交易所的迷你期货和期权合约成交量达12.5亿张,同比增长16.5%。CME推出的迷你标准普尔500股票指数期货合约甚至一度超过了标准化合约的交易量,成为全球成交量最大的股指期货合约之一,2015年全年成交量达4.3亿张。

印度多种商品交易所(MCX)在2011年4月上市了超微型黄金期货合约——“金花(黄金花瓣)”期货,该合约是目前全球交易单位最小的场内黄金期货合约,成交量曾占据MCX黄金交易的半壁江山,但是近年来该合约成交量出现萎缩,2015年全年成交量同比下降24%。

尽管近年来不少交易所纷纷推出新的迷你合约,但是同样仍有不少迷你合约退市或者成交量处于萎缩状态。然而,单纯从交易量不能完全说明迷你合约成功与否,判断迷你合约是否成功还可以从市场深度和广度以及投资者参与程度等方面考量。

迷你合约的推出,其背景是全球金融化趋势以及交易所激烈的竞争。

一方面,大合约由于门槛高,使得一些中小投资者无法参与,而迷你合约顺应了中小投资者的需求。国际市场成熟经验表明,许多国家和地区在推出大型期货合约一段时间后,会根据市场发展状况和投资者需求推出迷你型期货合约,而且迷你合约的推出,显著提升了期货的市场流动性和活跃程度。

另一方面,为了争夺市场资源、追求规模效应,近年来各交易所之间的竞争加剧,全球交易所合并浪潮涌现,竞争日益加剧促使交易所不断进行金融创新,推出新的金融衍生工具。目前交易所针对散户推出产品已经成为衍生品市场的一个发展趋势,很多交易所开始为散户投资者量身定做适合他们的品种,通过细分市场提高交易所竞争力。

C 迷你合约的作用

迷你合约的产生在一定程度上顺应了市场的需要。对投资者而言,尽管迷你合约价值小,权利金也比较便宜,但仍具有期货、期权交易的一般特征,能够满足中小投资者通过金融衍生品进行风险管理的需求,进而提升了市场流动性和活跃程度。

对交易所而言,迷你合约也是交易所应对激烈竞争的手段。迷你合约是标准合约的重要补充,推出迷你合约有利于参与交易主体面的进一步扩大,增加市场流动性。近年来,全球期货市场快速发展,交易所在竞争日益激烈的市场环境下,面临着如何提供差异化产品的问题。特别是对于一些较为弱小的交易所而言,如果他们按照同质化的手段与强大的交易所竞争显然不行,所以他们向市场提供差异化产品以及有利于自身发展的定位应对市场竞争,就是要想办法吸引更多的资金实力较小的客户参与交易。

对于经纪公司而言,迷你合约也是增加收入的重要手段。迷你合约的推出,既为散户投资者提供了可以交易高门槛大合约进行风险管理和投机的机会,同时也为经纪公司增加额外经纪收益,也有利于推动期货公司创新服务、差异化服务的发展,可谓是一种“双赢模式”。

D 对我国期货市场的启示

我国未来期货市场要不要推出迷你合约是一个非常重要的问题。一方面,股指等对冲工具不能覆盖中小散户,使得中小投资者通过金融衍生品进行风险管理的客观需求不能得到满足,因而需要迷你合约提升市场流动性,增加中小投资者的风险对冲工具;另一方面,我国期货市场的投资者结构正逐步由散户为主向机构投资者为主的格局转变,而迷你合约可能会加重市场投机氛围。

迷你合约能否被市场所接受,与参与交易主体的结构紧密相关。从境外经验来看,在参与交易的主体结构是以机构和产业大户为主的国家,一般来说迷你合约不会受到追捧。而以散户为主的国家,迷你合约不仅存在于期货交易所,同时还存在于中远期市场,并且中远期市场的合约更加迷你。

迷你合约能否成功,与合约的制定、交易所的推广以及市场参与者的需求密切相关。一般来说,并不是所有的合约都适合推出迷你合约,并且在推出时机上需要充分考虑市场环境。迷你合约的推出,需要标的产品和标准合约运行多年,有足够的市场认可度和参与度,才能保证迷你合约能够顺利运行。

推出迷你合约意味着投资者参与门槛的降低,提升资金使用效率。迷你合约所涉及的投资者覆盖面广、分散性大、风险承受能力相对较低。对此,推出迷你合约,必须合理设计其规格,减少市场操纵行为对迷你合约交易的影响。对于期货公司而言,由于迷你合约主要面对的是中小投资者,其风险承受能力较一般机构投资者弱,因此需要加强对中小投资者的教育,以维持市场的长期、稳定、健康发展。

推出迷你合约需要制度上的创新。以商品期货为例,商品迷你合约需要面临的障碍是交割问题,一般商品合约的交割单位是固定的,然而商品期货迷你合约交易与交割单位不能长期分离,到最后交易日前必须将较小的交易单位实行化零为整。因此需要在交割制度上进行创新。比较可行的办法是将交割方式改为现金交割模式,从而降低交割流程繁琐带来的交易障碍。