站上利率大周期的拐点——美联储资产负债表收缩的历史路径与经验

本文作者为招商证券(600999,股吧)固收研究团队孙彬彬、周岳、高志刚。

联储纽约分行即将开始的小规模国债及MBS出售计划,意味着联储可能通过主动收缩资产负债表以推动货币政策的进一步正常化。

那么,美联储资产负债表收缩带来的影响会有哪些?

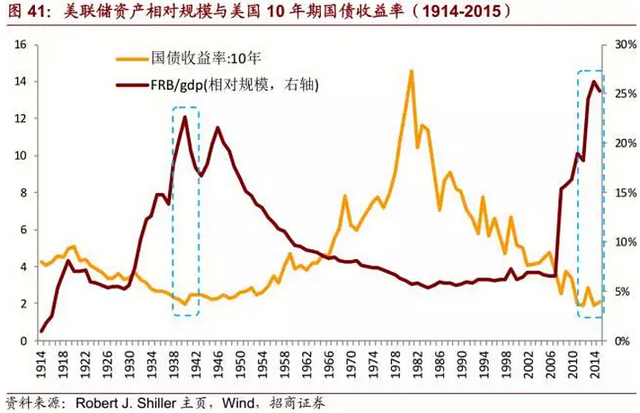

本文将从美联储资产规模的绝对指标(资产负债表总资产)和相对指标(总资产除以名义GDP)两个角度,来衡量联储资产规模的变动,同时观察绝对指标与相对指标收缩初期的不同资产表现。

从历史经验来看,联储资产规模收缩期:各项资产价格走势的规律并不突出。

但是需要明确的一点是,我们已经走在了全球流动性大拐点的边缘,同时可能站在利率大周期的拐点上。

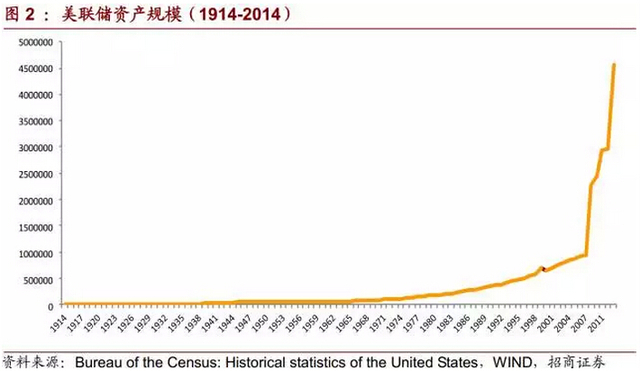

从美联储资产负债表的历史数据来看,联储资产的规模大部分年份都是扩张的,而收缩相对出现的年份较少,因此,为更好的区分历史时段,我们第一步以联储资产负债表的资产总规模构建了联储资产绝对规模指标(下文中的绝对规模、联储资产规模均指这一指标),然后梳理了联储资产绝对规模收缩的年份及对应的宏观、政策背景,再以收缩时期为中心,研究其绝对规模收缩的影响。

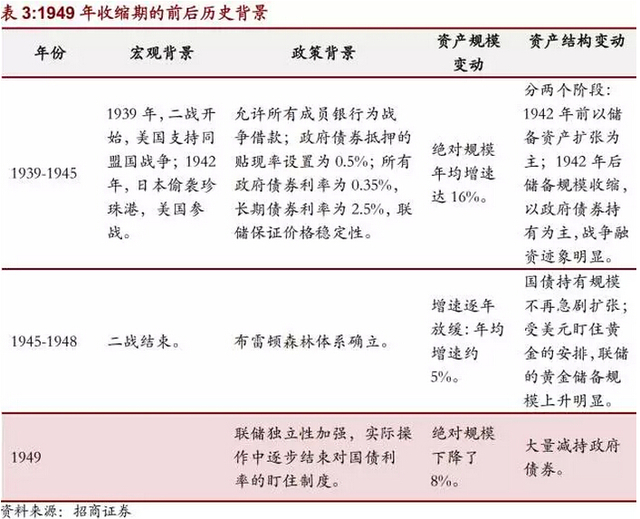

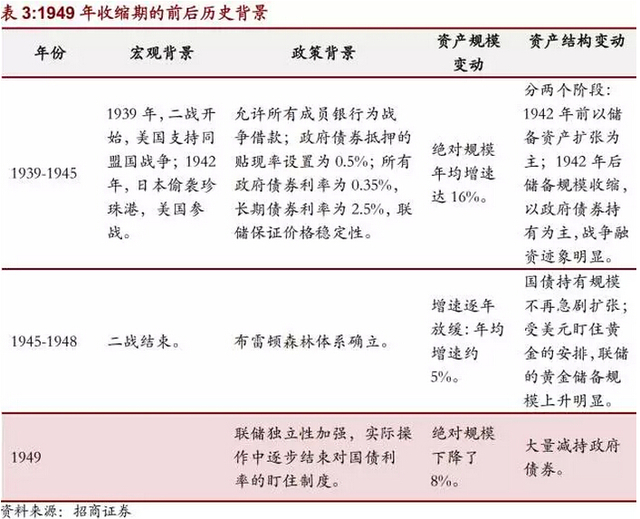

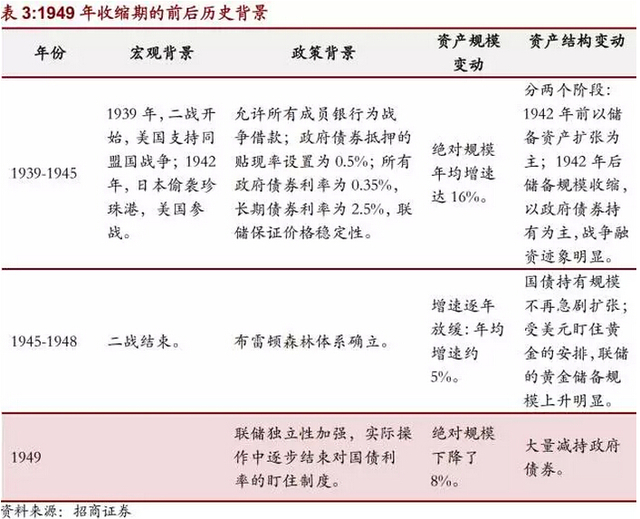

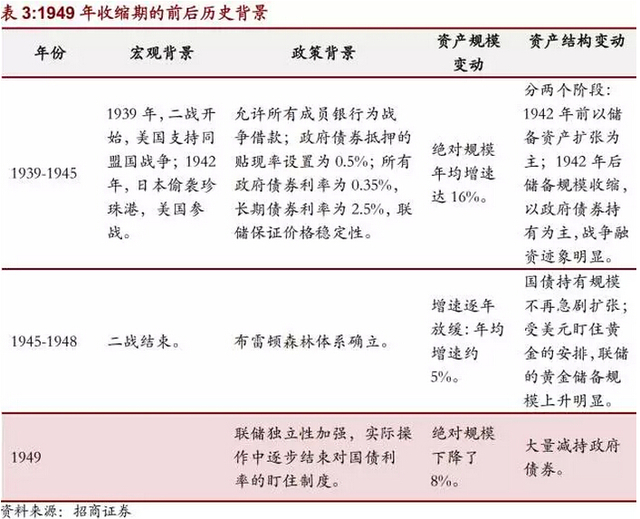

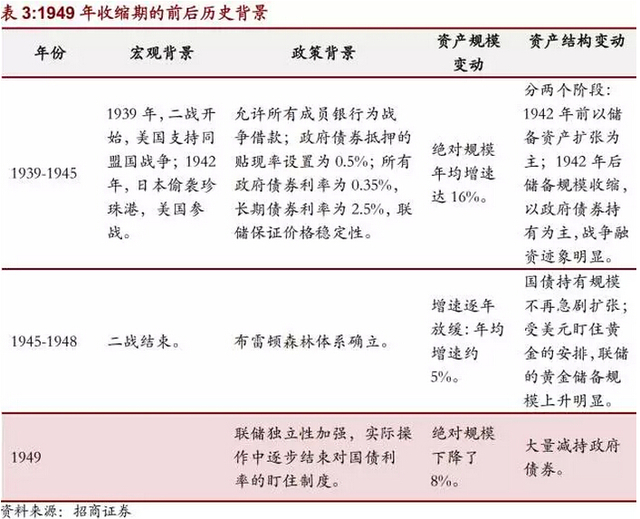

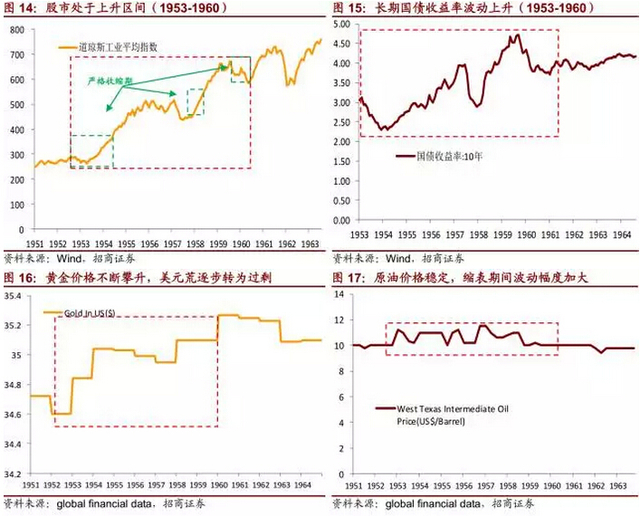

1914-2007年间,联储资产负债表的绝对规模共有4个主要的收缩期:1920-1930、1949、1953-1960、2000年。

需要说明的是:这4个收缩期中1920-1930年以及1953-1960年两阶段内联储资产规模并非严格地每年收缩,但考虑到这两个时间段内联储资产规模首尾时间收缩明显,中间的微扩张期年均扩张仅为1%左右,可视为一个大收缩期内的波动,因此,我们统一将这两个时间段分别视为一个收缩期。

通过梳理,我们以这4个收缩期为核心,在随后的章节中通过分析每段收缩期的前后背景、联储资产规模和结构具体变动以及对应的大类资产市场走势的情况来分析美联储资产负债表收缩的前因后果以及影响。

1920-1930年:第一次收缩

从图2可以看到:1920-1930年期间,联储资产绝对规模总体下降约18%,年均收缩幅度达到1.59%,具体可分为两个阶段:

起始年份1920-1923年与结尾年份1930年是明显收缩时期,其中1920年首次出现收缩,幅度达-1.11%,1921年降幅更是高达-17.64%,1930年,联储资产规模收缩了-4.71%;1922年,由于国债项目的增持,加上1921年大幅收缩背景下,其他各项资产收缩速度放缓,联储资产规模出现了增幅约2%的扩张。

(1)收缩前后背景

美联储自1914年开始管理货币系统,在最初的两年期间,联储对成员银行拆借利率设定高于市场利率,商业银行无动力向其借款,因此,联储资产中贴现规模微不足道。同时,《联邦储备法案》确立了“真实票据”(real bills)原则,即:只有基于商业交易的短期票据可作为联邦贷款的抵押,要求以100%比例的真实票据及40%比例的黄金作为双重准备金。联储的扩张能力不足,资产项主要以黄金储备为主。

1917年,美国参与一战,联储此时为财政部所控制,而财政部此时亟需为快速增长的战争借款融资,稳定市场对战争债券的定价。自1916年开始,联储便开始打破“真实票据”原则,可基于政府债券作为抵押发放贷款给商业银行。真正为战争融资铺平道路的是1917年通过的《联邦储备法案修正案》:修正案降低了对联储票据的储备要求(60%bills+40%gold),同时,准备金率要求从18%降低到13%,联邦政府发行基础货币能力大增,私人领域购买大量政府战争债券,然后用这些债券作为抵押从联邦政府那里获得低于市场利率的资金,从而从每次交易中套利。

通过政策修订,联储提高了其战争融资能力,在1917-1920年期间,由于联储贴现能力的扩张,贴现资产规模快速扩张,比率由近0的水平蹿升至50%左右,而黄金储备的规模也因“真实票据”原则要求而快速增长,联储资产扩张释放货币的结果是美元购买力的下降,Friedman & Schwartz估计5%的战争费用是通过“通胀税”支付的。

1920年开始,随着战争的结束,联储为战争融资的相关措施开始退出,逐步收紧各项政策要求,贴现规模快速下降,黄金储备在总资产中的比例占据绝对主导地位,央行资产负债规模进入了缓慢的收缩期。

1929年,大萧条极大地改变了联储的资产负债表和操作手段。“ The Emergency Construction, Emergency Banking, and Industrial Advances Acts”准予联储发放资金给非成员机构及公司。同时,“Glass-Steagall Act”首次允许联储基于“任何合意的抵押品”向成员银行发放贷款,其次允许政府债券在公开市场买卖,给予美元发行足够的支持,同时也给予了美元除贴现以外的公开操作空间。政府债券自此在联储资产负债项目中快速增长,使得联储进一步偏离“real bills”原则。

美元开始与黄金脱离:1933年开始,私人持有黄金非法,黄金在1934年1月30日被要求兑换成美元,次日,美元1盎司黄金贬值到35美元1盎司,由此所获资本利得归属于国库而非联储,联储作为财政部的战争取款机的本质一览无遗。

观察联储资产负债规模严格收缩期(1920-1921年、1923年和1930年):

道琼斯指数处于震荡下行区间,1920年从104.55点跌至71.75点,1921年又回升至79.90点;1923年,从97.92点降至94.09点;1930年大萧条发生,股指先从252.12回升到287.97点,随后又大幅下挫至170.26点。

10年期国债收益率1920年初为4.97%,年末上升至5.09%,1921年又下行79BP;1923年下行30BP,1930年微上升5BP。

原油价格涨跌互现,总体出于阶段底部。1920年从29.8美元/桶降至15美元/桶,1921年又回升至19美元,1923年初价格为18美元/桶,年底上升至19美元,1930年油价由14.5美元/桶先大幅下降至10美元/美元的水平,随后由回升至13.8美元/每桶。

金本位制下金价波动受限。这一期间,由于实行黄金本位制,美元与黄金维持固定比例,因此,黄金价格波动极小。

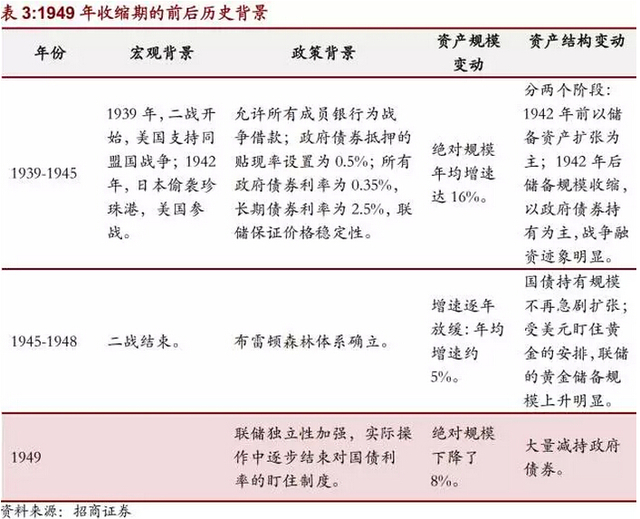

1939年,二战正式在欧洲展开,在1942年前,美国支持同盟国的方式是向同盟国提供战备,同时,封锁协约国,因此,美国在此时实际上就已开始战备工作,联储允许所有成员银行为战争扩张借款,同时,政府债券抵押的贴现率也设置为0.5%,受此影响,储备资产规模快速上涨。

1942年,日本偷袭珍珠港,美国参战,财政部发行大量胜利债券(Victory loans)为战争融资,为支持财政部债券融资,联储将公开市场操作中的所有政府债券利率设定为为0.35%,长期债券利率设定为2.5%,且保证政府债券融资价格的稳定性,这种固定价格制度使得政府能够大量的发行“胜利债券”(Victory loans)支持战争,且确保了私人领域投资者的收益。

结果是联储资产负债表中政府债券比例快速提升,同时,通胀率达到20年代以来的最高水平。战时工资和价格控制成功地控制了通涨,但造成了短缺,1946年,价格控制的放开又导致通胀率的飙升。

1946年,二战结束,联储非常急切获得货币政策的独立性。美元与黄金之间的联系由于战时政府债券的持有而岌岌可危,但此时,债台高筑的美国政府为如何偿还这些高昂的国债利息而忧心忡忡,为减轻财政部这一压力,联储并未通过减持政府债券来维持40%的黄金储备要求,而是在1945年直接将这一比率设定降至25%。

联储未减持政府债券、维持低利率的弊端在于:在经济增长和复苏时造成经济过热和通货膨胀。为增强通胀调控能力,美联储在实际操作过程中开始考虑收缩规模,直至1951年,经过长期复杂的谈判,美国财政部终于同意让美联储根据需要自行设定利率,实现经济稳定。双方于1951年签署了《美联储?财政部协议》,这一协议具有十分重大的意义,因为这是美国政府第一次明确承认,美联储应被允许独立运行。

同时,这一期间,最为重要的事件是布雷顿森林体系的建立,确立了:各国货币固定盯住美元,美元维持35美元兑1盎司黄金的比例的双盯住制度。布雷顿森林体系最为直接的影响就是联储要增持黄金储备以维持美元与黄金的固定比例,同时,这期间增持黄金储备的另一个作用主要是,释放更多的储备货币——美元,以缓解战后的美元荒。

但是,黄金储备比率在1950年后大幅下降,这是受朝鲜战争爆发影响,联储再度大量增持国债,使得国债比例上升,储备资产比例相对下降,可以看出这一时期联储的储备资产绝对规模并没有出现明显的大幅收缩。

朝鲜战争的另外一个重要影响是:联储资产负债在1951年美联储从财政部获得独立地位后并没有延续1949年的收缩状态,这是一定程度上支持财政部的战争融资的体现,联储增持了国债,同时未收缩其他项目,因此联储资产负债表再度进入扩张通道。

总体而言,1945-1948年,联储资产负债表表现为政府债券规模总体稳定,黄金储备规模和比率逐步攀升。1949年后,朝鲜战争爆发,美联储增持国债以支持战争融资,联储资产绝对规模开始扩张,国债比例迅速上升,受此影响,黄金储备比率下降;同时,由于美联储从财政部获得独立地位,联储资产负债规模和结构比例变动相对温和。

道琼斯工业平均指数先抑后扬,从179.63点上升至196.70点;

国债收益率基本走平,收益率上升1个BP,1949年的联储缩表行为长期国债收益率走平,随后,随着朝鲜战争爆发以及联储货币操作的独立,国债收益率这一上升趋势持续到了1952年。

金价从34.71美元/盎司微降到34.69美元/盎司,1949年,当联储资产负债表进行缩表操作时,美元进一步收紧,金价略微走低。

原油价格稳定:二战结束后,国际原油价格一直处于下行区间, 1949年前后基本趋稳,价格在11美元/桶左右。

(1)收缩前后背景

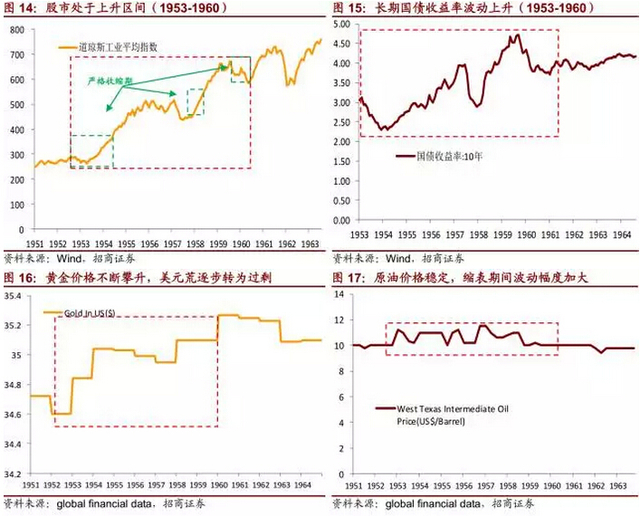

布雷顿森林体系要求维持美元与黄金的稳定兑换比率,但朝鲜战争和马歇尔计划导致大量美元输出海外,1958年开始,这些海外美元回流提高了对黄金的兑换需求,“特里芬难题”开始困扰联储。

为解决“特里芬”难题,联储及众多欧洲央行建立伦敦黄金池试图将黄金的伦敦市场价格稳定在35美元每盎司,却未能应对投资者的购买,该黄金池于1958年初崩溃,联储紧急解除黄金储备要求应对黄金外流导致的法定准备不足,但美元的兑换潮仍未停止,各国央行持续要求兑换黄金。

1959年,联储同意放弃在联邦法案修正案中所获得的对商业主体的直接拆借资金的资格,这一资格直到1991年才正式恢复。

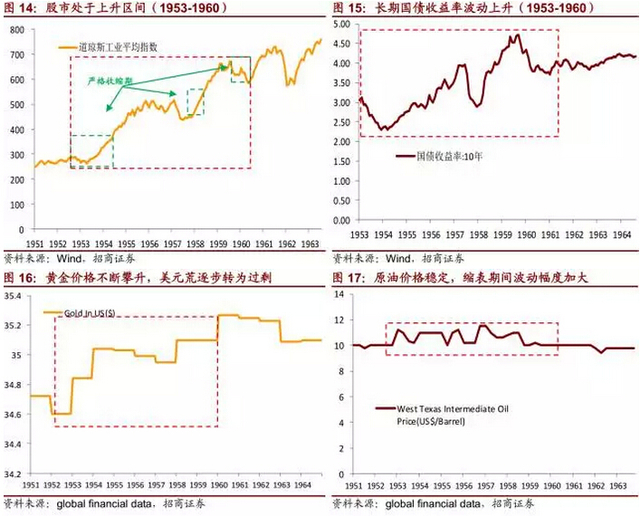

总结而言,我们认为这一时期央行资产负债表的收缩是历经大萧条和二战后极度膨胀的联储资产负债表回落的一个体现,仍然是二战后1949年左右缩表的一个延续,朝鲜战争的爆发打断并延缓了这一个缩表的过程。从结构上来讲,本阶段缩表首尾时期的表现不同,1953-1954年是战争结束后减持国债的反映,1958、1960年两次收缩则是由于美元信心不足对美联储黄金储备的冲击导致的储备资产减少。

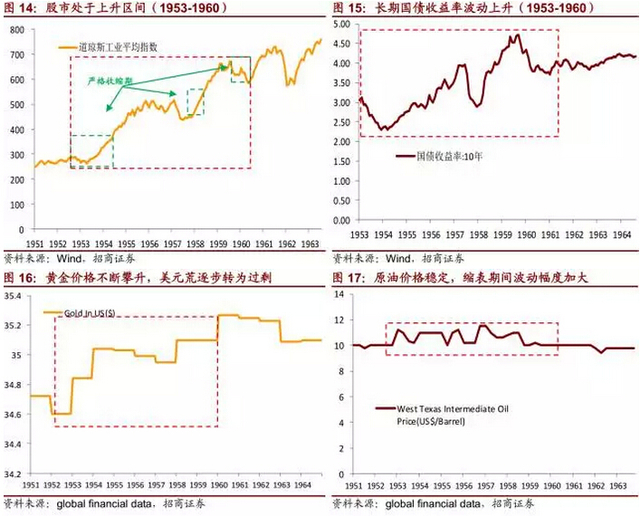

道琼斯工业平均值变动情况:1953年下降约6.5点(288.43-281.14),1954年大幅上升至393.83点;1958年由445.67点大幅上升至566.42点;1960道指下行,从655.38点降至609.53点。

国债收益率:1953年下降35BP,1954年回升13BP;1958年上升93BP、1960年又下降88BP。

金价在这一时期由于美元荒转变为美元过剩,金价在严格收缩期间小幅上升(1953-1954:34.6-35.04;1958:34.9-35.4;1960:35.1-35.27美元/盎司)。

原油价格逐步稳定在10美元/桶的水平。在联储资产负债表收缩期间,原油价格波动加大,且整体略微走高:1953年逐步由11美元/桶左右的价格降至10美元,1954年初上升至11美元/桶左右,并稳定在这一水平。1958年油价再次从11美元左右的水平降至10美元左右的水平,到1960年一直稳定在这一水平

90年代后期美国互联网经济泡沫现象严重,2000年3月纳斯达克指数攀升到5048点,联储在1999年-2000年早期将利率提高了6倍,大量证券逆回购在2000年到期,受此影响,联储资产总规模出现萎缩。

道琼斯工业平均值本年由11281.26点震荡下行至10651.61点。

十年期国债收益率大幅走低,下降142BP。

黄金每盎司的价格:年初由288.05美元上升至315美元,后期开始走低,到年末收272.25美元。

原油价格年初为26.9美元/桶的水平,到年中上涨至32.5美元/桶,下半年开始走低,年底价格为26.8美元/桶。

我们根据IMF研究央行资产负债表所常用的指标,通过用央行资产负债的绝对规模除以名义GDP构建了央行相对资产规模。

联储资产相对规模的历史变动

我们先梳理2008年之前美联储央行资产负债表相对规模收缩的时间段及对应的观点年份,其中1946-2007年大收缩期内有许多年份发生微波动,由于其持续时间极短,且在大收缩区间中,就不再赘述。

(1)1920-1929年

1920年开始,经历一战的美联储放慢绝对规模增长速度,根据本文前述分析,起始年份1920-1921年都处于收缩时期,1922-1929年扩张速度约为1.24%,但这期间名义GDP年均增长5%以上,因而相对规模持续收缩。

本收缩阶段的终止,并非由于联储资产绝对规模的扩张,相反,1930年大萧条开始时,联储资产负债规模大幅下降8.5%,但是由于大萧条冲击下,名义GDP下降11%以上,因而,联储资产相对规模发生了扩张。

这一时期两个拐点:1920年、1930年。

(2)1937年

大萧条冲击缓和后,自1934年起,名义GDP就保持高速增长,但这一期间联储规模扩张速度也在10%以上,因而相对规模总体扩张。但1937年,央行资产绝对规模在前期高速增长的背景下增速放缓,不足3%,而GDP仍然保持9.6%的增速,因而相对规模出现收缩。

拐点时期:1937年

(3)1941-1943

1941-1943年,二战陷入僵持阶段,军备和战时扩张也随之进入缓慢增长期,联储的资产绝对规模增速下降,但此时全面开动起来的美国生产能力,使得GDP增速大幅跃升至近20%,因此,联储资产相对规模出现明显收缩。

本次收缩是受GDP大幅波动影响,因此,当1944年名义GDP增速再次降至10.5%,并持续下降的时候,联储资产负债表的相对规模又再一次进入扩张区间。

这一时期的两个拐点:1941年、1944年。

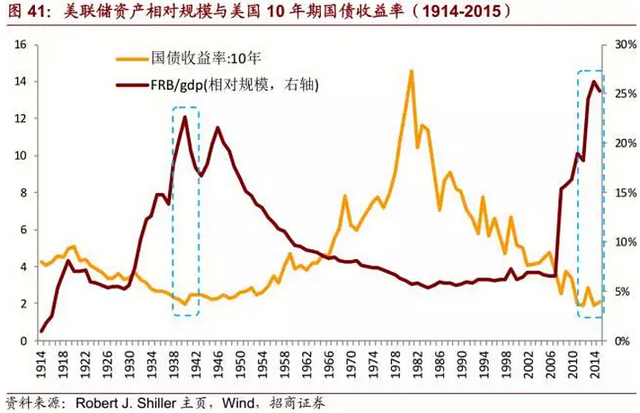

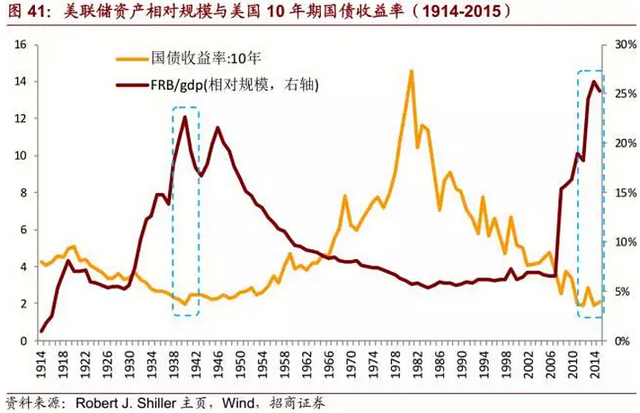

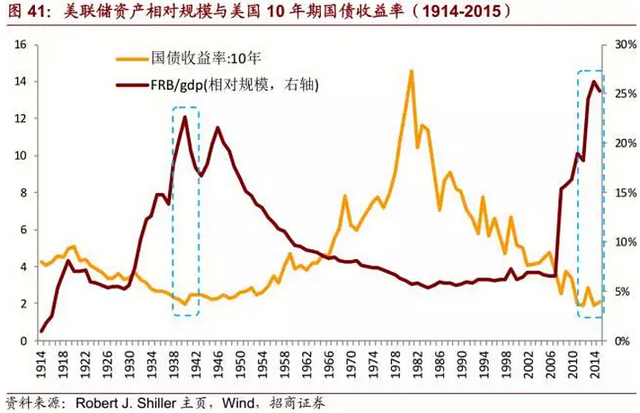

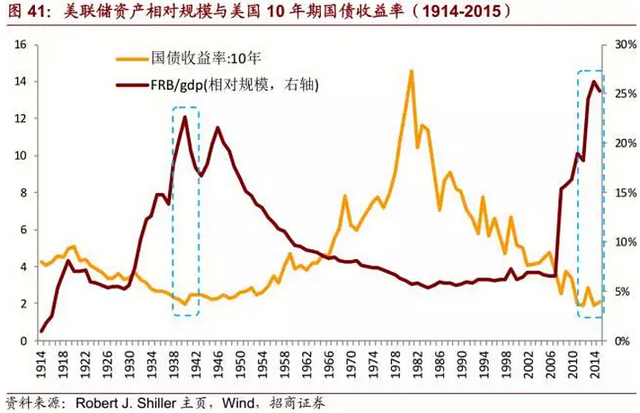

二战结束,联储资产负债表绝对规模并没有立即收缩,同时由于战后美国生产收缩,美国名义GDP规模大幅下降,因而1945-1946年,联储资产相对规模上升到22%,这一历史最高水平直到08年金融危机后才被打破。

1947年,由于GDP增速恢复,加之联储操作独立性加强,逐步收缩规模,联储资产相对规模进入了历史上最长的收缩期。

无疑2008年的金融危机是开启相对规模长期收缩后再扩张的一个拐点时期,但实际上,联储相对资产规模大约在1981-1985年期间就开始逐步稳定在6%左右的水平。因而,我们也可以把1981-1985年视为一个拐点:在这之前,是联储资产相对规模缓慢回落时期,之后是稳定时期。

而且1981-1985年也是一个很值得关注的时期:美联储在这期间完成了利率市场化。

这一时期三个拐点:1947年、1981-1986年、2007年。

我们重点关注 1920-1929,1941-1943以及1947年后相对规模收缩阶段最初1-2年的大类资产走势:

股指:1920年由104.55点下降至71.15点,1921年回升至79.90;1941年由129.99点下降至110.68点,1942年回升至117.12点;1947年由176.15点微升至179.24点,1948年又回落至176.29点。

10年期国债:1920年上升12BP,1921年大幅下降79BP;1941年上升51BP,1942年微升1BP。1947上升19BP,1948下降13BP。

黄金价格(每盎司):1920年金价由20.68美元降至20.58美元,1921年稳定在这一水平;1941-1942所处时间段金价都为33.85美元;1947-1948也同样稳定在34.71美元。

油价(每桶):1920年由30美元大幅下降至15美元左右的水平,1920年再回升至20美元左右;1941年油价由15.8美元左右价格下降至15美元左右,1942年再下降至14.7美元附近;1947年油价由11.5美元左右下降至15美元左右,并在1948年稳定在这一水平。

类似大萧条一般的金融危机在2008年再次冲击美国经济,危机前后美联储资产负债表结构发生了重大变化:

危机前,美联储资产负债表结构上90%左右为持有国债,绝对规模上保持非常平稳的微扩张态势,相对规模也稳定在6%左右的水平;

危机发生后,得益于1991年联储放开了紧急情况下对个人、企业和商业机构贷款的限制,美联储出手持有了大量非政府机构债权,导致杂项资产、银行间贷款、存款机构存款(危机发生后,扩张的流动性并未完全释放,在周期下行情况下,商业银行在央行存储了大量的超额准备金)等科目快速增长,同时政府债项目的持有也发生了重大变化,联储资产项目的短期债券逐步被替换为长期债券。

随着危机的缓和,紧急救助措施逐步退出,银行间贷款等资产项目又急剧萎缩。

随后,为刺激经济的进一步企稳,美联储开始了数轮量化宽松政策,国债项目总体规模稳步扩张,但由于美联储推出的三阶段QE中购买抵押贷款支持证券(MBS)作为一项主要手段带来“机构与政府资助企业支持证券”项目的快速扩张(目前占比40%左右),使得国债项目所占比例不升反降,从危机前的90%的水平降至目前的55%左右。

总体而言,这一时期,美联储资产负债表的特征是:在危机发生之时采取多种紧急措施向市场注入流动性,资产负债表规模与结构发生巨大变化;随后,2009年危机冲击缓和,非常规资产项目迅速萎缩,联储增持MBS及中长期债券进行对冲,自此到2012年一直进行结构调整;随后为推动经济企稳,推出量化宽松政策,又进一步推动了联储资产负债表规模的攀升。

次贷危机后联储资产负债表绝对、相对规模收缩时期

2008年危机爆发时,美联储紧急持有了大量非政府机构债权,导致杂项资产、银行间贷款、存款机构存款等科目快速增长,2009年这些措施退出时,美联储增持大量MBS以及中长期国债(即图33中的:其他国库券)用以对冲。

本年资产结构变动剧烈,绝对规模出现微收缩,收缩幅度约0.15%。

需要关注的年度是2012年:2012年年中微微缩表,年末走高。

(2)绝对规模收缩时期:2015年

2015年总体波动平缓,年末微微收缩,收缩幅度达-0.51%。

(3)相对规模收缩时期:2012年

2012年全球市场流动性动荡比较大,联储概念资产绝对规模年内波动明显,中长期国债持有速度放缓,绝对规模收缩0.33%。但另一方面,危机影响消除后,名义GDP转好,增速达到4.1%,使得相对规模从18.98%降低到18.29%。

但随后联储持续的量化宽松操作大幅增持中长期国债和MBS资产,又大幅推高了央行资产的绝对规模,因而相对规模的收缩也再次中断。

(4)相对规模收缩时期:2015年

2015年美联储开始加息,标志货币政策开始收紧,本年度联储资产负债表绝对规模平稳,年底略微走低,总体呈现收缩状态,同时,名义GDP增速达到3.4%,因此联储资产相对规模由高点26.26%收缩至25.26%。

次贷危机后大类资产市场走势

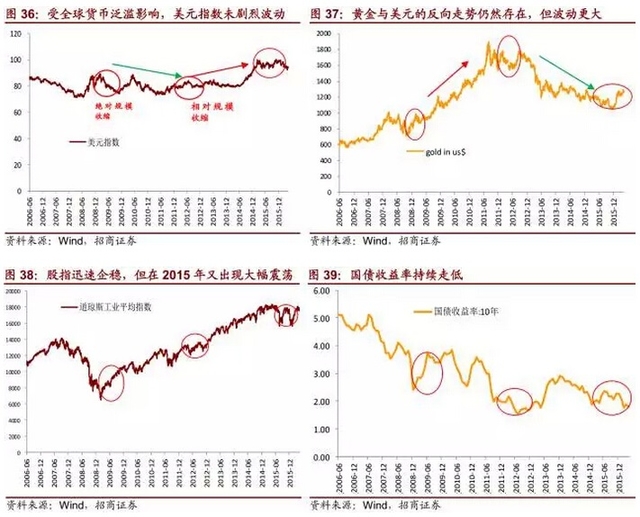

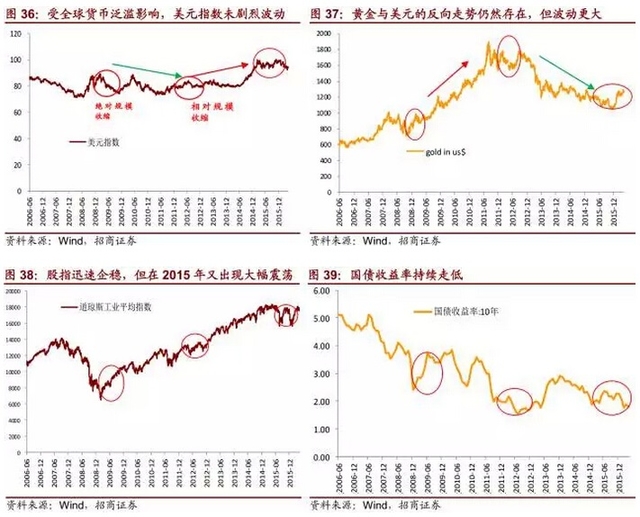

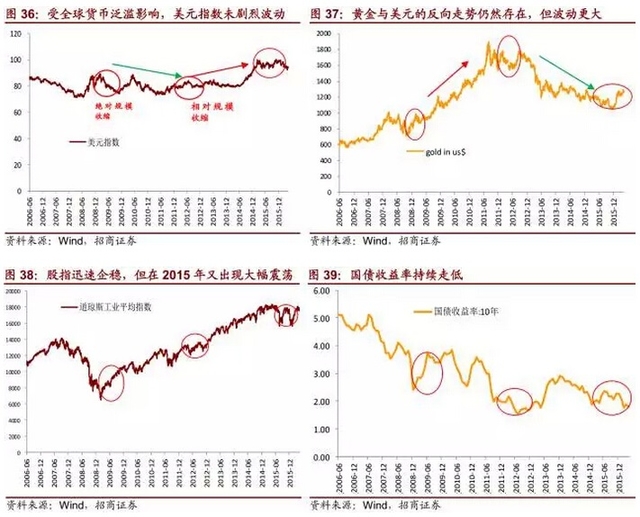

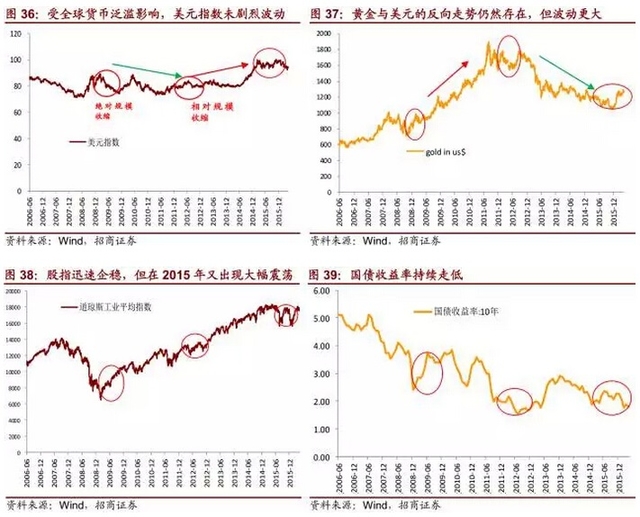

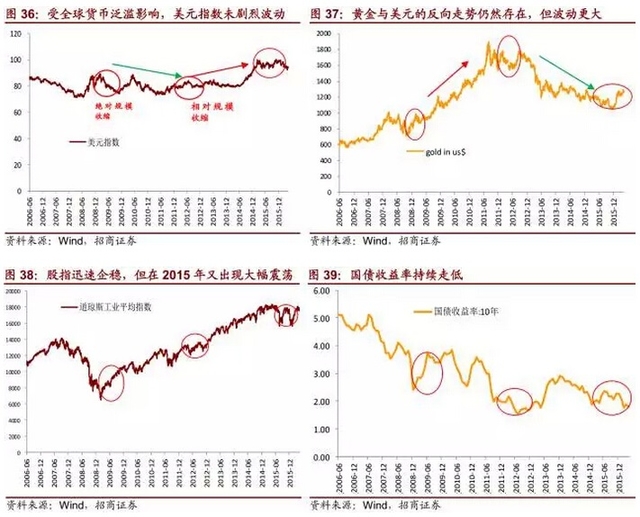

美元指数:2009年由80.92降至77.92;2012年由80.28贬至79.76;2015年,又由90升至98.70.

黄金价格(每盎司):2009年,由874.5美元上升至1104美元;2012年,由1566.27美元上升至1675.35美元;2015年金价由1186.3美元下降至1059.1美元。

股指:2009年有8396.2点上升至10433.44点;2012年由12550.89点上升至13104.14点;2015年,股市大幅震荡,年初为17945.41点,最终收17542.86点,略微下行。

10年期国债:总体趋势下行。2009年上升127BP;2012年下降19BP;2015年上升21BP。

原油价格(每桶):危机后,先回升,后震荡大幅下降。2009年每桶价格由36.84美元大幅回升至72.67美元;2012年由105.02美元下降至93.76美元;2015年再由47.6美元下降至37.04美元每桶。

(1)绝对规模VS相对规模

绝对规模的变动直接并且仅来源于央行资产负债项目的变动,因此,这一指标直接反映了央行的政策操作,对短时间段的有重要参考意义。但是,绝对规模如果不对比对应时期的GDP变动,难以判断其变动是否合意。其次,长期来看,由于经济的发展,央行资产规模呈现出扩张的单一态势,但是,对比美联储1919-1929、1960-2007年间的相对规模变化,可以看出,绝对规模忽视了经济背景,不能准确反映出长期趋势。

央行资产相对规模能反应长期情况,但是这一指标由于由绝对规模和GDP两部分组成,因此,容易受GDP干扰,例如大萧条(1930)期间的美联储,资产负债规模已经进行了大幅收缩,但是由于经济冲击更加强烈,央行资产相对规模指标却表现出了扩张态势。

总结而言,绝对规模指标更适宜于观察短期央行资产负债表的变动,而相对规模对于分析央行资产长期趋势更有效。

绝对规模,从历史总体来看,联储资产规模呈现出了持续扩张态势;短期而言,其短期的异常波动,往往源于对应的货币政策的重大变化,而货币政策往往是基于经济基本面的应对。例如美国一、二战期间扩张的背景源于:央行从属于财政部,而财政部需要为战争融资;又例如经济危机往往需要央行执行宽松的货币政策,因此联储资产负债表进行了扩张。

相对规模,长期而言,联储资产的相对规模显示出了某种回归的趋势,例如1919-1929年、1960-2007年的美联储相对资产规模都逐步收缩并稳定在6%的水平。资产结构,危机期间,联储资产结构往往呈现出多样化的情况,这是由于央行要通过各种经济政策给市场注入流动性,具体结构变动程度也受政策框架影响;而这些紧急手段持续时间往往很短,因而危机后资产结构又会迅速变化,部分常规项目需要大幅扩张以对冲非常规资产项目的萎缩。

(3)联储资产规模缘何而收缩?

首先,只有猛烈的冲击才会引起联储规模资产负债表快速的扩张,只有面对次贷危机、大萧条以及战争等短期暴力冲击时,联储资产规模才表现出明显的扩张,除此之外,无论是滞涨还是石油冲击都未能促使其资产负债表作出大幅反应。

其次,央行资产负债表收缩是前期宏观矛盾缓和后,极速膨胀的央行资产负债表的回落,因此,这种收缩不是为了解决某个宏观矛盾,而是表明前述宏观矛盾的解决或者趋于缓解,具体表现为:

每段收缩期都紧跟一段快速扩张期后;

每段收缩期,央行资产负债表资产项目收缩的部分都是前期扩张的部分;

每段收缩期,都与前期宏观冲击的缓和相重合(战争结束、经济增速回升);

当收缩期开始后,前期矛盾未表现出真正的解决,则收缩期立即转为扩张(例如1941-1942年期间)。

总结而言:美联储资产负债规模的快速扩张源于战争、危机等强烈冲击,且央行资产负债表对危机的反应方式取决于央行的制度安排,扩大的央行行动权限能够使得联储更快地针对危机做出反应。而联储资产负债规模的收缩,是前期短暂宏观冲击消散时,措施退出的结果。

(4)联储资产规模收缩期间,主要资产交易市场的走势如何

首先,联储资产负债绝对规模收缩期间,各主要资产市场走势如表9所示:

(1)联储资产负债表下一步将如何变动?

2008年次贷危机以来美联储资产负债表的快速扩张将面临进一步常态回归压力。

理由有三:

一是,金融危机后联储资产规模的扩张速度只有一、二战以及大萧条时期可以比拟,这种短期极端冲击带来的大幅扩张在冲击缓和后都会出现绝对规模的收缩。联储本次扩张因金融危机而起,也会因经济企稳而收缩。

二是,虽然不易判断联储资产的绝对规模应该处于何种水平,但是从相对指标来看,联储历史上的相对规模在宏观环境稳定的情况下一般会缓慢回落并稳定在6%左右的水平(1920-1930以及1950-2007),目前美联储高达25%的相对资产规模要高于大萧条加二战双重叠加冲击时的水平(22%),从历史经验来看,这一水平并不合理。

三是,宏观冲击带来的联储资产项目结构的变动使得联储资产结构偏离历史常态,所持有的项目也非历史常规类资产项。次贷危机发生时,联储出手持有了大量非政府机构债权,导致杂项资产、银行间贷款、存款机构存款等非常规科目快速增长,随后退出时,联储通过增持MBS、长期国债资产进行对冲,但从历史来看,MBS并非联储常规主导资产项目,而国债期限结构也极其失衡(短债趋于0),因而有收缩调整必要。

(2)联储缩表操作有何影响呢?

从历史经验来看,联储资产规模收缩期:各项资产价格走势的规律并不突出。但是需要明确的一点是,如果按照相对规模指标的变动趋势,我们可能已经走在了全球流动性大拐点的边缘,同时可能站在利率大周期的拐点上。

因为相对指标是货币政策和宏观经济的综合反映,逐渐向常态回归,意味着危机模式的终结和资金回笼的开始。