欧洲央行利率决议来袭,为何料其难以贬值欧元?

——北京时间下周四(9月8日)19:45,欧洲央行将宣布其9月利率决议,且在随后20:30欧洲央行行长德拉基将会召开新闻发布会。市场预期,欧洲央行不可能在此次会议上降息,但是德拉基或将确认资产购买计划更可能延续到明年三月而不是提前结束,当然,相比于“必要时将把资产购买计划延长到2017年3月或之后”,变化较小,此外,欧洲央行可能将不得不上调每种债券的可买入比例。但是这一切或许均无法迫使欧元贬值,这有是为什么呢?

摩根士丹利表示,其维持看涨欧元的观点。然而摩根士丹利同时指出,美联储利率的提高将会施压那些对前端利率差异敏感的货币,一般来讲低收益货币属于该类,但是具体到每个个体将有所区别,例如摩根士丹利认为,欧元和瑞郎仍然应该获得支撑,因为两地金融机构的资产负债表较差,因而其无法通过输出以当地货币计价的长期资本来弥补其经常账户盈余。

虽然更为激进的货币政策将能够推升通胀目标,但是欧盟核心成员国避免进一步采取更为激进的政策举措将会致使当地的实际利率升高,从而最终导致欧元和瑞郎相对于其它货币难以贬值。

此外财政政策方面,欧盟并不是财政政策的积极倡导者,相反其表现消极。由于因遭受地震毁灭性破坏,意大利正在考虑采取更多的财政政策以修复其基础设施,但是仍然需要市场拭目以待。尽管财政刺激可以提振经济增长前景,但是欧盟并不打算解除2009年实施的债务限制。与此同时,欧盟似乎也不会改变其通胀目标。总之,欧盟政策的激进程度将不足以推升其通胀预期,从而也将无法使其实际利率降至足以打压欧元的程度。

在其内部,欧盟或许会发现,由于其劳动力市场疲软、企业盈利能力较差及其金融机构较差的资产负债表无法避免信贷增加,因而其将很难推升其通胀水平。

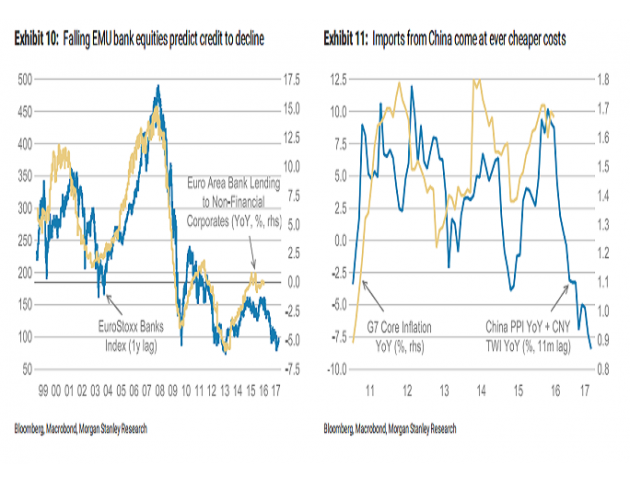

上图左半部分显示出,欧洲银行业股票表现疲软,这表明欧元区信贷增长缓慢。因而欧洲银行释放流动性的举措将会难以看到乘数效应,但是信贷需求没有改善,其通胀水平不可能会走高。国际方面也处于紧缩状态。大宗商品价格再次回落,中国汇调后的生产者价格指数年率现在降至7.5%,这对于G7核心通胀前景来讲并不是好事(如上图右半部分)。

欧盟极具杀伤力的高实际利率不仅会破坏欧盟内固定资产投资前景,还会致使欧元进入高估状态。

欧元的上涨并不是欧元区经济向好所致,相反,欧元的升值可能是因其金融机构资产负债表受限而使其资本输出受阻,以及其实际利率过高致使其经常账户盈余无法在当前外汇水平下进行弥补导致的。

当前,欧元币值可能远高于其经济权重,由于欧元区实际利率依旧较高,从而致使欧洲央行很难对其实施贬值。