上证50期指升势或难以为继

上周,在大市值品种拉升带动下,上证50期指及沪深300期指延续升势,接近年内高点。受“二八分化”影响,中证500期指走势偏弱,跷跷板效应明显。

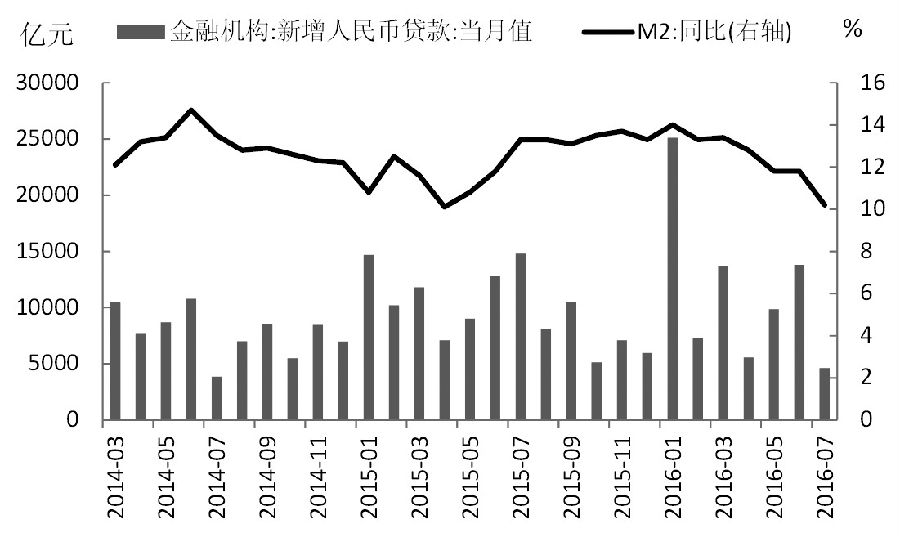

金融数据全面走弱

上周五盘后,中国央行公布了7月货币信贷数据,新增信贷、社融、M2全面回调并远低于预期。其中,7月新增人民币贷款4636亿元,预期8500亿元;社融规模4879亿元,预期1万亿元;M2增10.2%,预期11.0%。

从贷款的构成来看,新增贷款中以居民中长期贷款,即房贷为主。表明企业投资意愿低迷,杠杆进一步转移至居民端,且继续依赖于房地产市场。不过,当前地产限购政策已经由一线城市扩展至部分二线城市,7月房地产开发投资、商品房销售面积及销售额的同比增速均已连续第三个月放缓。未来地产对经济的托底作用或进一步减弱。此外,7月全国财政支出同比增速从6月的19.9%下滑至0.3%,收入增速维持低迷。因此,后期依靠基建对经济增长的贡献也受到怀疑。从对市场的预期引导方面来看,由于地产、基建方面展望不佳,我们认为市场对后期经济走弱的担忧或进一步增加。

短期央行宽松概率仍低

在经济回调预期增加的情况下,市场对央行货币宽松的预期往往增加。不过,短期宽松预期是否能够落地值得推敲。当前经济增长动力不足,仍然是结构性问题,新增长点的产生贯穿于整个结构性改革的始终。从这几年国内及世界经验来看,单纯的放水对于传统增长托底的动力在下降,同时对于新经济的产生并无益处。虽然7月宏观数据表现平平,但也未到明显恶化的程度。经济增长的惯性或预示至少在三季度数据仍将保持弱势稳定。因此,我们认为当前阶段央行采取行动概率偏低。

央行二季度货币政策报告中删除了严防发生区域性风险的提法。在上周末央行首席经济学家马骏对国际货币基金组织(IMF)报告的点评中,亦提到要通过去“僵尸企业”等方式降低杠杆存量,此外还要从强化国企和地方政府的预算约束等角度控制债务流量。结合近期有关部委对于年底前去除过剩产能目标频频发声,我们认为为了进一推动供给侧改革,加快淘汰僵尸企业,后期一些市场化的违约及破产案例将进一步增多,这对于市场风险偏好或有一定打击。

对后期行情看法偏谨慎

技术面来看,在临近年内高点位置附近,近期大市值品种的强势反弹,表明主力希望在关键压力位前拉抬指数,以形成突破之势,提振市场信心。不过,在当前监管趋严以及加杠杆受限的情况下,大市值品种持续走升所依赖的资金面趋紧。在场内资金存量博弈的情况下,势必将进一步形成二八分化的跷跷板效应。若赚指数不赚钱的情况继续,投资者的投资热情将受到影响,且指数反弹后回调的空间亦在打开。

从基本面来看,7月宏观及金融数据公布,市场对后期增长形势的担忧在增加。我们认为,经济短期并无失速风险,央行采取宽松的时点或晚于市场预期。因此,在相对高位我们并不看好上证50指数反弹的空间,市场更可能受到经济预期走弱、监管趋严、违约增多等利空影响而出现回调。在下方空间上,我们认为,单纯从预期角度并不能形成很大的下行压力,需要后期催化剂的不断出现使市场进一步反映利空影响。 (作者单位:国泰君安期货)